云南省图书馆机构用户,欢迎您!

02

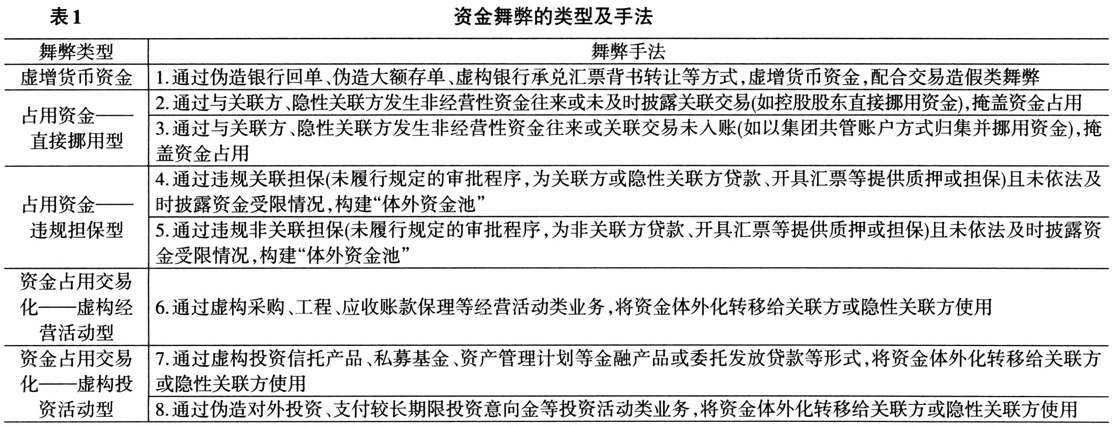

一、虚增货币资金型舞弊:操纵手法及识别应对 此类资金舞弊的显著特点是上市公司虚列财务报表中的货币资金余额,属于典型的“无中生有”。该类手法为了配合交易造假类收入舞弊,通过伪造银行单据、虚构银行承兑汇票背书等方式虚增货币资金(叶钦华和黄世忠,2023)。例如,康美药业为了配合收入造假,通过变造大额定期存单、伪造银行回单等方式虚增货币资金近300亿元;又如,易见股份通过伪造银行回单、虚构银行承兑汇票背书转让记录等方式虚增货币资金协助收入舞弊高达562亿元。此类舞弊手法往往并不高明,但涉案金额巨大,手段粗暴、行为恶劣,因此引发了不少重大的审计失败。 此类资金舞弊往往与交易造假类收入舞弊相生相伴,其典型的联动操纵手法包括:(1)虚构购销业务、虚增收入确认;(2)伪造银行存款、虚构资金回流形成闭环,营造销售真实回款的假象;(3)利用债务融资、定增等获取增量资金维持现金流(叶钦华和黄世忠,2023)。此类舞弊事后容易产生存贷双高、利息收益率异常、超需求融资的异常特征,最终因债券违约或现金分红困难等原因而暴露。其典型手法和异常特征如表2所示。 需要说明的是,实务中上市公司实施资金舞弊的动机往往多样化,因此本文中不同舞弊手法的“异常特征”仅仅列示该手法的典型异常特征信号,实际案例中(如易见股份、康美药业等)均存在多个舞弊手法交织并存的可能,其异常特征信号往往也更加多样。 针对虚增货币资金的最新动向及舞弊手法,注册会计师除了应追加“存贷双高”“利息收益率”及“大股东股权高质押”等舞弊应对程序(叶钦华和黄世忠,2023),还应充分关注上市公司是否存在超需求融资的异常特征,并结合上市公司的战略目标、资本结构及经营策略,进一步追查超需求融资的资金用途、资金去向与融资约定是否匹配等。此外,基于资金舞弊审计失败案件的经验教训,注册会计师还需要对以下三类常规实质性程序执行效果加强控制程序:(11加强对函证程序执行前的复核控制程序。防止函证时遗漏重要信息的情况,如发生额重大但余额为零的账户、本期内销户的账户、异地新开立的大额账户、票据贴现、理财存单受限等。在九好集团舞弊案中,注册会计师在函证时因遗漏了3亿元定期存单的质押信息而错过了发现收入舞弊的机会,令人惋惜。(2)加强对函证执行后效果的复核控制程序。特别是针对回函不符、未予回函、回函签章异常、回函信封异常等情况应保持高度的职业怀疑,逐项核实,以消除舞弊疑虑或发现资金舞弊。在易见股份舞弊案中,注册会计师未亲自获取相关账户银行询证函、现场函证过程失控,未对银行询证函回函快递单寄件人为个人信息等异常情况保持职业怀疑,亦未实施进一步审计程序,获取了虚假银行询证函,错失了发现恶性财务舞弊的机会。(3)加强对银行存款流水核查的控制程序。伪造银行单据是上市公司实施资金舞弊的重要手法,故注册会计师亲自到银行打印并获取银行对账单是资金舞弊审计的“重要一环”。在同济堂舞弊案中,注册会计师未按照审计计划亲自到银行打印银行流水,在同济堂不配合现场打印银行流水的情况下,未保持应有的职业谨慎和职业怀疑,亦未采取进一步措施消除疑虑,实施的审计程序不足以应对货币资金舞弊风险,未能发现同济堂6个主要银行账户资金流水存在虚假的行为,从而引发审计失败。此外,利用大数据分析等技术,核查银行对账单上的大额收付流水(特别是相同金额的一收一付、相同金额的分次转入转出、与大股东及关联方的资金往来等),与被审计单位银行日记账记录进行“双向核对”,也是识别虚假银行流水的有效手段。

一、虚增货币资金型舞弊:操纵手法及识别应对 此类资金舞弊的显著特点是上市公司虚列财务报表中的货币资金余额,属于典型的“无中生有”。该类手法为了配合交易造假类收入舞弊,通过伪造银行单据、虚构银行承兑汇票背书等方式虚增货币资金(叶钦华和黄世忠,2023)。例如,康美药业为了配合收入造假,通过变造大额定期存单、伪造银行回单等方式虚增货币资金近300亿元;又如,易见股份通过伪造银行回单、虚构银行承兑汇票背书转让记录等方式虚增货币资金协助收入舞弊高达562亿元。此类舞弊手法往往并不高明,但涉案金额巨大,手段粗暴、行为恶劣,因此引发了不少重大的审计失败。 此类资金舞弊往往与交易造假类收入舞弊相生相伴,其典型的联动操纵手法包括:(1)虚构购销业务、虚增收入确认;(2)伪造银行存款、虚构资金回流形成闭环,营造销售真实回款的假象;(3)利用债务融资、定增等获取增量资金维持现金流(叶钦华和黄世忠,2023)。此类舞弊事后容易产生存贷双高、利息收益率异常、超需求融资的异常特征,最终因债券违约或现金分红困难等原因而暴露。其典型手法和异常特征如表2所示。 需要说明的是,实务中上市公司实施资金舞弊的动机往往多样化,因此本文中不同舞弊手法的“异常特征”仅仅列示该手法的典型异常特征信号,实际案例中(如易见股份、康美药业等)均存在多个舞弊手法交织并存的可能,其异常特征信号往往也更加多样。 针对虚增货币资金的最新动向及舞弊手法,注册会计师除了应追加“存贷双高”“利息收益率”及“大股东股权高质押”等舞弊应对程序(叶钦华和黄世忠,2023),还应充分关注上市公司是否存在超需求融资的异常特征,并结合上市公司的战略目标、资本结构及经营策略,进一步追查超需求融资的资金用途、资金去向与融资约定是否匹配等。此外,基于资金舞弊审计失败案件的经验教训,注册会计师还需要对以下三类常规实质性程序执行效果加强控制程序:(11加强对函证程序执行前的复核控制程序。防止函证时遗漏重要信息的情况,如发生额重大但余额为零的账户、本期内销户的账户、异地新开立的大额账户、票据贴现、理财存单受限等。在九好集团舞弊案中,注册会计师在函证时因遗漏了3亿元定期存单的质押信息而错过了发现收入舞弊的机会,令人惋惜。(2)加强对函证执行后效果的复核控制程序。特别是针对回函不符、未予回函、回函签章异常、回函信封异常等情况应保持高度的职业怀疑,逐项核实,以消除舞弊疑虑或发现资金舞弊。在易见股份舞弊案中,注册会计师未亲自获取相关账户银行询证函、现场函证过程失控,未对银行询证函回函快递单寄件人为个人信息等异常情况保持职业怀疑,亦未实施进一步审计程序,获取了虚假银行询证函,错失了发现恶性财务舞弊的机会。(3)加强对银行存款流水核查的控制程序。伪造银行单据是上市公司实施资金舞弊的重要手法,故注册会计师亲自到银行打印并获取银行对账单是资金舞弊审计的“重要一环”。在同济堂舞弊案中,注册会计师未按照审计计划亲自到银行打印银行流水,在同济堂不配合现场打印银行流水的情况下,未保持应有的职业谨慎和职业怀疑,亦未采取进一步措施消除疑虑,实施的审计程序不足以应对货币资金舞弊风险,未能发现同济堂6个主要银行账户资金流水存在虚假的行为,从而引发审计失败。此外,利用大数据分析等技术,核查银行对账单上的大额收付流水(特别是相同金额的一收一付、相同金额的分次转入转出、与大股东及关联方的资金往来等),与被审计单位银行日记账记录进行“双向核对”,也是识别虚假银行流水的有效手段。