云南省图书馆机构用户,欢迎您!

02

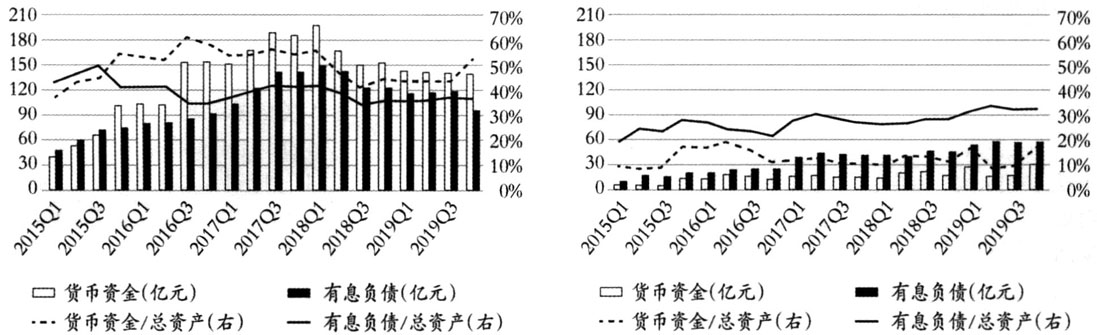

图1 康得新(左,存贷双高企业)与中鼎股份(右,对标企业)的存贷情况对比 一、引言 2019年1月,康得新复合材料集团股份有限公司(简称“康得新”)突然宣布无法按期偿付15.63亿元的债券本息,引发轩然大波,毕竟2018年三季报中货币资金为150.14亿元,足以覆盖到期债务,为何却违约了呢?无独有偶,2019年11月,东旭光电科技股份有限公司(简称“东旭光电”)发生债券违约20.10亿元,次月再次违约15.85亿元,而其2019年三季报显示货币资金高达183.16亿元。这两家公司除了拥有高额货币资金,还承担着高额有息债务,同期有息负债(包括短期借款、一年内到期的非流动负债、应付短期债券、长期借款和应付债券)分别高达125.04亿元和216.05亿元,账面货币资金和有息负债同时处于较高水平,即处于“存贷双高”状态,且持续多年。如图1、图2所示,两家公司的货币资金和有息负债较资产规模均同时处于高位,而对应的龙头企业则呈现存高贷低或存低贷高的自然状态,对比鲜明。康得新事后被证实财务造假和大股东利益侵占,东旭光电则将大额货币资金存放于集团财务公司,因支取受限而违约,一直被质疑存在大股东资金占用行为。 其他存贷双高企业,诸如康美药业、供销大集和永煤控股,也纷纷曝出丑闻,引发广泛关注和讨论。党的十九大和二十大报告明确提出,我国经济已转向高质量发展阶段,必须把发展经济的着力点放在实体经济上,要在经济发展过程中守住不发生系统性风险的底线,加快建设创新型国家以及激发微观主体活力等。企业的高质量发展,包括强化风险控制、提高创新水平和挖掘成长潜力等,对经济高质量发展尤其是打好防范化解重大金融风险攻坚战、大力实施创新驱动发展战略和增强经济竞争力等至关重要,及早识别、消除阻碍企业高质量发展的不利因素意义重大。那么,与债务违约和财务造假有关的存贷双高究竟是一种什么样的财务安排呢? 从财务报表视角来看,存贷双高通常指企业货币资金和有息负债同时处于较高水平。较高的有息负债表明公司有能力借助财务杠杆获利更多,同时有较充足的现金储备做偿付保障,还增强了流动性,似乎两全其美。但从资金效率角度来说,企业存在巨额货币资金往往意味着较高的机会成本,且隐藏着大股东资金侵占的风险。此外,为何不用货币资金偿还债务,降低还款压力和财务风险?为何宁愿赚取较低利息收入,却忍受高昂利息支出?这些都是存贷双高的悖论所在。我国资本市场上的存贷双高现象虽由来已久,但目前相关研究不仅较少,还存在明显不足:虽有一些学者和分析师试图解释存贷双高的成因,但这些解释存在内容杂乱、逻辑性不强等问题,还可能有遗漏,不利于全面、深入地认识存贷双高现象。为此,本文拟通过理论和案例分析提出一个新的成因逻辑框架,增进对存贷双高的认识与理解,研究的主要问题为:存贷双高如何形成及其主要驱动因素是什么。 本文可能具有如下三个边际贡献:(1)系统分析存贷双高的成因,并将其统一到一个新的逻辑框架中,总结存贷双高的驱动因素,为投资者和监管机构等更清晰、深入地理解存贷双高提供便利。(2)有助于资本市场参与者更加重视存贷双高这一异常财务安排,及早规避风险抑或加强监管,防患于未然。(3)对于新《证券法》的有力实施以及优化资本市场生态具有一定的启示作用。

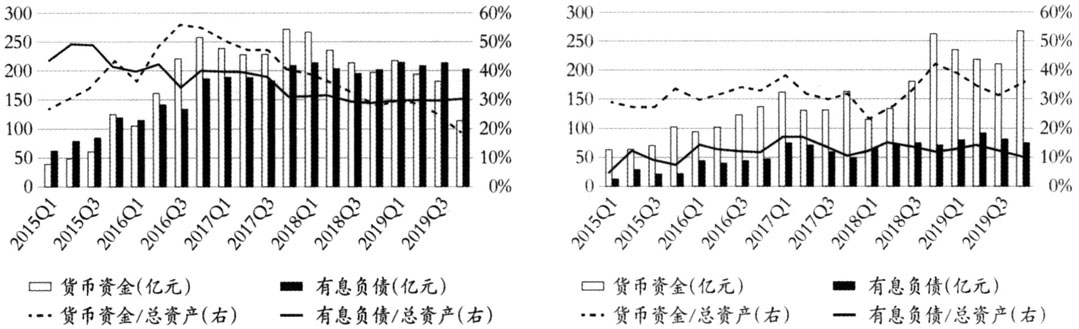

图1 康得新(左,存贷双高企业)与中鼎股份(右,对标企业)的存贷情况对比 一、引言 2019年1月,康得新复合材料集团股份有限公司(简称“康得新”)突然宣布无法按期偿付15.63亿元的债券本息,引发轩然大波,毕竟2018年三季报中货币资金为150.14亿元,足以覆盖到期债务,为何却违约了呢?无独有偶,2019年11月,东旭光电科技股份有限公司(简称“东旭光电”)发生债券违约20.10亿元,次月再次违约15.85亿元,而其2019年三季报显示货币资金高达183.16亿元。这两家公司除了拥有高额货币资金,还承担着高额有息债务,同期有息负债(包括短期借款、一年内到期的非流动负债、应付短期债券、长期借款和应付债券)分别高达125.04亿元和216.05亿元,账面货币资金和有息负债同时处于较高水平,即处于“存贷双高”状态,且持续多年。如图1、图2所示,两家公司的货币资金和有息负债较资产规模均同时处于高位,而对应的龙头企业则呈现存高贷低或存低贷高的自然状态,对比鲜明。康得新事后被证实财务造假和大股东利益侵占,东旭光电则将大额货币资金存放于集团财务公司,因支取受限而违约,一直被质疑存在大股东资金占用行为。 其他存贷双高企业,诸如康美药业、供销大集和永煤控股,也纷纷曝出丑闻,引发广泛关注和讨论。党的十九大和二十大报告明确提出,我国经济已转向高质量发展阶段,必须把发展经济的着力点放在实体经济上,要在经济发展过程中守住不发生系统性风险的底线,加快建设创新型国家以及激发微观主体活力等。企业的高质量发展,包括强化风险控制、提高创新水平和挖掘成长潜力等,对经济高质量发展尤其是打好防范化解重大金融风险攻坚战、大力实施创新驱动发展战略和增强经济竞争力等至关重要,及早识别、消除阻碍企业高质量发展的不利因素意义重大。那么,与债务违约和财务造假有关的存贷双高究竟是一种什么样的财务安排呢? 从财务报表视角来看,存贷双高通常指企业货币资金和有息负债同时处于较高水平。较高的有息负债表明公司有能力借助财务杠杆获利更多,同时有较充足的现金储备做偿付保障,还增强了流动性,似乎两全其美。但从资金效率角度来说,企业存在巨额货币资金往往意味着较高的机会成本,且隐藏着大股东资金侵占的风险。此外,为何不用货币资金偿还债务,降低还款压力和财务风险?为何宁愿赚取较低利息收入,却忍受高昂利息支出?这些都是存贷双高的悖论所在。我国资本市场上的存贷双高现象虽由来已久,但目前相关研究不仅较少,还存在明显不足:虽有一些学者和分析师试图解释存贷双高的成因,但这些解释存在内容杂乱、逻辑性不强等问题,还可能有遗漏,不利于全面、深入地认识存贷双高现象。为此,本文拟通过理论和案例分析提出一个新的成因逻辑框架,增进对存贷双高的认识与理解,研究的主要问题为:存贷双高如何形成及其主要驱动因素是什么。 本文可能具有如下三个边际贡献:(1)系统分析存贷双高的成因,并将其统一到一个新的逻辑框架中,总结存贷双高的驱动因素,为投资者和监管机构等更清晰、深入地理解存贷双高提供便利。(2)有助于资本市场参与者更加重视存贷双高这一异常财务安排,及早规避风险抑或加强监管,防患于未然。(3)对于新《证券法》的有力实施以及优化资本市场生态具有一定的启示作用。  图2 东旭光电(左,存贷双高企业)与海康威视(右,对标企业)的存贷情况对比 二、经典公司财务理论 在资本结构方面,权衡理论认为,当负债融资带来的边际税盾利益和边际财务危机成本相等时,资本结构达到最佳(Robichek和Myers,1966)。由于财务危机成本难以估计,很难确定公司是否达到最佳资本结构。具体到存贷双高企业,无法确定高的负债比例是否为权衡负债利弊的结果,亦无法从企业价值最大化角度解释为何同时存在高额货币资金。此外,存贷双高若是企业资本结构向最佳资本结构动态调整中的产物,也应该是临时存在。按照信号传递理论,勇于提高负债比例的企业,一般经营状况良好(Ross,1977),同时高额现金持有利于传递财务风险可控的信号。这样看来,存贷双高似乎具有一定的合理性,但低息利息收入与高息利息支出直接有损公司价值,且持有高额现金的机会成本也不利于价值创造。因此,若想传递积极信号,可以采取其他措施而非可能会损害公司价值的存贷双高。按照优序融资理论(Myers和Majluf,1984),利用自有资金不可能出现存贷双高,利用外部资金有可能导致债务高企,但此时现金水平如何并不明确。 在现金持有方面,企业持有现金的动机分为交易、谨慎和代理动机(Bates等,2009):总体来说,企业规模越大,为降低日常活动中的交易成本而持有现金的动机越弱,存贷双高企业一般规模庞大,应具有“规模经济”,该动机难以对其进行解释;出于应对未来资金短缺或抓住投资机会的需要,企业可能提前举债、储备一定现金,但这未必导致存贷双高,且即使出现存贷双高也是暂时现象,其后会由于融资约束的缓解和投资项目的落实而消失;管理层或大股东的自利倾向也会影响现金持有,代理动机越强,现金持有往往越多,由于信息不对称、公司治理缺陷的广泛存在以及存贷双高对企业价值的潜在不利影响,存贷双高企业的高额现金持有或许与代理冲突有关,但该理论侧重解释现金持有现象,对现金和有息负债同时居高的情况缺乏针对性或有力的解释。

图2 东旭光电(左,存贷双高企业)与海康威视(右,对标企业)的存贷情况对比 二、经典公司财务理论 在资本结构方面,权衡理论认为,当负债融资带来的边际税盾利益和边际财务危机成本相等时,资本结构达到最佳(Robichek和Myers,1966)。由于财务危机成本难以估计,很难确定公司是否达到最佳资本结构。具体到存贷双高企业,无法确定高的负债比例是否为权衡负债利弊的结果,亦无法从企业价值最大化角度解释为何同时存在高额货币资金。此外,存贷双高若是企业资本结构向最佳资本结构动态调整中的产物,也应该是临时存在。按照信号传递理论,勇于提高负债比例的企业,一般经营状况良好(Ross,1977),同时高额现金持有利于传递财务风险可控的信号。这样看来,存贷双高似乎具有一定的合理性,但低息利息收入与高息利息支出直接有损公司价值,且持有高额现金的机会成本也不利于价值创造。因此,若想传递积极信号,可以采取其他措施而非可能会损害公司价值的存贷双高。按照优序融资理论(Myers和Majluf,1984),利用自有资金不可能出现存贷双高,利用外部资金有可能导致债务高企,但此时现金水平如何并不明确。 在现金持有方面,企业持有现金的动机分为交易、谨慎和代理动机(Bates等,2009):总体来说,企业规模越大,为降低日常活动中的交易成本而持有现金的动机越弱,存贷双高企业一般规模庞大,应具有“规模经济”,该动机难以对其进行解释;出于应对未来资金短缺或抓住投资机会的需要,企业可能提前举债、储备一定现金,但这未必导致存贷双高,且即使出现存贷双高也是暂时现象,其后会由于融资约束的缓解和投资项目的落实而消失;管理层或大股东的自利倾向也会影响现金持有,代理动机越强,现金持有往往越多,由于信息不对称、公司治理缺陷的广泛存在以及存贷双高对企业价值的潜在不利影响,存贷双高企业的高额现金持有或许与代理冲突有关,但该理论侧重解释现金持有现象,对现金和有息负债同时居高的情况缺乏针对性或有力的解释。