云南省图书馆机构用户,欢迎您!

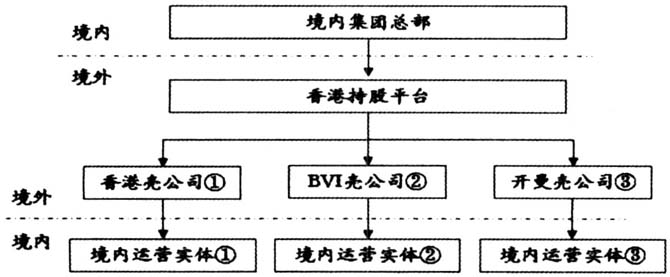

图1 实体的“中外中”股权架构 三、理论税负分析 以A集团为例,为发挥利用香港资本市场的融资功能,提高整体资源优势,综合考虑股权变更及交易法律手续和项目融资需求等因素,搭建了境外持股平台持有境外壳公司,再持有单个境内运营实体的“中外中”股权架构。具体如图1所示。 在“中外中”的投资架构下,境内运营实体向上逐级分红的税务成本高昂,回流集团总部的现金受限。企业分红的税务成本主要由以下两方面构成: (一)境内运营实体向境外中间层公司分配 根据《企业所得税法》规定,境内运营实体在中国境内从事生产经营活动取得的所得,通常需要先按照25%缴纳企业所得税,再进行利润分配。根据国发[2000]第37号,境内运营实体向境外中间层公司分配股息、红利等投资性收益时,需要由境内运营实体代扣代缴10%的预提税。以境内运营实体在中国境内取得税前利润100万元为例,境外中间层公司仅能取得67.5万元的分红。 (二)境外中间层公司向境内集团总部分配 香港实行地域来源征税制度,在香港经营业务的企业获得来源于香港的所有收入(资本利得除外)需要缴纳利得税,因此境外中间层公司向香港持股平台分配利润时无须缴纳利得税。而香港持股平台向境内集团总部分红时,集团总部需要再次缴纳25%的企业所得税。以香港持股平台取得67.5万元的分红为例,集团总部需缴纳16.875万元,实际收到分红仅为50.625万元。 根据国家税务总局公告2010年第1号,居民企业不仅可以就其在境外直接缴纳的企业所得税申请直接抵免,还可以就其境外子公司在境外缴纳的、与该居民企业获得股利相关的企业所得税申请间接抵免。在“中外中”的投资架构下,境内运营实体在境内缴纳的企业所得税不符合间接抵免的条件,因此境内集团总部在取得股息时,无法申请税收抵免,存在重复征税。 综上来看,在“中外中”的投资架构下,企业无法享受分红免税和税收抵免政策,重复征税的问题严重,综合税负率可高达49.38%。取得股息分红的税务成本直接影响企业的投资回报率,因此中资企业在海外营运管理中应予以关注。

图1 实体的“中外中”股权架构 三、理论税负分析 以A集团为例,为发挥利用香港资本市场的融资功能,提高整体资源优势,综合考虑股权变更及交易法律手续和项目融资需求等因素,搭建了境外持股平台持有境外壳公司,再持有单个境内运营实体的“中外中”股权架构。具体如图1所示。 在“中外中”的投资架构下,境内运营实体向上逐级分红的税务成本高昂,回流集团总部的现金受限。企业分红的税务成本主要由以下两方面构成: (一)境内运营实体向境外中间层公司分配 根据《企业所得税法》规定,境内运营实体在中国境内从事生产经营活动取得的所得,通常需要先按照25%缴纳企业所得税,再进行利润分配。根据国发[2000]第37号,境内运营实体向境外中间层公司分配股息、红利等投资性收益时,需要由境内运营实体代扣代缴10%的预提税。以境内运营实体在中国境内取得税前利润100万元为例,境外中间层公司仅能取得67.5万元的分红。 (二)境外中间层公司向境内集团总部分配 香港实行地域来源征税制度,在香港经营业务的企业获得来源于香港的所有收入(资本利得除外)需要缴纳利得税,因此境外中间层公司向香港持股平台分配利润时无须缴纳利得税。而香港持股平台向境内集团总部分红时,集团总部需要再次缴纳25%的企业所得税。以香港持股平台取得67.5万元的分红为例,集团总部需缴纳16.875万元,实际收到分红仅为50.625万元。 根据国家税务总局公告2010年第1号,居民企业不仅可以就其在境外直接缴纳的企业所得税申请直接抵免,还可以就其境外子公司在境外缴纳的、与该居民企业获得股利相关的企业所得税申请间接抵免。在“中外中”的投资架构下,境内运营实体在境内缴纳的企业所得税不符合间接抵免的条件,因此境内集团总部在取得股息时,无法申请税收抵免,存在重复征税。 综上来看,在“中外中”的投资架构下,企业无法享受分红免税和税收抵免政策,重复征税的问题严重,综合税负率可高达49.38%。取得股息分红的税务成本直接影响企业的投资回报率,因此中资企业在海外营运管理中应予以关注。