云南省图书馆机构用户,欢迎您!

为防范杠杆率过高对企业高质量发展的不良影响,中央政府于2016年出台了《国务院关于积极稳妥降低企业杠杆率的意见》。以此为准自然实验利用广义双重差分法检验“去杠杆”政策对企业创新的影响,研究发现:第一,“去杠杆”政策显著地促进了以专利产出为表征的企业创新;第二,“去杠杆”政策对企业创新的促进效应可以通过提高经营绩效和优化债务结构实现;第三,“去杠杆”政策同时促进了国有企业和非国有企业创新,但促进国有企业创新只能通过优化债务结构实现,而促进非国有企业创新则可同时通过提高经营绩效和优化债务结构实现。以上研究结论不仅从创新视角支持了供给侧结构性改革的成效,而且丰富了杠杆率影响企业创新的机制研究。

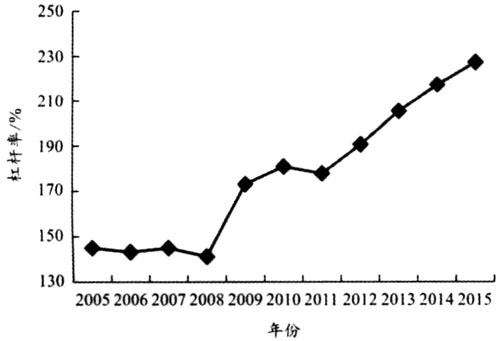

图1 实体经济部门杠杆率趋势

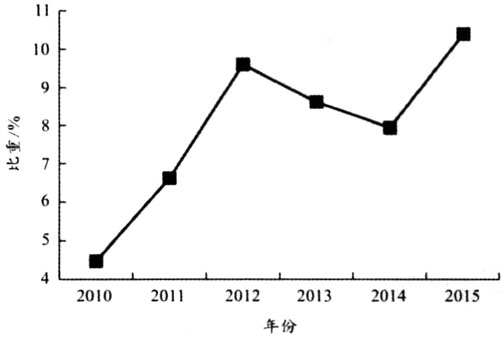

图1 实体经济部门杠杆率趋势  图2 已获利息倍数小于1的上市公司占比趋势 一、引言 受2008年国际金融危机的波及,中国杠杆率持续攀升。宏观层面,中国杠杆率在2009年出现跳跃式攀升,之后持续增长,截至2015年实体经济部门的杠杆率已高达227.3%,且未出现明显的缓和趋势(图1)。①高企的宏观杠杆率已然影响到了中国经济的平稳发展,引发了学界和业界的普遍担忧。微观层面,通过整理计算中国上市公司的已获利息倍数发现,2010年以来已获利息倍数小于1的上市公司占比呈明显的上升趋势,2015年该比重已经超过10%,②这意味着中国“债务—投资”的微观运行机制受阻,大量企业陷入了“资产负债表恶化”的困局。正因如此,2015年12月召开的中央经济工作会议部署了“三去一降一补”政策,随后于2016年10月出台《国务院关于积极稳妥降低企业业杠杆率的意见》(国发[2016]54号,以下简称《意见》),明确把“去杠杆”作为供给侧结构性改革的重要工作任务。此次“去杠杆”政策旨在通过可控方式和可控节奏积极改善债务结构、增加权益资本比重,以降低金融深化风险,保证经济持续健康发展。那么,其成效如何?本文将从微观层面的企业创新视角展开系统考察。 研究“去杠杆”政策,一个绕不开的话题是杠杆率对经济发展的影响。早期的金融深化理论普遍肯定了杠杆率对经济增长的积极作用,认为杠杆率可以通过改善公司治理水平促进资金的有效配置,从而有利于宏观经济增长[1]。然而,2008年国际金融危机的爆发让学界对杠杆率产生了更深层的认识,学者们开始更加客观地评价杠杆率上升带来的经济后果。比如,Schularick和Taylor(2012)、Elekdag和Wu(2013)等学者认为,杠杆率持续攀升通常是金融危机发生的征兆[2-3];Rousseau和Wachtel(2011)、Arcand等(2015)强调适度的杠杆率才能促进经济增长,杠杆率过高会因降低金融深化的有效性而拖累经济发展[4-5];Reinhart和Rogoff(2010)则明确提出了杠杆率的合理阈值,认为杠杆率超过阈值会触发恶性循环而导致经济衰退[6];刘晓光等(2018)更加全面地分析了杠杆率对经济增长的影响,认为杠杆率对经济增长的影响会因为发展阶段和债务类型的不同而表现出异质性[7]。由此来看,如今学者对宏观杠杆率的经济效应已经有了较为全面的认识,充分意识到了杠杆率过高的危害和杠杆率合理区间对经济增长的重要性。 然而,目前从微观层面考察杠杆率影响企业表现的研究仍然有待深入探讨,既有文献多集中于对金融机构杠杆率的研究,少有学者考察非金融部门的杠杆率[8]。至于直接研究杠杆率影响企业创新的文献则更为稀少,本文检索到的几篇研究中,Billings和Fried(1999)、汪晓春(2002)认为企业负债比例与 R&D投资负相关[9-10];Chiao(2002)发现,非高新技术企业的杠杆率可以有效促进企业的R&D投入[11];王玉泽等(2019)则认为杠杆率与企业创新之间呈倒“U”型关系,杠杆率对企业创新的促进效应存在最大阈值[12]。可见,学界关于杠杆率对企业创新的研究至今仍然没有形成较为规范的分析框架,相关学者的观点亦是各执一词。造成这一现象的原因,一方面来自不同文献之间研究样本和研究区间的差异,另一方面则主要是杠杆率作为企业的综合性指标存在较强的内生性,直接以企业杠杆率对企业行为进行回归很难得到无偏一致的估计。因此,研究杠杆率与企业创新的因果关系最有效的途径是寻找合理的外生冲击,利用准自然实验的方法进行估计。中央政府于2016年出台的《意见》便是一个不错的选择。以此为准自然实验进行研究,不仅可以有效避免杠杆率的强内生性问题,而且可以兼顾对“供给侧结构性改革”这一国家顶层战略的探讨与思考。可惜的是,目前关于“去杠杆”政策的自然实验研究同样“捉襟见肘”。究其原因,主要在于“去杠杆”政策于2016年在全国范围内实施,无法找到受政策影响的处理组和不受政策影响的控制组,因此不能利用传统的双重差分模型进行考察。其实,虽然无法在“去杠杆”政策中划分出处理组和控制组,但因为不同企业存在不同的杠杆率,那些杠杆率本来就在合理区间的企业自然不会受到“去杠杆”政策的影响。这一事实为广义双重差分的有效使用提供了空间。基于此,本文在理论分析的基础上,利用目前学界比较前沿的广义双重差分法(difference in difference,DID)考察“去杠杆”政策对企业创新的影响效应及其传导机制。 理论研究“去杠杆”政策是否作用于企业创新,厘清企业创新的影响因素是关键。单从企业内部来看,企业规模、股权制度以及管理者才能都是影响企业创新的重要因素[13-17],但企业创新成功的关键在于是否有足够的资金予以支持。因此,融资约束被认为是影响企业创新的核心要素[18-19]。虽然从表面上看,强行“去杠杆”会给企业的外部融资产生负向冲击,从而加剧企业的融资约束。但事实上是,企业创新因其风险大、周期长和收益高度不确定等特殊性,很难获得外部专项融资,研发投入通常来源于企业内部资金[20],而企业内部资金的获得则主要来源于经营绩效。由此来看,阻断外部融资对企业创新的直接抑制效应有限,反倒是“去杠杆”政策给企业带来的其他良性冲击可能会因为提高企业经营绩效而有效促进企业创新。此外,企业创新与否实则为企业管理者的决策表现。当企业的财务风险较大时,企业管理者往往会做出保守经营的决策,不倾向于进行周期长、风险大的创新活动。已有研究指出,“短债长用”长期是中国企业债务的结构性问题,如果“去杠杆”政策能够兼顾解决企业“短债长用”的问题,则亦有可能通过提高管理者的创新意愿促进企业创新。基于上述思路,本文在考察“去杠杆”政策与企业创新关系的同时,兼顾分析和论证其中的作用机理,以厘清“去杠杆”政策影响企业创新的作用路径,丰富本文的逻辑框架。

图2 已获利息倍数小于1的上市公司占比趋势 一、引言 受2008年国际金融危机的波及,中国杠杆率持续攀升。宏观层面,中国杠杆率在2009年出现跳跃式攀升,之后持续增长,截至2015年实体经济部门的杠杆率已高达227.3%,且未出现明显的缓和趋势(图1)。①高企的宏观杠杆率已然影响到了中国经济的平稳发展,引发了学界和业界的普遍担忧。微观层面,通过整理计算中国上市公司的已获利息倍数发现,2010年以来已获利息倍数小于1的上市公司占比呈明显的上升趋势,2015年该比重已经超过10%,②这意味着中国“债务—投资”的微观运行机制受阻,大量企业陷入了“资产负债表恶化”的困局。正因如此,2015年12月召开的中央经济工作会议部署了“三去一降一补”政策,随后于2016年10月出台《国务院关于积极稳妥降低企业业杠杆率的意见》(国发[2016]54号,以下简称《意见》),明确把“去杠杆”作为供给侧结构性改革的重要工作任务。此次“去杠杆”政策旨在通过可控方式和可控节奏积极改善债务结构、增加权益资本比重,以降低金融深化风险,保证经济持续健康发展。那么,其成效如何?本文将从微观层面的企业创新视角展开系统考察。 研究“去杠杆”政策,一个绕不开的话题是杠杆率对经济发展的影响。早期的金融深化理论普遍肯定了杠杆率对经济增长的积极作用,认为杠杆率可以通过改善公司治理水平促进资金的有效配置,从而有利于宏观经济增长[1]。然而,2008年国际金融危机的爆发让学界对杠杆率产生了更深层的认识,学者们开始更加客观地评价杠杆率上升带来的经济后果。比如,Schularick和Taylor(2012)、Elekdag和Wu(2013)等学者认为,杠杆率持续攀升通常是金融危机发生的征兆[2-3];Rousseau和Wachtel(2011)、Arcand等(2015)强调适度的杠杆率才能促进经济增长,杠杆率过高会因降低金融深化的有效性而拖累经济发展[4-5];Reinhart和Rogoff(2010)则明确提出了杠杆率的合理阈值,认为杠杆率超过阈值会触发恶性循环而导致经济衰退[6];刘晓光等(2018)更加全面地分析了杠杆率对经济增长的影响,认为杠杆率对经济增长的影响会因为发展阶段和债务类型的不同而表现出异质性[7]。由此来看,如今学者对宏观杠杆率的经济效应已经有了较为全面的认识,充分意识到了杠杆率过高的危害和杠杆率合理区间对经济增长的重要性。 然而,目前从微观层面考察杠杆率影响企业表现的研究仍然有待深入探讨,既有文献多集中于对金融机构杠杆率的研究,少有学者考察非金融部门的杠杆率[8]。至于直接研究杠杆率影响企业创新的文献则更为稀少,本文检索到的几篇研究中,Billings和Fried(1999)、汪晓春(2002)认为企业负债比例与 R&D投资负相关[9-10];Chiao(2002)发现,非高新技术企业的杠杆率可以有效促进企业的R&D投入[11];王玉泽等(2019)则认为杠杆率与企业创新之间呈倒“U”型关系,杠杆率对企业创新的促进效应存在最大阈值[12]。可见,学界关于杠杆率对企业创新的研究至今仍然没有形成较为规范的分析框架,相关学者的观点亦是各执一词。造成这一现象的原因,一方面来自不同文献之间研究样本和研究区间的差异,另一方面则主要是杠杆率作为企业的综合性指标存在较强的内生性,直接以企业杠杆率对企业行为进行回归很难得到无偏一致的估计。因此,研究杠杆率与企业创新的因果关系最有效的途径是寻找合理的外生冲击,利用准自然实验的方法进行估计。中央政府于2016年出台的《意见》便是一个不错的选择。以此为准自然实验进行研究,不仅可以有效避免杠杆率的强内生性问题,而且可以兼顾对“供给侧结构性改革”这一国家顶层战略的探讨与思考。可惜的是,目前关于“去杠杆”政策的自然实验研究同样“捉襟见肘”。究其原因,主要在于“去杠杆”政策于2016年在全国范围内实施,无法找到受政策影响的处理组和不受政策影响的控制组,因此不能利用传统的双重差分模型进行考察。其实,虽然无法在“去杠杆”政策中划分出处理组和控制组,但因为不同企业存在不同的杠杆率,那些杠杆率本来就在合理区间的企业自然不会受到“去杠杆”政策的影响。这一事实为广义双重差分的有效使用提供了空间。基于此,本文在理论分析的基础上,利用目前学界比较前沿的广义双重差分法(difference in difference,DID)考察“去杠杆”政策对企业创新的影响效应及其传导机制。 理论研究“去杠杆”政策是否作用于企业创新,厘清企业创新的影响因素是关键。单从企业内部来看,企业规模、股权制度以及管理者才能都是影响企业创新的重要因素[13-17],但企业创新成功的关键在于是否有足够的资金予以支持。因此,融资约束被认为是影响企业创新的核心要素[18-19]。虽然从表面上看,强行“去杠杆”会给企业的外部融资产生负向冲击,从而加剧企业的融资约束。但事实上是,企业创新因其风险大、周期长和收益高度不确定等特殊性,很难获得外部专项融资,研发投入通常来源于企业内部资金[20],而企业内部资金的获得则主要来源于经营绩效。由此来看,阻断外部融资对企业创新的直接抑制效应有限,反倒是“去杠杆”政策给企业带来的其他良性冲击可能会因为提高企业经营绩效而有效促进企业创新。此外,企业创新与否实则为企业管理者的决策表现。当企业的财务风险较大时,企业管理者往往会做出保守经营的决策,不倾向于进行周期长、风险大的创新活动。已有研究指出,“短债长用”长期是中国企业债务的结构性问题,如果“去杠杆”政策能够兼顾解决企业“短债长用”的问题,则亦有可能通过提高管理者的创新意愿促进企业创新。基于上述思路,本文在考察“去杠杆”政策与企业创新关系的同时,兼顾分析和论证其中的作用机理,以厘清“去杠杆”政策影响企业创新的作用路径,丰富本文的逻辑框架。