云南省图书馆机构用户,欢迎您!

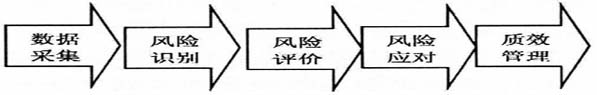

图1 金税工程风险管控工作流程 二、金税工程下房地产企业税务风险管理概述 (一)金税工程简介 1.金税工程主要内容 金税工程是国家级的电子政务工程,主要针对税收征管业务,在“互联网+”时代,利用强大的数据分析能力,建立的高科技管理系统。 20世纪90年代推行了金税一期和金税二期,主要以上门解决税务问题和提供技术服务为主。2001-2015年经历了金税三期的提出、试点、并库、运行等,在2016年全国全面推行金税三期优化版。金税三期主要是建立统一技术基础平台,利用平台收集税务数据,经过国家税务总局和省级税务局两级处理,收集的数据和应用内容覆盖所有税种、工作环节,国税地税两局与相关部门联网,最终形成征管业务、行政管理、外部信息和决策支持四个应用系统。2020年11月金税工程四期的采购公告发布,金税四期在金税三期的基础上加入非税业务的查验,加强企业信息核查,企业信息在国家各部委和多个大型银行等机构共享,实现全部数据、全部业务、全部流程的监控。 2.金税工程特点 随着大数据等新技术的深入应用,金税工程不断更新升级,现阶段主要有以下五个特点,第一,覆盖全部业务,统一业务标准。金税工程不仅覆盖各层级税务机关征管的全部税种,而且覆盖纳税人税务管理的全部环节,增强了税收征管的规范性和制度性。第二,税务事项简化。简并涉税事项、流程和表单,精简处理环节,主要目标是减少税务机关的工作负担和纳税人的办税负担,实现“让数据多跑路,让纳税人少跑路”。第三,办税服务多元统一,满足纳税人的纳税服务需求。提供网上或电话等多样化的办税服务渠道,以及涉税事项处理、信息查询、推送与发布等全方位的服务。第四,信息实时共享。金税四期将各银行纳入联网核查系统,银行及非银行支付机构在日常业务中可以通过核查系统实时查验企业信息。第五,全员建档模式。为所有办理税务事项的组织和自然人建立档案,实现税收全员建档。 3.金税工程税务风险管控流程 金税工程实现对税务风险自动识别,其对税务风险管控流程如图1所示。 (1)数据采集环节,数据主要包括内部数据和外部数据,内部数据指纳税人报送的信息数据,包括公司基本信息、经营数据和纳税信息;外部数据主要是从银行或其他中介机构获取的数据,可以与内部数据相对比,判断内部数据的真实性,并达到补充内部数据的作用。(2)风险识别环节,风险识别主要内容包括数据真实性识别、税负合理性识别和税种间逻辑关系识别,金税系统中建立模型,测算风险指标数值,当企业存在税务风险时对应数值显示异常。(3)风险评价环节,金税工程结合纳税人总税负大小、风险税额大小、风险影响程度等因素,设置风险指标预警值并对风险进行排序,金税工程按照不同等级的税务风险,提示税务机关实施不同的监管措施。(4)风险应对环节,金税系统预警后,税务机关根据风险等级和提示措施进行监管,可要求纳税人自查纠正或补缴税款和滞纳金。(5)质效管理环节,该环节对税务机关进行监督和审查,主要是上级税务机关对风险事项跟踪评价。

图1 金税工程风险管控工作流程 二、金税工程下房地产企业税务风险管理概述 (一)金税工程简介 1.金税工程主要内容 金税工程是国家级的电子政务工程,主要针对税收征管业务,在“互联网+”时代,利用强大的数据分析能力,建立的高科技管理系统。 20世纪90年代推行了金税一期和金税二期,主要以上门解决税务问题和提供技术服务为主。2001-2015年经历了金税三期的提出、试点、并库、运行等,在2016年全国全面推行金税三期优化版。金税三期主要是建立统一技术基础平台,利用平台收集税务数据,经过国家税务总局和省级税务局两级处理,收集的数据和应用内容覆盖所有税种、工作环节,国税地税两局与相关部门联网,最终形成征管业务、行政管理、外部信息和决策支持四个应用系统。2020年11月金税工程四期的采购公告发布,金税四期在金税三期的基础上加入非税业务的查验,加强企业信息核查,企业信息在国家各部委和多个大型银行等机构共享,实现全部数据、全部业务、全部流程的监控。 2.金税工程特点 随着大数据等新技术的深入应用,金税工程不断更新升级,现阶段主要有以下五个特点,第一,覆盖全部业务,统一业务标准。金税工程不仅覆盖各层级税务机关征管的全部税种,而且覆盖纳税人税务管理的全部环节,增强了税收征管的规范性和制度性。第二,税务事项简化。简并涉税事项、流程和表单,精简处理环节,主要目标是减少税务机关的工作负担和纳税人的办税负担,实现“让数据多跑路,让纳税人少跑路”。第三,办税服务多元统一,满足纳税人的纳税服务需求。提供网上或电话等多样化的办税服务渠道,以及涉税事项处理、信息查询、推送与发布等全方位的服务。第四,信息实时共享。金税四期将各银行纳入联网核查系统,银行及非银行支付机构在日常业务中可以通过核查系统实时查验企业信息。第五,全员建档模式。为所有办理税务事项的组织和自然人建立档案,实现税收全员建档。 3.金税工程税务风险管控流程 金税工程实现对税务风险自动识别,其对税务风险管控流程如图1所示。 (1)数据采集环节,数据主要包括内部数据和外部数据,内部数据指纳税人报送的信息数据,包括公司基本信息、经营数据和纳税信息;外部数据主要是从银行或其他中介机构获取的数据,可以与内部数据相对比,判断内部数据的真实性,并达到补充内部数据的作用。(2)风险识别环节,风险识别主要内容包括数据真实性识别、税负合理性识别和税种间逻辑关系识别,金税系统中建立模型,测算风险指标数值,当企业存在税务风险时对应数值显示异常。(3)风险评价环节,金税工程结合纳税人总税负大小、风险税额大小、风险影响程度等因素,设置风险指标预警值并对风险进行排序,金税工程按照不同等级的税务风险,提示税务机关实施不同的监管措施。(4)风险应对环节,金税系统预警后,税务机关根据风险等级和提示措施进行监管,可要求纳税人自查纠正或补缴税款和滞纳金。(5)质效管理环节,该环节对税务机关进行监督和审查,主要是上级税务机关对风险事项跟踪评价。