云南省图书馆机构用户,欢迎您!

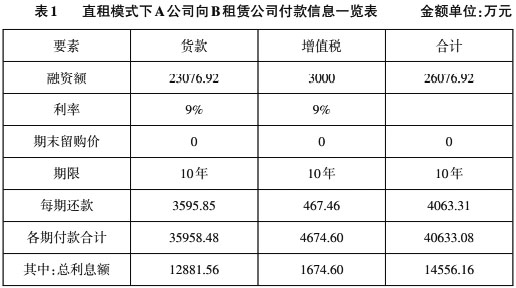

一般而言,融资租赁具有融资和融物双重功能,即相对于一般贷款而言增加了融物的功能,相对于自行采购而言增加了融资的功能。但在保税融资租赁合同安排下,除上述基本功能外,最大的考量是涉税利益,尤其是增值税涉税利益。 基于前文对保税融资租赁有关概念和业务模式的介绍,若不考虑进口关税、消费税等价内税(对本文结论无实质性影响),对于“境内区外”模式而言,分期缴纳进口增值税的计税依据是每期租金,即租赁公司每期收取的租赁本金、利息和具有利息性质的款项。据此,分期收取租金的内含收益率与分期收取税金的内含收益率完全一致。也可以理解为,承租人以相同的资金成本同时向出租人和税务机关融入资金,故一旦税收政策变动,有可能导致分期缴纳税金的资金成本与非税金部分的资金成本出现差异,进而影响实际采购人的决策。因此,本文拟从增值税增量留抵税额退税政策视角,重新分析和评价保税融资租赁的有效性。 二、案例解析 (一)案例背景和主要信息 非保税区承租人A公司自202X年年初起,考虑引进两架中型双发直升机,标的物关税完税价约2.3亿元。A公司拟与其集团公司S下的另一家子公司B租赁公司开展合作,由B租赁公司在某保税区设立的SPV购买该两架直升机并交付A公司使用,A公司以承租人身份每年向B租赁公司支付租金,进口税金按照保税的方式分期缴纳。 进口增值税计税依据(关税完税价)为23076.92万元;进口增值税税率为13%,一次性清关进口增值税税额为3000万元;融资租赁合同中出租人的内部收益率(IRR)为9%。B租赁公司提供给A公司的融资比例为货款的100%,融资期限10年,利率为9%;等额本息按年还款,每年年末结算;租赁期末回购价为0。假设B租赁公司每期融资利息支出与收到的利息相同。 假设:B租赁公司、S公司的增量短期和增量长期债务资金成本均为8%;A公司的短期债务资金增量机会成本为8%、长期债务资金机会成本大于8%。进口增值税税率、融资租赁增值税税率均为13%。A公司和B租赁公司之间采用直租方式形成的合同数据如表1所示。 融资租赁方案下,增值税在B租赁公司收到租金的当期按照13%的税率和实收租金计算,每期增值税为467.46万元。10年内,增值税方面的利息累计为1674.60万元,该内含利息具体体现为增值税税额的增加。不考虑其他因素,表1可以解读为:B租赁公司融资给A公司23076.92万元,租赁期内收取利息12881.56万元;税务机关提供融资3000万元,租赁期内收取利息1674.60万元(因增值税保税的特殊性,该利息形式上体现为增值税税额的增加)。 不考虑其他因素,B租赁公司收取的利息和其自身利息支出的差额即为本融资项目的会计利润。

一般而言,融资租赁具有融资和融物双重功能,即相对于一般贷款而言增加了融物的功能,相对于自行采购而言增加了融资的功能。但在保税融资租赁合同安排下,除上述基本功能外,最大的考量是涉税利益,尤其是增值税涉税利益。 基于前文对保税融资租赁有关概念和业务模式的介绍,若不考虑进口关税、消费税等价内税(对本文结论无实质性影响),对于“境内区外”模式而言,分期缴纳进口增值税的计税依据是每期租金,即租赁公司每期收取的租赁本金、利息和具有利息性质的款项。据此,分期收取租金的内含收益率与分期收取税金的内含收益率完全一致。也可以理解为,承租人以相同的资金成本同时向出租人和税务机关融入资金,故一旦税收政策变动,有可能导致分期缴纳税金的资金成本与非税金部分的资金成本出现差异,进而影响实际采购人的决策。因此,本文拟从增值税增量留抵税额退税政策视角,重新分析和评价保税融资租赁的有效性。 二、案例解析 (一)案例背景和主要信息 非保税区承租人A公司自202X年年初起,考虑引进两架中型双发直升机,标的物关税完税价约2.3亿元。A公司拟与其集团公司S下的另一家子公司B租赁公司开展合作,由B租赁公司在某保税区设立的SPV购买该两架直升机并交付A公司使用,A公司以承租人身份每年向B租赁公司支付租金,进口税金按照保税的方式分期缴纳。 进口增值税计税依据(关税完税价)为23076.92万元;进口增值税税率为13%,一次性清关进口增值税税额为3000万元;融资租赁合同中出租人的内部收益率(IRR)为9%。B租赁公司提供给A公司的融资比例为货款的100%,融资期限10年,利率为9%;等额本息按年还款,每年年末结算;租赁期末回购价为0。假设B租赁公司每期融资利息支出与收到的利息相同。 假设:B租赁公司、S公司的增量短期和增量长期债务资金成本均为8%;A公司的短期债务资金增量机会成本为8%、长期债务资金机会成本大于8%。进口增值税税率、融资租赁增值税税率均为13%。A公司和B租赁公司之间采用直租方式形成的合同数据如表1所示。 融资租赁方案下,增值税在B租赁公司收到租金的当期按照13%的税率和实收租金计算,每期增值税为467.46万元。10年内,增值税方面的利息累计为1674.60万元,该内含利息具体体现为增值税税额的增加。不考虑其他因素,表1可以解读为:B租赁公司融资给A公司23076.92万元,租赁期内收取利息12881.56万元;税务机关提供融资3000万元,租赁期内收取利息1674.60万元(因增值税保税的特殊性,该利息形式上体现为增值税税额的增加)。 不考虑其他因素,B租赁公司收取的利息和其自身利息支出的差额即为本融资项目的会计利润。