云南省图书馆机构用户,欢迎您!

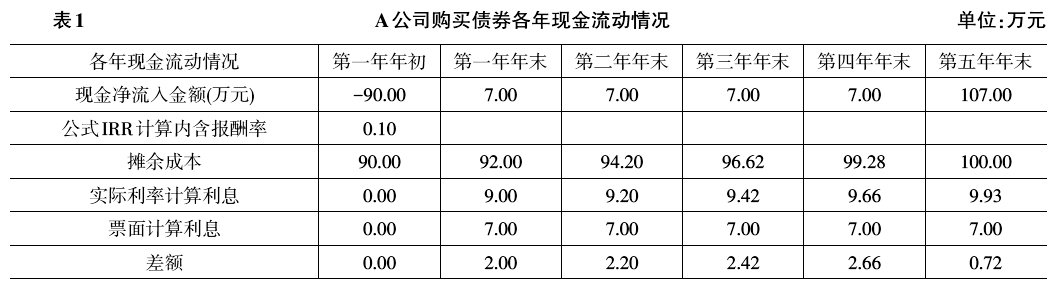

(一)会计与纳税处理 购买时的会计处理: 借:可供出售金融资产-原值 100 贷:可供出售金融资产-利息调整 10 银行存款 90 第一年年末计提利息时: 借:应收利息 7 可供出售金融资产-利息调整 2 贷:利息收入 8.49 应交税费-应交增值税-销项 0.40 应交税费-待转销项税额 0.11 解析:由于市场大部分债券为保本债券,根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号,以下简称“36号文”)规定,保本债券利息收入应计提增值税,如果是非保本债券,则不用计提增值税。根据税法规定,票面面值利率计算的利息收入满足纳税义务时间,相应的增值税金额为0.40万元(7-1.06×6%)应计入“应交税费—应交增值税—销项”,摊余成本实际利率计算利息收入与票面利息收入的差额部分利息收入相应的增值税0.11万元(90×10%÷1.06×6%-7÷1.06×6%)未满足纳税义务时间,应计入“应交税费—待转销项税额”。 第一年年末,债券的公允价值为89万元,后续按照公允价值计量,公允价值与账面余额差额3万元(92-89)确认其他综合收益,并确认相应递延所得税影响。会计处理为: 借:其他综合收益 3 贷:可供出售金融资产-公允价值 3 借:递延所得税资产 0.75 贷:其他综合收益 0.75 解析:由于可供出售金融资产按照公允价值计量,年末可供出售金融资产摊余成本为92万元,账面余额同样为92万元,公允价值为89万元,由于不是连续下跌且跌幅达50%的情形,因此不用确认资产减值损失,公允价值与账面余额的差额3万元(92-89)确认到其他综合收益。如果确认资产减值损失,则应在当年企业所得税前纳税调增。 第二年年末计提利息时: 借:应收利息 7 可供出售金融资产-利息调整 2.2 贷:利息收入 8.68 应交税费-应交增值税-销项 0.40 应交税费-待转销项税额 0.12 解析:根据税法规定,票面面值利率计算的利息收入满足纳税义务时间,相应的增值税金额为0.40万元(7÷1.06×6%)应计入“应交税费—应交增值税—销项”,摊余成本实际利率计算利息收入与票面利息收入的差额部分利息收入相应的增值税0.12万元(92×10%÷1.06×6%-7÷1.06×6%)未满足纳税义务时间,应计入“应交税费—待转销项税额”。 第二年年末,债券的公允价值为95万元,后续按照公允价值计量。会计处理为: 借:可供出售金融资产-公允价值 3.8 贷:其他综合收益 3.8 借:递延所得税资产 0.75 贷:其他综合收益 0.55 递延所得税负债 0.2 解析:本年年末可供出售金融资产的摊余成本为94.2万元,账面余额为91.2万元(94.2-3),公允价值为95万元,公允价值与账面余额的差额3.8万元应确认其他综合收益,并确认递延所得税影响。 第三年年初全部处置,会计处理为: 借:银行存款 98 可供出售金融资产-利息调整 5.8 其他综合收益 0.8 贷:可供出售金融资产-原值 100 可供出售金融资产-公允价值 0.8

(一)会计与纳税处理 购买时的会计处理: 借:可供出售金融资产-原值 100 贷:可供出售金融资产-利息调整 10 银行存款 90 第一年年末计提利息时: 借:应收利息 7 可供出售金融资产-利息调整 2 贷:利息收入 8.49 应交税费-应交增值税-销项 0.40 应交税费-待转销项税额 0.11 解析:由于市场大部分债券为保本债券,根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号,以下简称“36号文”)规定,保本债券利息收入应计提增值税,如果是非保本债券,则不用计提增值税。根据税法规定,票面面值利率计算的利息收入满足纳税义务时间,相应的增值税金额为0.40万元(7-1.06×6%)应计入“应交税费—应交增值税—销项”,摊余成本实际利率计算利息收入与票面利息收入的差额部分利息收入相应的增值税0.11万元(90×10%÷1.06×6%-7÷1.06×6%)未满足纳税义务时间,应计入“应交税费—待转销项税额”。 第一年年末,债券的公允价值为89万元,后续按照公允价值计量,公允价值与账面余额差额3万元(92-89)确认其他综合收益,并确认相应递延所得税影响。会计处理为: 借:其他综合收益 3 贷:可供出售金融资产-公允价值 3 借:递延所得税资产 0.75 贷:其他综合收益 0.75 解析:由于可供出售金融资产按照公允价值计量,年末可供出售金融资产摊余成本为92万元,账面余额同样为92万元,公允价值为89万元,由于不是连续下跌且跌幅达50%的情形,因此不用确认资产减值损失,公允价值与账面余额的差额3万元(92-89)确认到其他综合收益。如果确认资产减值损失,则应在当年企业所得税前纳税调增。 第二年年末计提利息时: 借:应收利息 7 可供出售金融资产-利息调整 2.2 贷:利息收入 8.68 应交税费-应交增值税-销项 0.40 应交税费-待转销项税额 0.12 解析:根据税法规定,票面面值利率计算的利息收入满足纳税义务时间,相应的增值税金额为0.40万元(7÷1.06×6%)应计入“应交税费—应交增值税—销项”,摊余成本实际利率计算利息收入与票面利息收入的差额部分利息收入相应的增值税0.12万元(92×10%÷1.06×6%-7÷1.06×6%)未满足纳税义务时间,应计入“应交税费—待转销项税额”。 第二年年末,债券的公允价值为95万元,后续按照公允价值计量。会计处理为: 借:可供出售金融资产-公允价值 3.8 贷:其他综合收益 3.8 借:递延所得税资产 0.75 贷:其他综合收益 0.55 递延所得税负债 0.2 解析:本年年末可供出售金融资产的摊余成本为94.2万元,账面余额为91.2万元(94.2-3),公允价值为95万元,公允价值与账面余额的差额3.8万元应确认其他综合收益,并确认递延所得税影响。 第三年年初全部处置,会计处理为: 借:银行存款 98 可供出售金融资产-利息调整 5.8 其他综合收益 0.8 贷:可供出售金融资产-原值 100 可供出售金融资产-公允价值 0.8