云南省图书馆机构用户,欢迎您!

02

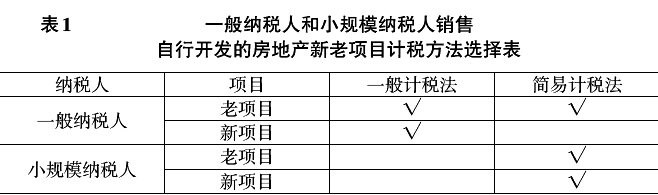

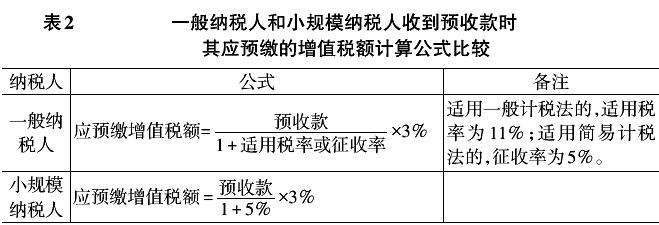

(三)土地成本扣除 房地产开发企业的成本主要由土地成本、大建安成本和资本化利息支出等构成,其中土地是房地产项目开发中最主要的成本。近几年土地平均成本约占总成本30%,这一直是房地产开发企业的主要成本。既然“营改增”承载着结构性减税和刺激经济的重任,那么土地成本的扣除问题就不容回避。为此,“18号公告”明确规定:当房地产开发企业到达纳税义务发生时间后,允许将土地成本从与其相配比的销售额中扣除,按照可售建筑面积比例法分摊土地成本,做到“应扣尽扣”。但选用简易计税法计税的,不得扣除对应的土地价款。 (四)增值税预缴 自1994年我国深化城镇住房制度改革以后,预收款制度成为房地产企业解决资金短缺的重要手段。在“营业税”时代,房地产企业纳税义务发生时间为收到预收额的当天,但“营改增”后,如果仍沿袭此惯例,将会产生进项和销项的“错配”问题。因此,18号公告将房地产开发企业纳税义务发生时间推迟至交房或者产权转移的环节。同时,为了确保税款均匀入库,防止大量欠税现象的出现,公告又规定,一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。一般纳税人和小规模纳税人收到预收款,应预缴的增值税额计算公式见表2。

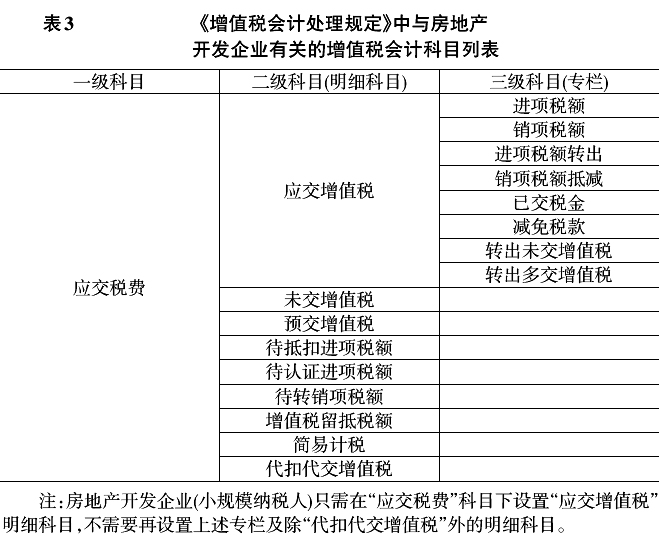

(三)土地成本扣除 房地产开发企业的成本主要由土地成本、大建安成本和资本化利息支出等构成,其中土地是房地产项目开发中最主要的成本。近几年土地平均成本约占总成本30%,这一直是房地产开发企业的主要成本。既然“营改增”承载着结构性减税和刺激经济的重任,那么土地成本的扣除问题就不容回避。为此,“18号公告”明确规定:当房地产开发企业到达纳税义务发生时间后,允许将土地成本从与其相配比的销售额中扣除,按照可售建筑面积比例法分摊土地成本,做到“应扣尽扣”。但选用简易计税法计税的,不得扣除对应的土地价款。 (四)增值税预缴 自1994年我国深化城镇住房制度改革以后,预收款制度成为房地产企业解决资金短缺的重要手段。在“营业税”时代,房地产企业纳税义务发生时间为收到预收额的当天,但“营改增”后,如果仍沿袭此惯例,将会产生进项和销项的“错配”问题。因此,18号公告将房地产开发企业纳税义务发生时间推迟至交房或者产权转移的环节。同时,为了确保税款均匀入库,防止大量欠税现象的出现,公告又规定,一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。一般纳税人和小规模纳税人收到预收款,应预缴的增值税额计算公式见表2。  (五)会计科目选用 由于财政部2016年7月8日公布的《关于征求(关于增值税会计处理的规定)意见的函》(以下简称“征收意见稿”)仍存在诸多不完善之处,因此,财政部又于2016年12月3日发布了《关于印发<增值税会计处理规定>的通知》(财会〔2016〕22号,以下简称“22号文件”)。与“征求意见稿”相比,笔者认为,“22号文件”有两大亮点:一是明确指出简易计税法和一般计税法,是两个独立的核算体系,这与笔者观点相同;二是将“简易计税”由原来的三级科目上升为二级科目,使简易计税法真正做到了名副其实。房地产开发企业(一般纳税人)应设置的一级会计科目、二级会计科目(明细科目)和三级会计科目(专栏)见表3。

(五)会计科目选用 由于财政部2016年7月8日公布的《关于征求(关于增值税会计处理的规定)意见的函》(以下简称“征收意见稿”)仍存在诸多不完善之处,因此,财政部又于2016年12月3日发布了《关于印发<增值税会计处理规定>的通知》(财会〔2016〕22号,以下简称“22号文件”)。与“征求意见稿”相比,笔者认为,“22号文件”有两大亮点:一是明确指出简易计税法和一般计税法,是两个独立的核算体系,这与笔者观点相同;二是将“简易计税”由原来的三级科目上升为二级科目,使简易计税法真正做到了名副其实。房地产开发企业(一般纳税人)应设置的一级会计科目、二级会计科目(明细科目)和三级会计科目(专栏)见表3。  (六)纳税申报 在纳税申报环节,财政部、国家税务总局发布的《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号,以下简称“36号文件”)文件中明文规定,房地产开发企业(一般纳税人)当月销售自行开发的房地产项目,需按3%的预征率于次月在项目所在地预缴税款,预缴后在机构所在地申报纳税。所以,跨地区经营的房地产开发企业可能面临先在项目所在地预缴税款,而后在机构所在地申报纳税的问题,除此之外,还要及时申报缴纳城市维护建设税及教育费附加。 上述“营改增”一系列政策的变化,必将会给房地产开发企业的财税处理带来较大的影响。以下笔者结合案例,对房地产开发企业(一般纳税人)“营改增”综合实务进行分析。

(六)纳税申报 在纳税申报环节,财政部、国家税务总局发布的《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号,以下简称“36号文件”)文件中明文规定,房地产开发企业(一般纳税人)当月销售自行开发的房地产项目,需按3%的预征率于次月在项目所在地预缴税款,预缴后在机构所在地申报纳税。所以,跨地区经营的房地产开发企业可能面临先在项目所在地预缴税款,而后在机构所在地申报纳税的问题,除此之外,还要及时申报缴纳城市维护建设税及教育费附加。 上述“营改增”一系列政策的变化,必将会给房地产开发企业的财税处理带来较大的影响。以下笔者结合案例,对房地产开发企业(一般纳税人)“营改增”综合实务进行分析。