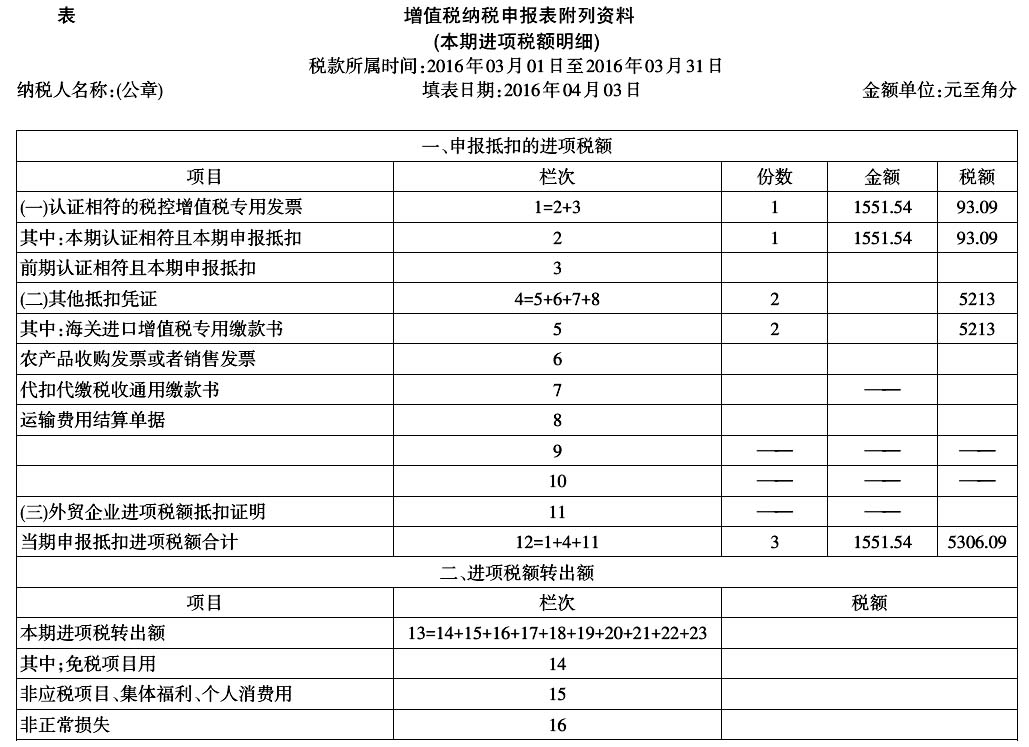

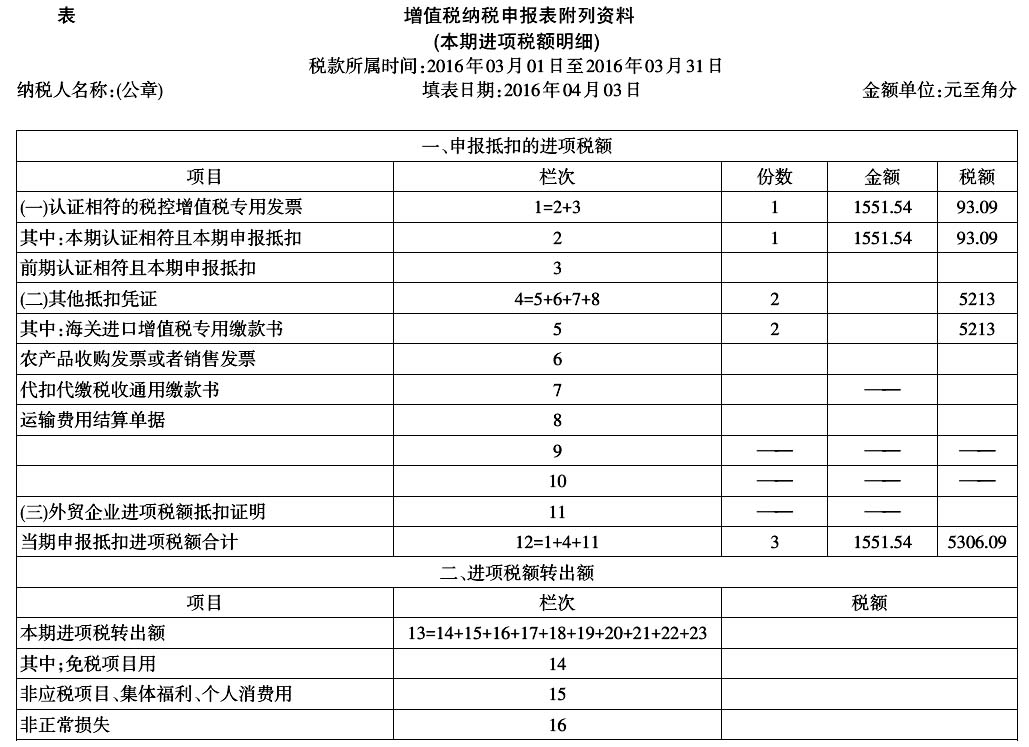

实务中有许多跨境电商的财务人员对进口业务的增值税抵扣具体操作不甚熟悉,从而导致在增值税纳税申报表中账实不一致,给跨境电商企业增加了税负,进而影响了企业进一步发展。本文拟结合实例对进口增值税的纳税申报及财务处理进行详细介绍,以期对企业财务人员有所帮助。 一、进口增值税的网上申报 企业进口货物后,海关充分发挥互联网的便利互通优势,将企业进口增值税税票数据集中存放在海关电子口岸系统的公共数据库中,供国税局征税部门、企业及海关授权使用。下面以浙江国税局的在线网络申报和某出口跨境电商企业的跨境进口业务为例,具体介绍进口增值税在线申报、进口增值税的电子数据比对流程。 1.进口贸易单证的审核 进口贸易单证不仅是履行进口合同的重要手段,而且是结算货款的重要依据。按照相关规定,跨境进口贸易的进口单证一般包括四套正本单证:其中一套供货物进口报关使用,一套用于对外付款,一套用于对内接算,一套供进口企业留底备查。每套进口单证中又具体包括一份发票、一份提单、一份装箱单以及进口货品检验检疫证书。 加强进口贸易单证的审核是跨境进口电商财务人员核算进口业务的一个重要环节。财务人员应在收到进口货物到港通知后,根据全套正本进口单证对进口贸易单证进行认证审核。审核内容主要包括:商业发票、海运提单、检验证明书及装箱单的审核等。对于大多数从事跨境进口贸易的中小微企业,单证的审核通常由公司财务人员负责,要做到单证相符,单单符合后才能对外付款。 需要注意的是:为便于对每笔进口业务进行规范管理,财务人员应对每笔进口业务进行规范编号,以便独立核算每笔进口商品的盈利能力。如:某笔业务是某跨境电商D业务员2016年的第101笔进口业务,该业务进口涉及一个商品类别,由一个供货商提供货源,则可以将该笔业务的进口管理编号定为NSC16DL101JK。在以后货物进口付款、进口成本的确认、支付船运费,以及该进口的货物在国内组织销售、销售收入的确认和计量等工作时,都按照进口合同和内销合同采用统一合同号进行管理。 2.进口增值税“先比对后抵扣”的网上申报平台操作流程 所谓“先比对后抵扣”,则是指增值税一般纳税人(以下简称纳税人)进口货物取得的属于增值税扣税范围的海关缴款书,自开具之日起180天内向主管税务机关报送《海关完税凭证抵扣清单》(电子数据)申请稽核比对,逾期未申请的其进项税额不予抵扣。稽核比对的结果一般分为相符、不符、滞留、缺联、重号五种。只有经税务机关稽核比对相符后,其增值税额方能作为进项税额在销项税额中抵扣。财务人员对进口增值税“先比对后抵扣”的具体操作都是在税务局专门的网络管理平台上进行,以浙江省国税局网络操作平台为例,具体的操作过程以具体实例论述如下: 假设某跨境企业于2015年1月24日通过浙江宁波口岸进口了一批意大利沐浴香皂,根据公司相关管理,该笔进口业务的编号是NSC16DL101JK,进口报关单号是31012016019990060,进口货柜体积为(2.11CBM),离岸价3574欧元,支付关税2787.70元。对应的海关进口增值税专用缴款书有两张,增值税税额5213元。该笔业务“先比对后抵扣”的网上申报操作具体过程如下: (1)下载申报软件,详细填写抵扣单位信息。进口增值税抵扣申报需通过通用税务数据采集软件(一般纳税人版)V2.4进行信息采集。该软件可在省国税局网站首页“下载中心——软件下载”中下载,软件下载好后按照相关提示正确安装在所用计算机上。然后按照软件的相关要求填入单位相关信息进行注册。如1月24日取得海关进口增值税专用缴款书在3月份录入。 (2)上传进口增值税抵扣相关信息。在正确录入进口业务的相关原始信息后,网络管理平台将自动生成进口增值税抵扣所需要的相关信息文件(通常是2个XML格式的信息表格文件),财务人员应对网络自动生成的信息进行检查核对,并在核对无误后按照专用网络平台的要求上传到网络平台上。 (3)查询和打印比对结果。企业按照要求上传进口增值税相关信息后,网络平台会将企业上传的数据与海关采集的相关进口业务进行比对。通常数据上传的次日即可生成稽核比对结果,企业财务人员可登录浙江省国家税务局网上办税服务厅,在海关稽核结果明细查询模块中进行查询。比对结果如果与海关信息相符,则可打印比对结果,通过相应的账务处理进行抵扣。但需要注意的是不能在当月抵扣,尽管数据上传显示核对成功的日期是3月10日且3月份的申报期未结束,但只能到下个月也就是4月填报所属期为3月的增值税申报表。另外,海关进口增值税专用缴款书据接收结果通知书要作为抵扣的记账凭证的附件供企业留档备查,并根据税务局要求提交税务局备查。至此完成跨境电商企业进口增值税抵扣的在线申报。 二、进口增值税“先比对后抵扣”的账务处理 完成进口增值税“先比对后抵扣”的在线申报后,还要按照财务管理的相关要求做好账务处理。

1.稽核比对前缴纳税款的账务处理

1.稽核比对前缴纳税款的账务处理

1.稽核比对前缴纳税款的账务处理