云南省图书馆机构用户,欢迎您!

02

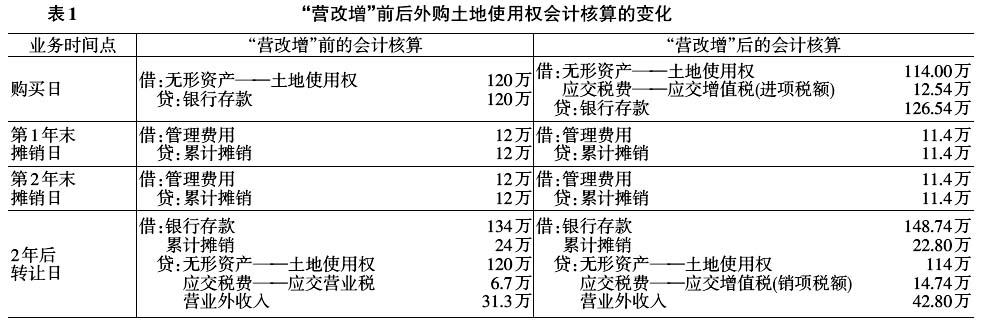

(二)“营改增”前后会计核算变化对会计要素的影响 1.取得土地使用权时的变化影响。购买日取得土地使用权时,企业“无形资产——土地使用权”的入账价值在“营改增”后减少了。如例1中所示,土地使用权的预期转让价为114万元,由于另需支付5%的营业税,为此开发企业将转让价提高至120万元,扣除其承担的营业税6万元,即可获得114万元的转让收入。实行“营改增”后,增值税为价外征税,由购买方企业承担,开发企业无需进行税负转嫁,转让价格即为其预期转让价。但是企业需另外支付11%的进项税额,可以抵扣的进项税额,无需计入资产的价值,然而其会导致企业结算资金增加。 2.持有土地使用权期间的变化影响。“营改增”后,企业在持有土地使用权期间的每个会计期间负担的摊销费用减少了。这是由于“营改增”后土地使用权初始计量成本减少,企业在资产负债表日进行无形资产价值摊销时,摊销费用也会相应减少,从而降低了每期负担的期间费用。如例1中所示,“营改增”后每年摊销费用为11.4万元,减少了0.6万元。 3.处置土地使用权时的变化影响。在处置土地使用权时,“营改增”前后企业获得的转让利得相差较大。在实行“营改增”前,转让方需承担转让收入5%的营业税,这部分营业税直接从转让利得中扣减。实行“营改增”后,企业不再承担营业税的缴纳,而增值税是价外税,由购买方承担,在企业向购买方收取转让收入的同时也收取了销项税,因此,企业获得的转让收入扣除土地使用权账面价值后即为转让利得。如例1中所示,“营改增”前后企业转让利得相差11.5万元,其形成原因为初始计量成本之间6万元差额的摊余价值4.8万元及无需缴纳的营业税6.7万元之和。 总体而言,对购买土地使用权的企业而言,房地产业“营改增”后会减少其在购买期间无形资产入账价值,购买时支付的增值税进项税额会增加其结算资金,但进项税额的可抵扣性会减少该期间应交税费负债,而摊销期间每期费用会减少,转让期间企业利得会增加。 (三)“营改增”前后会计核算变化对财务报表的影响从资产负债表分析,资产项目中非流动资产的金额有所减少,这是因为消除了开发企业会转嫁到土地使用权转让价中的营业税,使得企业无形资产的购置成本降低;负债项目中流动负债的金额会由于增值税进项税额的抵扣作用而减少,相对于存货类流动资产进项税额产生的抵减效果而言,由于无形资产增值税抵扣链的时间要长得多,销项税额是到无形资产处置时才会出现,因此,无形资产购进时产生的进项税额抵减效果对企业更加有利。从利润表分析,费用项目中每期分摊的土地使用权费用减少,企业税前利润得以提高,同时也会导致企业负担的所得税费用提高,但增加的所得税费用只是所增加税前利润的25%部分,也就是增加出来的税前利润中有75%的部分留归企业拥有,总体影响的结果仍然是企业整体利润的提升。从现金流量表分析,在购置业务发生期间,投资活动产生的现金流量项目中购建无形资产所支付的现金增加了。“营改增”前企业购入土地使用权时支付的价款中含有转嫁来的营业税部分,这部分税负增加率约为预期转让价格的5.26%,即5%÷(1-5%),而“营改增”后企业购入土地使用权时支付的增值税税率为11%,超过营业税税负率的5.74%。如例1中所示,“营改增”后企业在购置日支付的银行存款比“营改增”前多6.54万元,形成的差额为114万元的5.74%部分。同时,由于企业只有取得增值税专用发票后才能进行税额抵扣,为及时取得开发企业开出的增值税发票,在购置时需要采用货币资金方式进行结算,从而增加了企业现金流的支出。虽然这部分进项税会通过抵减当期应缴纳增值税方式转回,但如果当期销项税不够抵减而转入到后期抵减,则会增加企业当期现金流负担。从三张报表总体影响结果分析,对购买土地使用权的企业而言,房地产业“营改增”后会降低企业在非流动资产上的购置成本,减少企业当期的应交税费,从而有利于改善企业财务状况;购置成本的降低也减轻了企业以后各期的负担,提高了企业经营成果;支付的进项税会增加购置期间企业现金流负担,但这个负担只是暂时性的,随着销项税额的形成,这些支出的现金会得到回收。

(二)“营改增”前后会计核算变化对会计要素的影响 1.取得土地使用权时的变化影响。购买日取得土地使用权时,企业“无形资产——土地使用权”的入账价值在“营改增”后减少了。如例1中所示,土地使用权的预期转让价为114万元,由于另需支付5%的营业税,为此开发企业将转让价提高至120万元,扣除其承担的营业税6万元,即可获得114万元的转让收入。实行“营改增”后,增值税为价外征税,由购买方企业承担,开发企业无需进行税负转嫁,转让价格即为其预期转让价。但是企业需另外支付11%的进项税额,可以抵扣的进项税额,无需计入资产的价值,然而其会导致企业结算资金增加。 2.持有土地使用权期间的变化影响。“营改增”后,企业在持有土地使用权期间的每个会计期间负担的摊销费用减少了。这是由于“营改增”后土地使用权初始计量成本减少,企业在资产负债表日进行无形资产价值摊销时,摊销费用也会相应减少,从而降低了每期负担的期间费用。如例1中所示,“营改增”后每年摊销费用为11.4万元,减少了0.6万元。 3.处置土地使用权时的变化影响。在处置土地使用权时,“营改增”前后企业获得的转让利得相差较大。在实行“营改增”前,转让方需承担转让收入5%的营业税,这部分营业税直接从转让利得中扣减。实行“营改增”后,企业不再承担营业税的缴纳,而增值税是价外税,由购买方承担,在企业向购买方收取转让收入的同时也收取了销项税,因此,企业获得的转让收入扣除土地使用权账面价值后即为转让利得。如例1中所示,“营改增”前后企业转让利得相差11.5万元,其形成原因为初始计量成本之间6万元差额的摊余价值4.8万元及无需缴纳的营业税6.7万元之和。 总体而言,对购买土地使用权的企业而言,房地产业“营改增”后会减少其在购买期间无形资产入账价值,购买时支付的增值税进项税额会增加其结算资金,但进项税额的可抵扣性会减少该期间应交税费负债,而摊销期间每期费用会减少,转让期间企业利得会增加。 (三)“营改增”前后会计核算变化对财务报表的影响从资产负债表分析,资产项目中非流动资产的金额有所减少,这是因为消除了开发企业会转嫁到土地使用权转让价中的营业税,使得企业无形资产的购置成本降低;负债项目中流动负债的金额会由于增值税进项税额的抵扣作用而减少,相对于存货类流动资产进项税额产生的抵减效果而言,由于无形资产增值税抵扣链的时间要长得多,销项税额是到无形资产处置时才会出现,因此,无形资产购进时产生的进项税额抵减效果对企业更加有利。从利润表分析,费用项目中每期分摊的土地使用权费用减少,企业税前利润得以提高,同时也会导致企业负担的所得税费用提高,但增加的所得税费用只是所增加税前利润的25%部分,也就是增加出来的税前利润中有75%的部分留归企业拥有,总体影响的结果仍然是企业整体利润的提升。从现金流量表分析,在购置业务发生期间,投资活动产生的现金流量项目中购建无形资产所支付的现金增加了。“营改增”前企业购入土地使用权时支付的价款中含有转嫁来的营业税部分,这部分税负增加率约为预期转让价格的5.26%,即5%÷(1-5%),而“营改增”后企业购入土地使用权时支付的增值税税率为11%,超过营业税税负率的5.74%。如例1中所示,“营改增”后企业在购置日支付的银行存款比“营改增”前多6.54万元,形成的差额为114万元的5.74%部分。同时,由于企业只有取得增值税专用发票后才能进行税额抵扣,为及时取得开发企业开出的增值税发票,在购置时需要采用货币资金方式进行结算,从而增加了企业现金流的支出。虽然这部分进项税会通过抵减当期应缴纳增值税方式转回,但如果当期销项税不够抵减而转入到后期抵减,则会增加企业当期现金流负担。从三张报表总体影响结果分析,对购买土地使用权的企业而言,房地产业“营改增”后会降低企业在非流动资产上的购置成本,减少企业当期的应交税费,从而有利于改善企业财务状况;购置成本的降低也减轻了企业以后各期的负担,提高了企业经营成果;支付的进项税会增加购置期间企业现金流负担,但这个负担只是暂时性的,随着销项税额的形成,这些支出的现金会得到回收。