云南省图书馆机构用户,欢迎您!

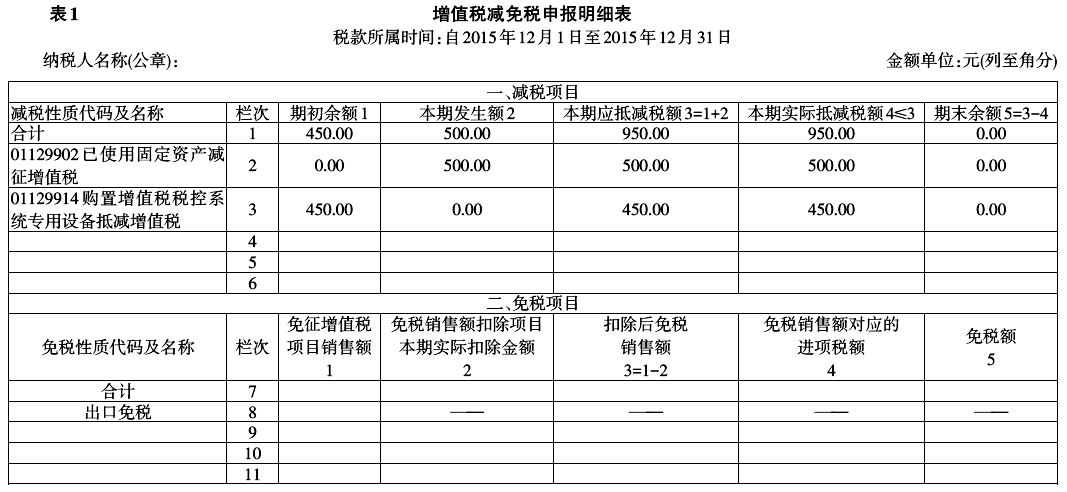

(2)填报《增值税纳税申报表(适用于增值税一般纳税人)》 该企业是增值税一般纳税人,需要填报《增值税纳税申报表(适用于增值税一般纳税人)》(见表2)。将处置设备不含税销售额50 000元填报《增值税纳税申报表(适用于增值税一般纳税人)》(简称主表)第5行“简易计税办法计算的应纳税额”,将处置设备应纳增值税1 500元填报主表第21行“简易计税办法计算的应纳税额”,将《增值税减免税申报明细表》(见表1)第1行减税项目“合计”第4列“本期实际抵减额”950元转入主表第23行“应纳税额减征额”,主表第24行“应纳税额合计”为550元(1 500-950)。

(2)填报《增值税纳税申报表(适用于增值税一般纳税人)》 该企业是增值税一般纳税人,需要填报《增值税纳税申报表(适用于增值税一般纳税人)》(见表2)。将处置设备不含税销售额50 000元填报《增值税纳税申报表(适用于增值税一般纳税人)》(简称主表)第5行“简易计税办法计算的应纳税额”,将处置设备应纳增值税1 500元填报主表第21行“简易计税办法计算的应纳税额”,将《增值税减免税申报明细表》(见表1)第1行减税项目“合计”第4列“本期实际抵减额”950元转入主表第23行“应纳税额减征额”,主表第24行“应纳税额合计”为550元(1 500-950)。