云南省图书馆机构用户,欢迎您!

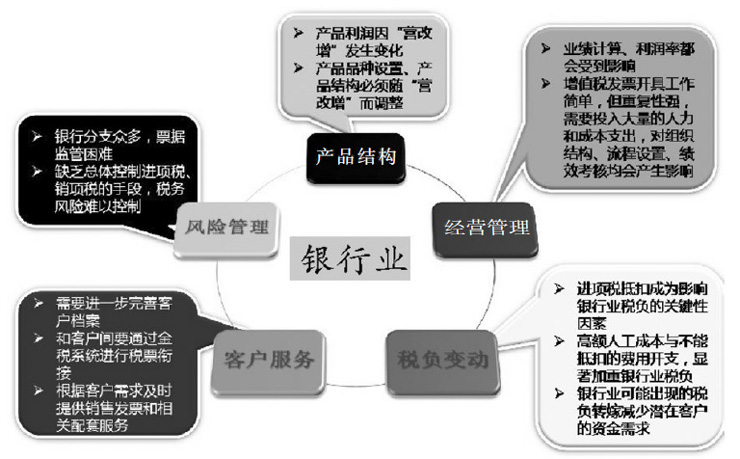

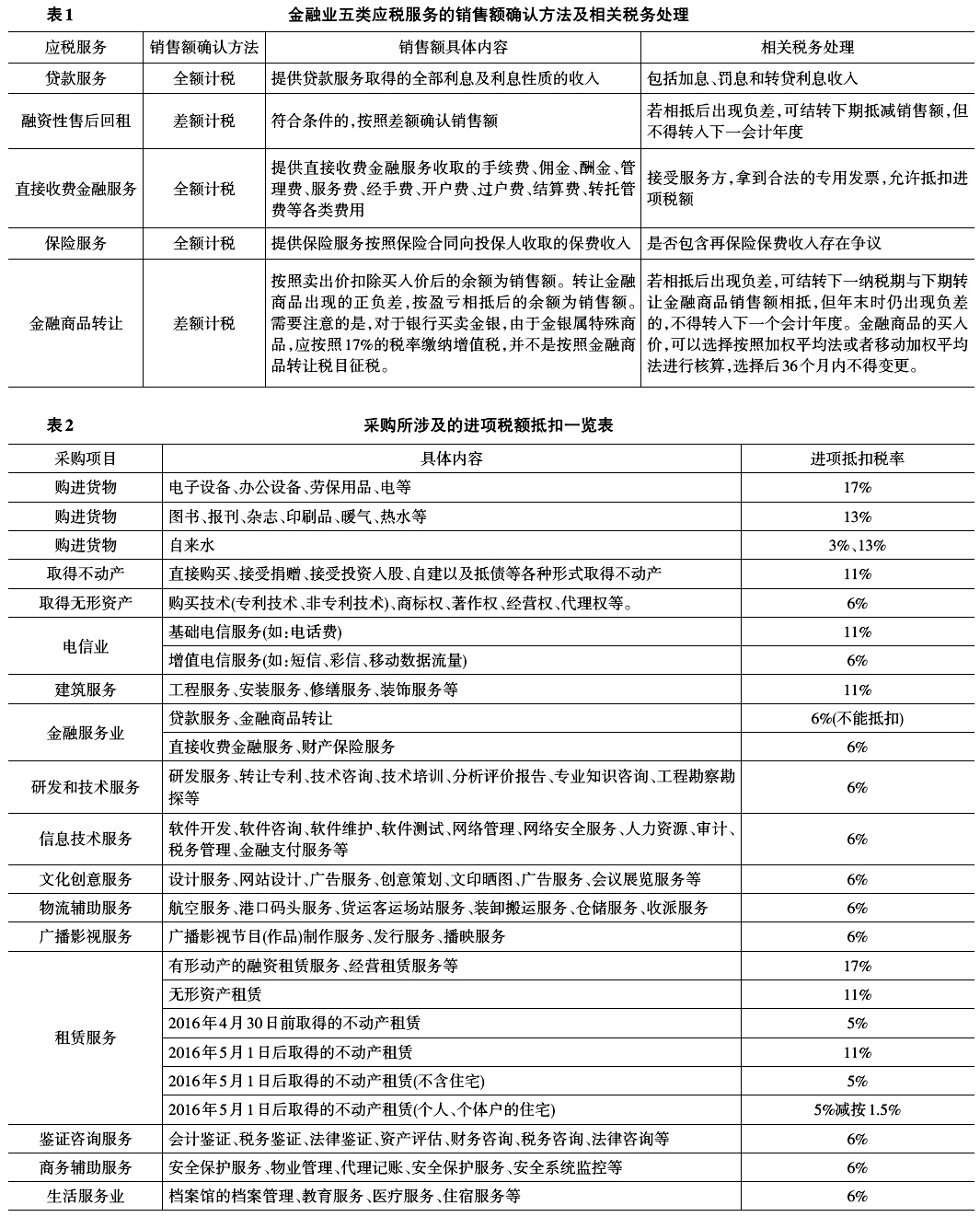

图1 “营改增”带给银行业的影响与挑战 (二)金融业“营改增”新政导向 1.金融业税款抵扣自成体系 这次金融业“营改增”最大的亮点是金融业税款抵扣自成体系,金融企业一般纳税人允许采用税款抵扣制:销售额适用6%的增值税税率计算销项税额,所采购的货物、服务、无形资产、不动产等涉及的进项税额都纳入抵扣范围,采购所涉及的增值税税率因购入的货物或服务不同而适用多档税率。 金融业五类应税服务的销售额确认方法及相关税务处理如表1所示,采购所涉及的进项税额抵扣如表2所示。 2.金融业与下游实体经济之间的抵扣链条并未完全打通 此次金融业“营改增”改革不彻底,存在税制设计缺陷。虽然金融企业实行税款抵扣制,增值税抵扣链条趋于完整,体现着税制公平性。但是,对于其下游企业而言,如果属于一般纳税人,则仅允许抵扣接受直接收费金融服务所支付的手续费、佣金、管理费、服务费、开户费、结算费等各类费用的进项税额,而贷款利息支出不允许抵扣进项税额,金融商品转让也不能获得增值税专用发票(金融企业不得开具金融商品转让发票),导致大量进项税额得不到抵扣,造成增值税抵扣链条中断,增加了金融业下游企业的增值税负担。如果下游客户是个人或小规模纳税企业,不允许抵扣购进的进项税额,只要“营改增”前后金融服务价格保持不变,则不会对下游企业产生太大的影响。

图1 “营改增”带给银行业的影响与挑战 (二)金融业“营改增”新政导向 1.金融业税款抵扣自成体系 这次金融业“营改增”最大的亮点是金融业税款抵扣自成体系,金融企业一般纳税人允许采用税款抵扣制:销售额适用6%的增值税税率计算销项税额,所采购的货物、服务、无形资产、不动产等涉及的进项税额都纳入抵扣范围,采购所涉及的增值税税率因购入的货物或服务不同而适用多档税率。 金融业五类应税服务的销售额确认方法及相关税务处理如表1所示,采购所涉及的进项税额抵扣如表2所示。 2.金融业与下游实体经济之间的抵扣链条并未完全打通 此次金融业“营改增”改革不彻底,存在税制设计缺陷。虽然金融企业实行税款抵扣制,增值税抵扣链条趋于完整,体现着税制公平性。但是,对于其下游企业而言,如果属于一般纳税人,则仅允许抵扣接受直接收费金融服务所支付的手续费、佣金、管理费、服务费、开户费、结算费等各类费用的进项税额,而贷款利息支出不允许抵扣进项税额,金融商品转让也不能获得增值税专用发票(金融企业不得开具金融商品转让发票),导致大量进项税额得不到抵扣,造成增值税抵扣链条中断,增加了金融业下游企业的增值税负担。如果下游客户是个人或小规模纳税企业,不允许抵扣购进的进项税额,只要“营改增”前后金融服务价格保持不变,则不会对下游企业产生太大的影响。  3.金融企业之间的线下同业拆借面临征税风险 财税[2016]36号规定的“金融同业往来利息收入免征增值税”,具体是指以下同业往来利息收入: (1)金融机构与人民银行所发生的资金往来业务。包括人民银行对一般金融机构贷款,以及人民银行对商业银行的再贴现等。 (2)银行联行往来业务。同一银行系统内部不同行、处之间所发生的资金账务往来业务。 (3)金融机构间的资金往来业务。金融机构间的资金往来符合免税政策,必须属于线上同业拆借,即是指经人民银行批准,进入全国银行间同业拆借市场的金融机构之间通过全国统一的同业拆借网络进行的短期(一年以下含一年)无担保资金融通行为。 根据2007年8月6日施行的《人民银行发布同业拆借管理办法》第三条规定:全国统一的同业拆借网络包括:(一)全国银行间同业拆借中心的电子交易系统;(二)中国人民银行分支机构的拆借备案系统;(三)中国人民银行认可的其他交易系统。如果同业拆借业务不满足《人民银行发布同业拆借管理办法》规定的线上同业往来,则在增值税模式下就不属于免征增值税的项目,即必须缴纳增值税。 (4)金融机构之间开展的转贴现业务。 (5)质押式买入返售金融商品。质押式买入返售金融商品是指交易双方进行的以债券等金融商品为权利质押的一种短期资金融通业务。 (6)持有政策性金融债券。政策性金融债券是指开发性、政策性金融机构发行的债券。 4.逾期90天的应收未收利息暂不缴纳增值税 财税[2016]36号文规定,金融企业发放贷款后,自结息日起90天内发生的应收未收利息按现行规定缴纳增值税,自结息日起90天后发生的应收未收利息暂不缴纳增值税,待实际收到利息时按规定缴纳增值税。 从2016年5月1日以后,对于逾期超过90日的应收利息,可暂不计缴增值税。但是,未允许其将已征税应收利息(90日内)在销售额中减除,即应收利息逾期未超90日(含),计提并缴纳增值税,应收利息逾期超过90日未收到暂不缴,待实际收到缴纳,已征税销售额不能在当期减除。 5.理财收益抵偿贷款利息受到限制 “营改增”实施后,税法要求企业核算采取收支两条线,原来理财收益抵偿贷款利息的做法开始受到限制,存款利息在增值税制度下必须全额直接支付给客户,不得截留,也不得冲抵贷款利息。这一纳税形势变化可以从银行业的现实反应来印证,2016年5月16日,中国工商银行在其网站发布通知称,从6月1日起不再受理新的个人账户综合理财业务,这与“营改增”后要求收支两条线管理密不可分。

3.金融企业之间的线下同业拆借面临征税风险 财税[2016]36号规定的“金融同业往来利息收入免征增值税”,具体是指以下同业往来利息收入: (1)金融机构与人民银行所发生的资金往来业务。包括人民银行对一般金融机构贷款,以及人民银行对商业银行的再贴现等。 (2)银行联行往来业务。同一银行系统内部不同行、处之间所发生的资金账务往来业务。 (3)金融机构间的资金往来业务。金融机构间的资金往来符合免税政策,必须属于线上同业拆借,即是指经人民银行批准,进入全国银行间同业拆借市场的金融机构之间通过全国统一的同业拆借网络进行的短期(一年以下含一年)无担保资金融通行为。 根据2007年8月6日施行的《人民银行发布同业拆借管理办法》第三条规定:全国统一的同业拆借网络包括:(一)全国银行间同业拆借中心的电子交易系统;(二)中国人民银行分支机构的拆借备案系统;(三)中国人民银行认可的其他交易系统。如果同业拆借业务不满足《人民银行发布同业拆借管理办法》规定的线上同业往来,则在增值税模式下就不属于免征增值税的项目,即必须缴纳增值税。 (4)金融机构之间开展的转贴现业务。 (5)质押式买入返售金融商品。质押式买入返售金融商品是指交易双方进行的以债券等金融商品为权利质押的一种短期资金融通业务。 (6)持有政策性金融债券。政策性金融债券是指开发性、政策性金融机构发行的债券。 4.逾期90天的应收未收利息暂不缴纳增值税 财税[2016]36号文规定,金融企业发放贷款后,自结息日起90天内发生的应收未收利息按现行规定缴纳增值税,自结息日起90天后发生的应收未收利息暂不缴纳增值税,待实际收到利息时按规定缴纳增值税。 从2016年5月1日以后,对于逾期超过90日的应收利息,可暂不计缴增值税。但是,未允许其将已征税应收利息(90日内)在销售额中减除,即应收利息逾期未超90日(含),计提并缴纳增值税,应收利息逾期超过90日未收到暂不缴,待实际收到缴纳,已征税销售额不能在当期减除。 5.理财收益抵偿贷款利息受到限制 “营改增”实施后,税法要求企业核算采取收支两条线,原来理财收益抵偿贷款利息的做法开始受到限制,存款利息在增值税制度下必须全额直接支付给客户,不得截留,也不得冲抵贷款利息。这一纳税形势变化可以从银行业的现实反应来印证,2016年5月16日,中国工商银行在其网站发布通知称,从6月1日起不再受理新的个人账户综合理财业务,这与“营改增”后要求收支两条线管理密不可分。