云南省图书馆机构用户,欢迎您!

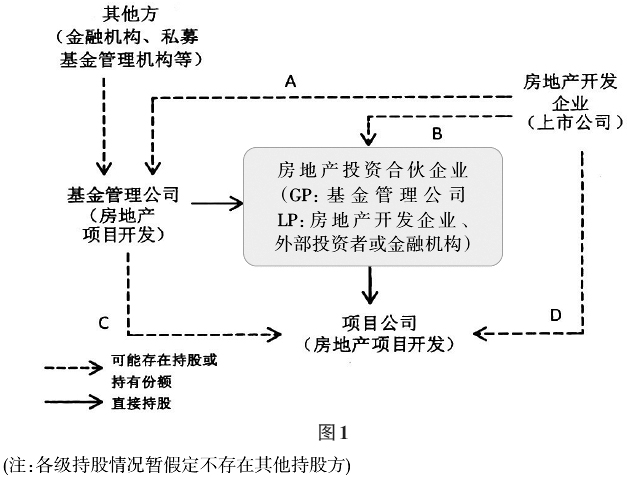

(1)上市公司通过直接控制基金管理人,从而达到对合伙企业的控制,进而控制项目公司。此时图1中A为实线,其他虚线表示的持股情况不管是否存在,上市公司均可达到对项目公司的控制。 (2)上市公司直接控制项目公司(图1中D为实线),私募基金依据其是否行使股东权利需进一步分析其作为债权还是少数股东权益。 (3)上市公司在图1A、D可能存在的持股链条上均无法取得控制从而丧失对项目公司的控制权。在该种情况下,如上市公司存在对基金管理公司的投资或对项目公司的投资,需要依据具体的投资决策安排确定相关投资按照权益法还是作为可供出售金融资产核算。 二、房地产私募投资基金作为债权或股权的判断分析 房地产私募投资基金结构中的难点主要在于两点:一是控制权的判断,上市公司引入私募基金后,是否应将项目公司纳入合并范围;二是房地产私募基金引入资金应作为债权还是股权,或者两者兼有(该要点的判断实际上亦建立在控制权判断的基础上)。目前中国企业会计准则和国际会计准则对于控制的实质理解保持一致,但从可理解性和更具实操指导意义而言,国际会计准则的解释更具有实践意义。国际会计准则解释非常明确地提出了对于控制(power over the investee)在实践分析中尤为重要的两点内容:relevant activities and existing rights(相关业务活动的参与程度及现有权力);exposure to variable returns(是否获取可变收益,或者说收益是否存在更多不确定性)。以下就当前市场中房地产私募基金参与项目开发的实际情况进行控制权分析。 1.依据投资协议判断控制权 对于引入房地产私募基金投资的项目公司,需要同时关注两个层面的控制权:项目公司及房地产投资基金层面(即基金管理公司所管理的房地产投资合伙企业)。控制权一般通过合伙协议或公司章程对于决策权力的安排来进行初步判定,而且应特别注意影响各实体运营的核心活动对应的权力分配。对于基金管理,其投资决策委员会应该是核心的决策机构,直接决定了资金的投向,从而影响回报。对于房地产开发公司而言,进行开发活动涉及的核心决策内容如项目规划、预决算、工程管理、财务管理、融资、资产抵押等业务。如根据协议,影响关键业务活动的核心条款并不完全掌控在上市公司手中,则需要考虑其上市公司是否丧失控制权或与私募基金形成共同控制等情形。 2.业务的参与程度 上市公司在引入房地产私募基金进行项目开发时,基金主体(基金管理人管理的合伙企业)在项目开发管理的参与程度,应成为判断其作为项目公司股东,还是仅仅作为债权投资者的重要判断切入点。目前实务中均倾向于在投资协议中赋予房地产私募基金对于房地产开发关键活动及提及的核心条款的投票权,但基金主体是否真的有动机及能力行使这一投票权,需要多方面考量。一般情况下,私募基金管理团队的背景及市场实践可以作为一定的判断依据。如某私募基金依托于金融或信托背景,一般其看重的是资金的安全及保值增值,对于项目没有很大动机进行实际开发管理,相关关键经营活动的投票权实质上更可能起一种保护性作用。相反,如果某些私募基金管理团队为专业的项目开发团队,有能力通过自身参与开发管理来保证自身收益,则一般会派驻管理人员进入项目公司,参与项目公司重大决策及日常管理。 3.回报的可预期性 房地产开发商拓展融资渠道的同时,为了资金到位的顺利便捷,对于资金提供方的后续管理权往往做出一定程度的让渡,这一点在房地产私募基金参与的情况下尤为突出。即便如此,偏重财务投资角色(如信托计划、理财产品资金)的资金提供方即使已直接持有项目公司股份,也会要求保底收益率或者通过回购条款锁定基础收益率。这种情况下,即便其存在管理权的参与,也很可能需要考虑将其作为债权方考虑。因此,上市公司对项目公司的管理权让渡(如私募基金直接持有项目公司部分股权或拥有核心业务活动的投票权)仅可使私募基金达到重大影响或共同控制(一般不可能出现既由私募基金控制,且私募基金尚拥有保底条款),特别是房地产开发业务作为上市公司主业,其对管理权的让渡最多到共同控制水平,基本不存在协议使得私募基金控制项目公司的情况。

(1)上市公司通过直接控制基金管理人,从而达到对合伙企业的控制,进而控制项目公司。此时图1中A为实线,其他虚线表示的持股情况不管是否存在,上市公司均可达到对项目公司的控制。 (2)上市公司直接控制项目公司(图1中D为实线),私募基金依据其是否行使股东权利需进一步分析其作为债权还是少数股东权益。 (3)上市公司在图1A、D可能存在的持股链条上均无法取得控制从而丧失对项目公司的控制权。在该种情况下,如上市公司存在对基金管理公司的投资或对项目公司的投资,需要依据具体的投资决策安排确定相关投资按照权益法还是作为可供出售金融资产核算。 二、房地产私募投资基金作为债权或股权的判断分析 房地产私募投资基金结构中的难点主要在于两点:一是控制权的判断,上市公司引入私募基金后,是否应将项目公司纳入合并范围;二是房地产私募基金引入资金应作为债权还是股权,或者两者兼有(该要点的判断实际上亦建立在控制权判断的基础上)。目前中国企业会计准则和国际会计准则对于控制的实质理解保持一致,但从可理解性和更具实操指导意义而言,国际会计准则的解释更具有实践意义。国际会计准则解释非常明确地提出了对于控制(power over the investee)在实践分析中尤为重要的两点内容:relevant activities and existing rights(相关业务活动的参与程度及现有权力);exposure to variable returns(是否获取可变收益,或者说收益是否存在更多不确定性)。以下就当前市场中房地产私募基金参与项目开发的实际情况进行控制权分析。 1.依据投资协议判断控制权 对于引入房地产私募基金投资的项目公司,需要同时关注两个层面的控制权:项目公司及房地产投资基金层面(即基金管理公司所管理的房地产投资合伙企业)。控制权一般通过合伙协议或公司章程对于决策权力的安排来进行初步判定,而且应特别注意影响各实体运营的核心活动对应的权力分配。对于基金管理,其投资决策委员会应该是核心的决策机构,直接决定了资金的投向,从而影响回报。对于房地产开发公司而言,进行开发活动涉及的核心决策内容如项目规划、预决算、工程管理、财务管理、融资、资产抵押等业务。如根据协议,影响关键业务活动的核心条款并不完全掌控在上市公司手中,则需要考虑其上市公司是否丧失控制权或与私募基金形成共同控制等情形。 2.业务的参与程度 上市公司在引入房地产私募基金进行项目开发时,基金主体(基金管理人管理的合伙企业)在项目开发管理的参与程度,应成为判断其作为项目公司股东,还是仅仅作为债权投资者的重要判断切入点。目前实务中均倾向于在投资协议中赋予房地产私募基金对于房地产开发关键活动及提及的核心条款的投票权,但基金主体是否真的有动机及能力行使这一投票权,需要多方面考量。一般情况下,私募基金管理团队的背景及市场实践可以作为一定的判断依据。如某私募基金依托于金融或信托背景,一般其看重的是资金的安全及保值增值,对于项目没有很大动机进行实际开发管理,相关关键经营活动的投票权实质上更可能起一种保护性作用。相反,如果某些私募基金管理团队为专业的项目开发团队,有能力通过自身参与开发管理来保证自身收益,则一般会派驻管理人员进入项目公司,参与项目公司重大决策及日常管理。 3.回报的可预期性 房地产开发商拓展融资渠道的同时,为了资金到位的顺利便捷,对于资金提供方的后续管理权往往做出一定程度的让渡,这一点在房地产私募基金参与的情况下尤为突出。即便如此,偏重财务投资角色(如信托计划、理财产品资金)的资金提供方即使已直接持有项目公司股份,也会要求保底收益率或者通过回购条款锁定基础收益率。这种情况下,即便其存在管理权的参与,也很可能需要考虑将其作为债权方考虑。因此,上市公司对项目公司的管理权让渡(如私募基金直接持有项目公司部分股权或拥有核心业务活动的投票权)仅可使私募基金达到重大影响或共同控制(一般不可能出现既由私募基金控制,且私募基金尚拥有保底条款),特别是房地产开发业务作为上市公司主业,其对管理权的让渡最多到共同控制水平,基本不存在协议使得私募基金控制项目公司的情况。