云南省图书馆机构用户,欢迎您!

02

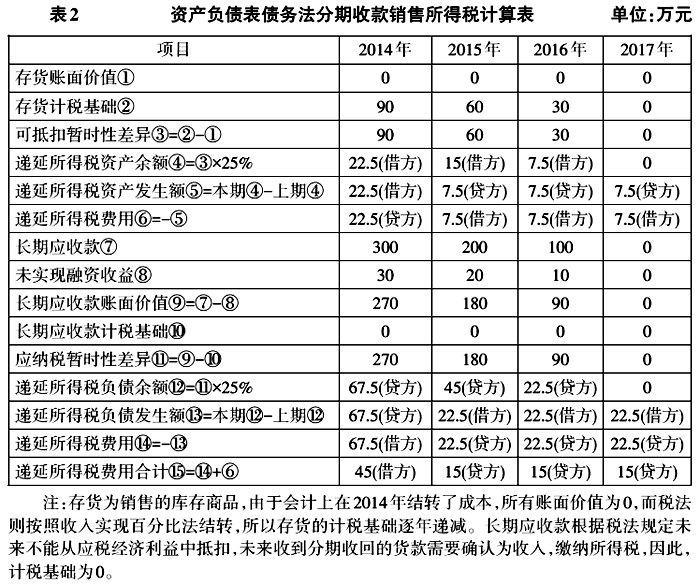

可以看出,分期收款销售会计和税法确认的纳税差异为时间性差异。根据会计上权责发生制原则,会计和税法的时间性差异需要进行递延处理。递延处理本质上是调整税法与会计暂时性差异,将税法所得税调整为会计所得税。理论上所得税递延处理的方法有两种:一是利润表债务法;二是资产负债表债务法。在受托责任观的背景下,利润表显然更加重要,因此,通常采用利润表债务法,确保利润表具有更高的准确性。而在决策有用观的背景下,会计主要为资本市场提供综合全面的投资决策信息,因此资产负债表相对更加重要,与之对应的所得税递延处理方法为资产负债表债务法。 资产负债表债务法从资产负债表出发,根据期末资产负债的账面价值与计税基础的暂时性差异,计算递延所得税资产和递延所得税负债期末余额,再根据期初递延所得税资产和递延所得税负债余额倒挤出本期递延所得税资产和递延所得税负债的发生额,以此计算出当期递延所得税费用。资产负债表债务法以资产负债表为核心,首先保证资产负债表中递延所得税资产和递延所得税负债满足会计上资产和负债的确认计量条件,利润表中递延所得税费用是为资产负债表服务的,通过资产负债表中递延所得税资产和负债期末与期初的差额倒挤出来,这样处理的目的是确保资产负债表的准确性。承上例,在资产负债表下分期收款销售所得税计算见表2。

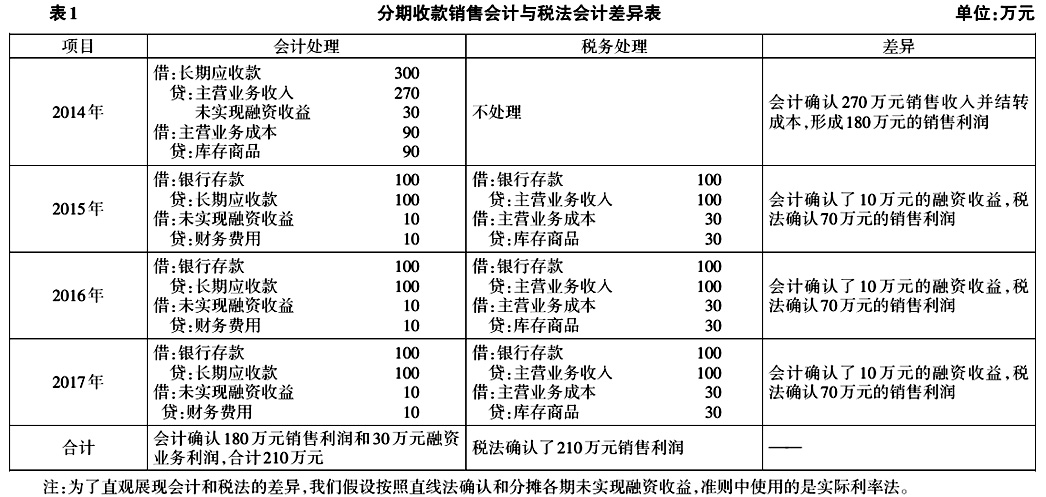

可以看出,分期收款销售会计和税法确认的纳税差异为时间性差异。根据会计上权责发生制原则,会计和税法的时间性差异需要进行递延处理。递延处理本质上是调整税法与会计暂时性差异,将税法所得税调整为会计所得税。理论上所得税递延处理的方法有两种:一是利润表债务法;二是资产负债表债务法。在受托责任观的背景下,利润表显然更加重要,因此,通常采用利润表债务法,确保利润表具有更高的准确性。而在决策有用观的背景下,会计主要为资本市场提供综合全面的投资决策信息,因此资产负债表相对更加重要,与之对应的所得税递延处理方法为资产负债表债务法。 资产负债表债务法从资产负债表出发,根据期末资产负债的账面价值与计税基础的暂时性差异,计算递延所得税资产和递延所得税负债期末余额,再根据期初递延所得税资产和递延所得税负债余额倒挤出本期递延所得税资产和递延所得税负债的发生额,以此计算出当期递延所得税费用。资产负债表债务法以资产负债表为核心,首先保证资产负债表中递延所得税资产和递延所得税负债满足会计上资产和负债的确认计量条件,利润表中递延所得税费用是为资产负债表服务的,通过资产负债表中递延所得税资产和负债期末与期初的差额倒挤出来,这样处理的目的是确保资产负债表的准确性。承上例,在资产负债表下分期收款销售所得税计算见表2。  上述业务对应的会计分录如下: 2014年会计分录(单位:万元,下同): 借:长期应收款 300 贷:主营业务收入 270 未实现融资收益 30 借:主营业务成本 90 贷:库存商品 90 借:所得税费用——递延所得税费用 67.5 贷:递延所得税负债 67.5 借:递延所得税负债 22.5 贷:所得税费用——递延所得税费用 22.5 2015年各期会计分录: 借:银行存款 100 贷:长期应收款 100 借:未实现融资收益 10 贷:财务费用 10 借:递延所得税负债 22.5 贷:所得税费用——递延所得税费用 22.5 借:所得税费用——递延所得税费用 7.5 贷:递延所得税资产 7.5 2016年和2017年会计分录同2015年。 三、资产负债表债务法下分期收款销售所得税会计处理中存在的问题与改进 从上面的会计处理可以看出,分期收款销售业务同时引起了资产负债表中两个报表项目会计与税法的差异,即长期应收款项目(资产负债表中长期应收款的账面价值为长期应收款减去未实现融资收益的净值)与税法的差异和存货项目与税法的差异,而且长期应收款账面价值大于税法计税基础,存货账面价值小于税法计税基础,因此,针对同一笔分期收款销售业务同时确认了递延所得税资产和递延所得税负债,这种处理方法我们称之为递延所得税总额列报法。

上述业务对应的会计分录如下: 2014年会计分录(单位:万元,下同): 借:长期应收款 300 贷:主营业务收入 270 未实现融资收益 30 借:主营业务成本 90 贷:库存商品 90 借:所得税费用——递延所得税费用 67.5 贷:递延所得税负债 67.5 借:递延所得税负债 22.5 贷:所得税费用——递延所得税费用 22.5 2015年各期会计分录: 借:银行存款 100 贷:长期应收款 100 借:未实现融资收益 10 贷:财务费用 10 借:递延所得税负债 22.5 贷:所得税费用——递延所得税费用 22.5 借:所得税费用——递延所得税费用 7.5 贷:递延所得税资产 7.5 2016年和2017年会计分录同2015年。 三、资产负债表债务法下分期收款销售所得税会计处理中存在的问题与改进 从上面的会计处理可以看出,分期收款销售业务同时引起了资产负债表中两个报表项目会计与税法的差异,即长期应收款项目(资产负债表中长期应收款的账面价值为长期应收款减去未实现融资收益的净值)与税法的差异和存货项目与税法的差异,而且长期应收款账面价值大于税法计税基础,存货账面价值小于税法计税基础,因此,针对同一笔分期收款销售业务同时确认了递延所得税资产和递延所得税负债,这种处理方法我们称之为递延所得税总额列报法。