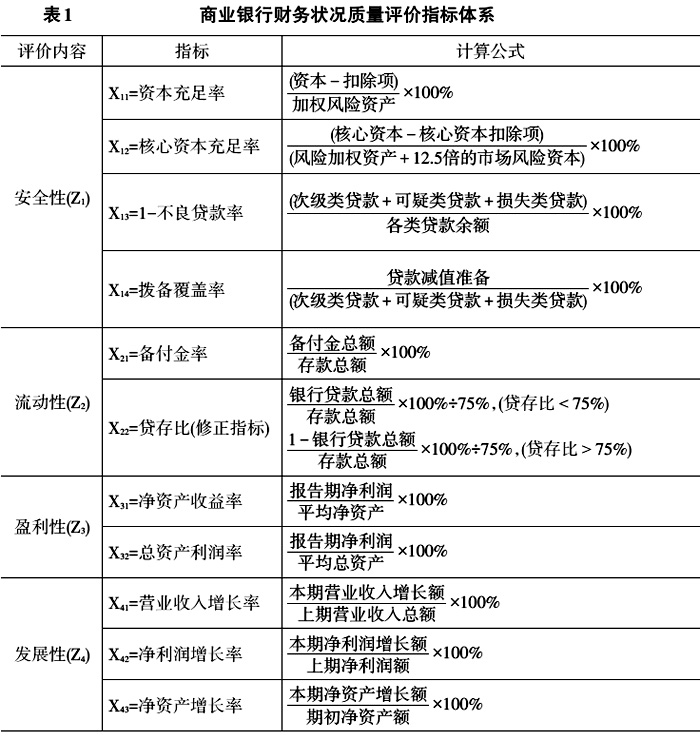

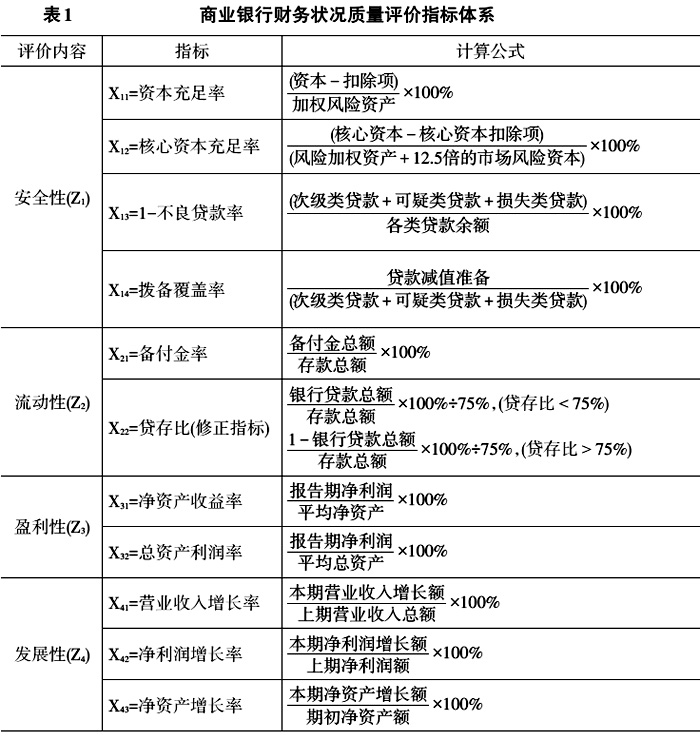

财务状况的分析评价是现代财务管理的重要内容,也是企业进行科学决策的重要依据,然而,当前主流的财务评价理论和方法都是针对制造业而设计的,其显著特征是,以制造业为对象,通过偿债能力、营运能力、盈利能力、现金流动能力等指标对企业财务状况进行综合评价。以制造业为对象的财务评价指标体系与银行业的业务很不匹配,无法满足银行业进行财务评价的需要。同时,现有的财务评价方法通常采用加权平均法进行财务综合评价。加权平均法是固定权数评价方法,即“常权综合法”或又被称为“固定权重法”。常权综合法既难以体现对各项评价指标的“均衡性”要求,也难以体现对关键性指标的“激励性”要求,并且允许各指标之间相互替代,违背了财务指标之间的不可替代性原则,从而导致其综合评价缺乏科学性和全面性。本文的目的在于针对商业银行财务状况的特殊性,设计商业银行财务状况评价指标体系,并基于均衡性和不可替代性原则的要求,构建基于变权理论的综合评价模型。 二、商业银行财务状况质量评价指标体系设计 财务状况质量的概念由张新民教授在其博士论文中首次提出,认为财务状况质量是公司财务状况(局部或整体)按照账面金额进行运转(如资产)或分配(如利润)的质量。本文认为财务状况质量包括公司财务的客观性、稳定性、持续性、均衡性四个方面。客观性主要考察公司财务账面数据与真实数据之间的契合程度;财务稳定性主要考察公司财务指标的稳定程度,财务稳定性与财务风险相关,财务越稳定,风险越小;财务持续性主要考察公司财务的持续发展能力;财务均衡性是指各项财务能力之间的相互均衡状况,财务均衡与财务风险也具有相关性,财务能力之间越均衡,财务风险越小。 财务状况质量评价由于对象不同其评价重点也有所侧重。商业银行与制造业的业务大不相同,评价内容侧重于财务的安全性、流动性和盈利性。因此,商业银行财务状况质量评价通常会包括存贷利差率、收息率、资金成本率、贷款质量等指标。 对商业银行进行财务状况质量评价分析是个很复杂的问题,评价指标体系设计是否科学,直接影响到评价的科学性与合理性。传统的财务评价指标体系往往只是简单套用一般企业的财务评价指标体系,对银行业财务评价的特殊性考虑不足,未能考虑银行业对“安全性、流动性和盈利性”的要求。另外,现有的财务评价指标之间存在较大的相关性,在进行综合评价时,容易出现信息重叠、多重共线性等问题,导致综合评价不客观。同时,现有的评价方法多为固定权数平均法,容易导致指标之间的相互替代现象,不符合财务能力的均衡性原则。 根据银行业的经营特征,本文从安全性、流动性、盈利性以及发展性四个方面评价银行业的财务状况质量。 (一)“安全性”指标 安全性是财务评价的首要内容,商业银行的安全能力主要体现在对各项风险的控制能力,用来考察商业银行减少经营风险和财务风险,保证信贷资金安全等方面的能力。与制造业相比,商业银行的自有资金相对较少,更多的是利用存款进行经营,其资本充足率通常仅在10%左右。与制造业相比,商业银行的安全性问题更加重要。因而,商业银行的安全性评价更加重要。根据商业银行的经营特点,本文选择资本充足率、核心资本充足率、不良贷款率、拨备覆盖率作为安全性的评价指标。为了进行正向的综合评价,将反指标“不良贷款率”进行正向化处理:“1-不良贷款率”。 (二)“流动性”指标 商业银行与其他企业相比,其资金的流动要求更高。商业银行现金资产的需求量相对较大,也更加频繁。因此,必须随时保留充足的现金,保证足够的流动性,以便满足经营的需要。对于商业银行而言,因其经营业务的特殊性,衡量其流动性的评价指标不能使用制造业通常使用的流动比率指标。商业银行流动性指标有备付金率、商业银行的存款量和贷款量的差额。 备付金率是备付金占存款总额的比率,能够较好地反映商业银行资产的流动性。 商业银行的存款量和贷款量的差额也能衡量其资产的流动性,通常计算其相对指标,即贷存比。贷存比=银行贷款总额/存款总额。贷存比越高,说明商业银行通过吸收存款满足贷款的压力越大。 (三)“盈利性”指标 商业银行的盈利能力评价可以借鉴制造业盈利能力评价的指标。因此,通过资产利润率、成本利润率等指标来反映。净资产收益率、总资产利润率通常是盈利水平的评价指标,分别从股东视角、总资产的视角反映盈利水平,是典型的投入产出指标,并且,净资产收益率和总资产收益率具有很好的概括性。 (四)“发展性”指标 “发展性”指标用来衡量商业银行的发展水平和发展潜力。商业银行的发展依赖于收入的可持续增长、资产的可持续增长、盈利的可持续增长。因此,可设置营业收入增长率、净利润增长率、净资产增长率三个指标,反映银行的发展能力。 本文构建的商业银行财务状况质量评价指标体系见表1。

三、商业银行财务状况质量的变权综合评价

三、商业银行财务状况质量的变权综合评价

三、商业银行财务状况质量的变权综合评价