秘鲁拥有丰富的矿产资源,特别是金属矿产资源,是拉丁美洲最大的锌、锡、铅及铋资源国,投资潜力巨大。中国和秘鲁自建交以来外交关系良好,签订了中秘自由贸易协定,为我国企业在秘鲁建立公司、进行跨国合作奠定了良好的政治、法律基础。而且,秘鲁拥有我国比较短缺的铁、铜等矿产资源,因此,秘鲁逐渐成为我国矿产资源企业走向全球、进行跨国开采合作的较好选择。矿产资源类跨国企业在矿产资源的开采、生产与销售环节涉及的税种繁多,且与当地税制结构联系紧密。企业税负是影响企业竞争力的重要因素,如何在全球范围内最大限度地减轻税负成为跨国公司所关注的重点。 一、ZS秘鲁集团相关背景介绍 (一)公司概况 秘鲁位于南美洲西北部,是全球十大矿业投资国之一。ZS集团于2008年5月进军秘鲁矿业市场,成立ZS秘鲁集团(ZS Group S.A.),注册地址在秘鲁首都利马。自成立以来,ZS秘鲁集团发展迅速,不断拓展业务范围,逐渐成为秘鲁颇具影响力的矿业公司。ZS秘鲁集团在秘鲁拥有矿权930余个,面积达7600多平方公里。业务范围涉及矿业、港口设施基础建设、海运贸易等多个领域,集团旗下直接从事矿业开发的有地勘院和9个矿业公司,这些公司均由ZS矿产资源集团有限公司(香港)直接控股,以ZS秘鲁集团作为平台进行整合。 (二)中国—秘鲁自由贸易协定 《中国—秘鲁自由贸易协定》于2010年3月1日起实施,该协定覆盖领域广、开放水平高。在货物贸易方面,中秘双方将对各自90%以上的产品分阶段实施零关税,可以说自由贸易协定实施后,中秘两国携手迈入了“零关税时代”。此外,秘鲁政府为了吸引国际矿业投资者,制定了一系列的税收优惠政策。因此,跨国集团在秘鲁进行矿业投资、经营时,利用当下税收协定以及税收优惠政策,合理地进行纳税筹划,将显著降低集团整体税负。 (三)集团内公司所设避税地介绍 国际避税港是出于吸引外资、发展经济等因素的考虑,采取低税、免税或税收优惠措施,为跨国纳税人提供避税条件的国家和地区,现行国际避税港多达300多个,分布在世界的多个国家和地区。 “免征直接税”模式,指的是所涉国家或地区税收法律制度简易,税种较少,仅课征少量的间接税,不课征包括个人所得税、公司所得税、资本利得税、遗产继承税和财产赠予税等在内的所得税和一般财产税。目前属这一模式的国家和地区主要有百慕大、巴哈马等。 “免征境外所得税”模式,是指所涉国家和地区放弃了居民税收管辖权,仅行使所得来源地税收管辖权,即只对来源于境内的所得行使征税权,放弃对来源于境外所得的征税权。这类国家和地区以巴拿马、新加坡和香港为代表。新加坡是个著名的自由港,仅对来源于境内的所得征税,税制具有税种少、结构简单、税率低等特点。香港长期奉行所得来源地管辖权,只对在香港境内取得的所得行使税收管辖权,若收益人未在香港设立机构,仍需就其来源于香港境内的利得缴纳利得税。 ZS集团在组建公司时充分考虑了避税地的优势,母公司设在百慕大,ZS矿产资源公司设在香港,并且集团在新加坡、中国香港等地均设有信箱公司、外贸公司等。 二、ZS集团国际纳税筹划方法介绍 (一)ZS集团组织形式的纳税筹划 1.进入东道国——并购重组、冲抵利润。ZS Mining S.A.C.是ZS秘鲁集团下属的钻探公司,该公司与ZS集团的控制关系详见图1,其主要业务为勘探矿山、生产矿产品,以及承包其他矿业公司的钻探业务。ZS Mining S.A.C.在成立之初,收购了当地一家严重亏损的钻探公司并进行重组,利用秘鲁所得税扣除规定进行纳税筹划。

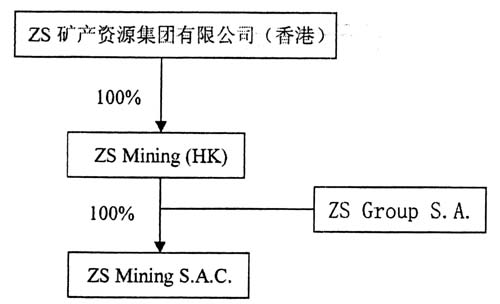

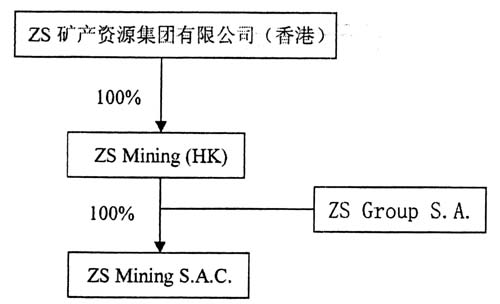

图1 ZS Mining S.A.C.与实际控制人之间的产权和控制关系 秘鲁现行税法规定,企业由于生产经营产生的亏损准予用下一纳税年度的应纳税所得额弥补,下一纳税年度的所得不足弥补的允许逐年延续弥补,但是延续弥补期最长不得超过4年。ZS Mining S.A.C.收购严重亏损的钻探公司后,利用以后年度的税前利润弥补以前年度亏损,冲抵当期利润,减轻税负。

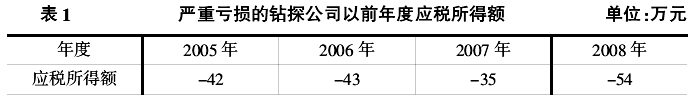

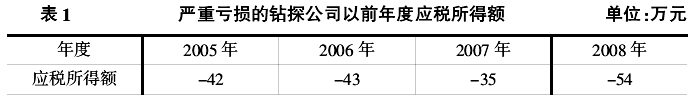

严重亏损的钻探公司在被收购之前4年内的应税所得额均为负数,具体数据如表1所示。ZS Mining S.A.C在2009年度的应纳税所得额为250万元,应缴所得税为75万元(250×30%)。利用亏损结转的政策后,扣除前4年亏损额174万元(42+43+35+54),抵扣后的应税所得额为76万元(250-174),实际应缴纳税额为22.8万元(76×30%)。少缴纳所得税52.2万元(75-22.8)。

图1 ZS Mining S.A.C.与实际控制人之间的产权和控制关系 秘鲁现行税法规定,企业由于生产经营产生的亏损准予用下一纳税年度的应纳税所得额弥补,下一纳税年度的所得不足弥补的允许逐年延续弥补,但是延续弥补期最长不得超过4年。ZS Mining S.A.C.收购严重亏损的钻探公司后,利用以后年度的税前利润弥补以前年度亏损,冲抵当期利润,减轻税负。

图1 ZS Mining S.A.C.与实际控制人之间的产权和控制关系 秘鲁现行税法规定,企业由于生产经营产生的亏损准予用下一纳税年度的应纳税所得额弥补,下一纳税年度的所得不足弥补的允许逐年延续弥补,但是延续弥补期最长不得超过4年。ZS Mining S.A.C.收购严重亏损的钻探公司后,利用以后年度的税前利润弥补以前年度亏损,冲抵当期利润,减轻税负。  严重亏损的钻探公司在被收购之前4年内的应税所得额均为负数,具体数据如表1所示。ZS Mining S.A.C在2009年度的应纳税所得额为250万元,应缴所得税为75万元(250×30%)。利用亏损结转的政策后,扣除前4年亏损额174万元(42+43+35+54),抵扣后的应税所得额为76万元(250-174),实际应缴纳税额为22.8万元(76×30%)。少缴纳所得税52.2万元(75-22.8)。

严重亏损的钻探公司在被收购之前4年内的应税所得额均为负数,具体数据如表1所示。ZS Mining S.A.C在2009年度的应纳税所得额为250万元,应缴所得税为75万元(250×30%)。利用亏损结转的政策后,扣除前4年亏损额174万元(42+43+35+54),抵扣后的应税所得额为76万元(250-174),实际应缴纳税额为22.8万元(76×30%)。少缴纳所得税52.2万元(75-22.8)。