中图分类号:F832.2 文献标识码:A 文章编号:1004-5937(2016)02-0105-04 一、引言 (一)增值税的发展历史 增值税起源于1950年的法国,随后在很多西方国家中迅速推广,主要在以下三个方面优势明显:第一,不论商品流转环节有多少,不重复征税,解决了道道流转、道道征税的问题。第二,仅对企业的新增价值征税,体现了量能负税的原则。第三,有利于引导和鼓励企业在公平竞争中做大做强,具有税收“中性”。 我国1979年引入增值税,开始仅限于在重复征税的机械、机器行业,后来多次拓展范围。从2012年起,陆续开始在交通运输业和部分现代服务业分区域试点,截至2014年底,交通运输业、广播影视业、邮政业、电信业均实现全国范围的营改增;至2015年底,全国仅房地产建筑安装业、金融业、生活服务业尚未纳入增值税。预计2016年,将适时发布针对这三个行业营改增的具体政策并推进实施。 (二)国际上金融业征收增值税的做法 1.按项目确定金融业增值税 总的来说,金融行业征收增值税的国家一般通过分别不同项目来确定,而在立法时,加入经济合作与发展组织的国家已对金融业全面实行了增值税,将金融业务细分为货币结算、银行账户服务、信用卡服务、贷款提供、人寿保险、财产保险等27类。即:对金融企业的核心业务免税,附属业务征税;对于金融收费中的显性收费业务征税,隐性收费业务免税。 2.金融业增值税税率不一 大体上,对金融业征收增值税的国家普遍实行与普通商品和劳务增值税相一致的税率,而各国和地区又有区别,汇总如下: (1)亚洲与太平洋理事会成员的增值税率与世界平均水平相比是较低的,从2004—2009年数据看,平均在10%~11%之间,较世界平均水平低约5个百分点。 (2)与我国相邻的部分国家(地区)对比看:韩国、印尼、越南增值税标准税率在10%左右,新加坡、日本、我国台湾地区在5%左右。 (3)在对显性金融服务课税的一致做法下,欧盟国家对隐性收费的金融业务实行免税,但进项税额不能抵扣;新西兰对隐性收费和出口的金融服务适用零税率;澳大利亚对隐性金融服务采取免税,同时划定了75%的进项税额抵免率。 (三)我国实施金融业“营改增”税制路径选择 2015年3月,楼继伟部长在全国“两会”答记者问时表示,“营改增”是最伤脑筋的一个问题。而金融业由于其自身发展的特点,子行业和业务种类众多,业务系统和核算复杂且业务量巨大,金融业在“营改增”过程中确实困难重重,需要仔细斟酌。 对我国金融业“营改增”的方案选择,业内有很多讨论,笔者建议将金融业“营改增”的路径设计为两步走,以更符合事物发展的规律和接近国际增值税多年发展的实务经验。 第一步:先按照一般征税方式,税率为6%,接近于营业税的5%,征税范围与营业税基本一致;各家金融机构先搭建起增值税模式下的信息系统架构,尝试对部分成本费用进行进项税抵扣,养成增值税核算下的税务管理合规要求; 第二步:根据第一步实施的效果和反映的问题,逐步改革推进,以达到按不同金融业务性质分类区别税率和税基的方式。 本文以下的研究将从第一步的模式出发,以汽车金融公司的具体业务为例,从实务研究角度展开分析。 二、金融业“营改增”方案财务影响和应对策略 (一)金融业“营改增”财务影响测算的前提条件 在金融业“营改增”的财务影响分析中,本文选择以业务结构相对简单、独立而完整,内控健全的汽车金融公司为例,进行财务影响测算分析。由于当前金融行业“营改增”政策还未公布,对于金融业的增值税处理尚存在不确定性,本文在某汽车金融公司2016年度预算的基础上,设定如下假设前提进行测算。

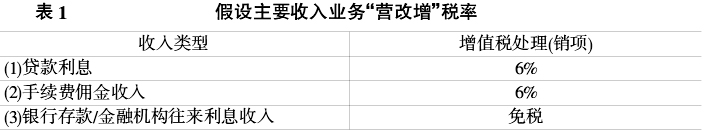

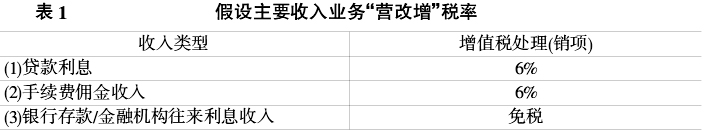

1.对于各类收入业务,笔者基于表1中的情形来测算 (1)贷款利息收入为汽车金融公司的主营业务收入,来自于收取个人零售客户、经销商库存客户、机构贷款客户的汽车消费贷款利息。在增值税下,将面临贷款利息收入的价税分离,税率比营业税略高。 (2)直接收费的金融服务,对于汽车金融公司来说,为推进零售客户消费信贷和经销商库存信贷业务,收取的客户逾期违约金、手续费等收费项目收入列为应税项目。 (3)金融往来利息收入属于原营业税项下的免税收入,假设继续在增值税下免税。 2.所有供应商均为增值税一般纳税人的情况 假设所有供应商均为增值税一般纳税人,对于采购可获得增值税专用发票用以抵扣增值税进项。 从金融行业情况来看,其可以抵扣的进项税不多。主要费用中的工资薪金/福利性支出、差旅费/业务招待费支出,这两部分都无法进行进项税抵扣,而能够进行进项税抵扣的一些费用,预计仅占总费用的三至五成左右。 3.存款利息支出和借款利息支出的情况

1.对于各类收入业务,笔者基于表1中的情形来测算 (1)贷款利息收入为汽车金融公司的主营业务收入,来自于收取个人零售客户、经销商库存客户、机构贷款客户的汽车消费贷款利息。在增值税下,将面临贷款利息收入的价税分离,税率比营业税略高。 (2)直接收费的金融服务,对于汽车金融公司来说,为推进零售客户消费信贷和经销商库存信贷业务,收取的客户逾期违约金、手续费等收费项目收入列为应税项目。 (3)金融往来利息收入属于原营业税项下的免税收入,假设继续在增值税下免税。 2.所有供应商均为增值税一般纳税人的情况 假设所有供应商均为增值税一般纳税人,对于采购可获得增值税专用发票用以抵扣增值税进项。 从金融行业情况来看,其可以抵扣的进项税不多。主要费用中的工资薪金/福利性支出、差旅费/业务招待费支出,这两部分都无法进行进项税抵扣,而能够进行进项税抵扣的一些费用,预计仅占总费用的三至五成左右。 3.存款利息支出和借款利息支出的情况

1.对于各类收入业务,笔者基于表1中的情形来测算 (1)贷款利息收入为汽车金融公司的主营业务收入,来自于收取个人零售客户、经销商库存客户、机构贷款客户的汽车消费贷款利息。在增值税下,将面临贷款利息收入的价税分离,税率比营业税略高。 (2)直接收费的金融服务,对于汽车金融公司来说,为推进零售客户消费信贷和经销商库存信贷业务,收取的客户逾期违约金、手续费等收费项目收入列为应税项目。 (3)金融往来利息收入属于原营业税项下的免税收入,假设继续在增值税下免税。 2.所有供应商均为增值税一般纳税人的情况 假设所有供应商均为增值税一般纳税人,对于采购可获得增值税专用发票用以抵扣增值税进项。 从金融行业情况来看,其可以抵扣的进项税不多。主要费用中的工资薪金/福利性支出、差旅费/业务招待费支出,这两部分都无法进行进项税抵扣,而能够进行进项税抵扣的一些费用,预计仅占总费用的三至五成左右。 3.存款利息支出和借款利息支出的情况