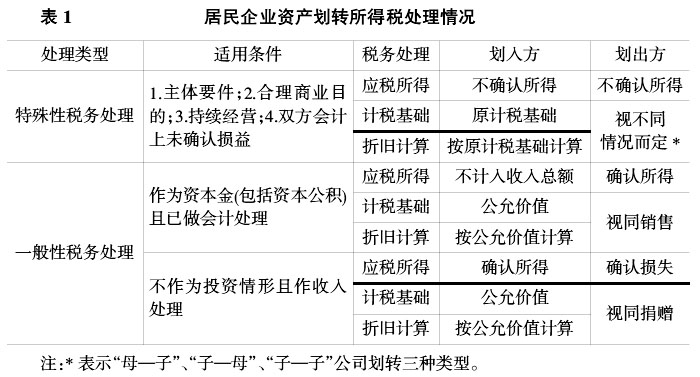

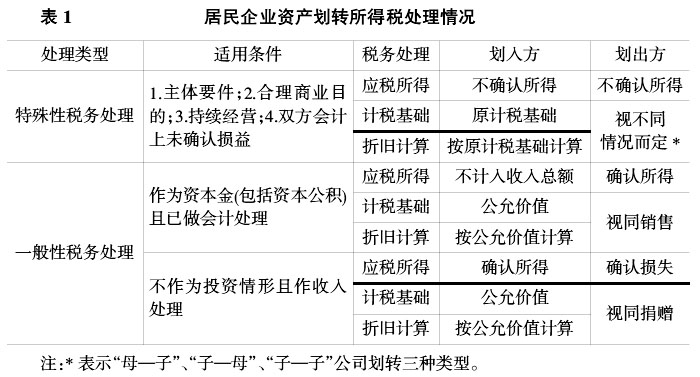

资产划转业务,以前较长时间只存在于国有及国有控股企业之间,多属于非市场调控的行政性无偿划转。近年来,非国有企业间也出现了资产划转(包括股权划转)的案例。但对于非国有企业的资产划转,以前没有相关法律进行明确规范,企业存在核算盲区。另外,也增加了税务机关的征管难度。然而,随着《关于促进企业重组有关企业所得税处理问题的通知》(财税[2014]109号)的出台及《关于资产(股权)划转企业所得税征管问题的公告》(国税发[2015]40号)的发布,居民企业股权和资产划转的税务处理规则得以逐渐明晰,相关业务处理成本得以降低,这不仅为国有企业重组兼并事业的发展奠定了基础,也为非国有企业资产划转业务翻开了新篇章。 因此,在此税收新规则出台后,居民企业应如何进行资产划转所得税处理以及需要关注哪些问题呢?这些都是下文所要探讨的内容。 一、居民企业资产划转行为的界定 《关于企业事业单位改制重组契税政策的通知》(财税[2012]4号)首次将惯用的“无偿划转”简称为“划转”,前者主要存在于政府主导的国有企业或国有控股企业间行政性划转行为中,而后者将主体适用范围扩大到了所有居民企业。然而,企业在辨别财税[2014]109号文件中的“资产划转行为”时,须把握“不确认所得”这一核心要领。它是以划转行为涉及的某一主体的经济效益为最终目的,实质上可理解为投资、分配或者撤资等行为。所以,根据最新规定,居民企业间的资产划转是不确认资产所有权转移过程中所得的。 从本质上来看,划转其实就是企业集团内部资源的重新配置,即资产在企业集团内部之间的转移,也可看成是股东权益的转移。并且,从财税[2014]109号文件对“持续经营条件”表述上看,即“不改变划转资产原来的实质性经营活动”可视同维持某项业务的持续经营,因此,资产划转也可理解为业务划转。由此可见,这与欧盟税法中业务单元转移(Transfer of a Branch of Business)的企业重组类型有异曲同工之处,即符合一定条件的业务单元转移可享受不确认所得的优惠待遇,等同于我国适用的特殊性税务处理。 笔者认为要准确界定“资产划转”,关键是理清划转行为所指向的最终受益者。这可追溯到行政划转的政府主导原理(即行政性划转行为都是以政府效益最大化为最终目的)。居民企业间的非行政性划转也需由某一控制方主导,该划转行为是以控制方的经济效益为最终目的,而控制方并不一定是直接交易的双方。因此,这一关键点与企业集团控制方内部资源重新配置的经济实质契合。 二、居民企业资产划转的所得税处理 在现有税收政策下,资产从某一居民企业划转到另一居民企业,其所得税处理方法可根据划入方的不同归纳为以下两种:一是划入方选择确认收入或接受投资的一般性划转所得税处理(详见国税发[2014]29号文件《关于企业所得税应纳税所得额若干问题的公告》),通常适用于某一企业接受股东企业划入资产的情况;二是划转双方均不确认所得的特殊性税务处理,包括国务院特批的国有企业及国有控股企业间“税转股”政策以及100%直接或被直接控制居民企业间的划转新政(详见财税[2014]109号文件、国税发[2015]40号公告)。第一种情况中但凡涉及行政性资产划转的,不列入本文讨论范围内。 根据以上规定,具体处理规则经整理概括,详见表1所示。

表1反映了居民企业间资产划转的两种所得税处理细则。除此之外,我们还需理清资产划转的类型,根据控制方是否直接参与资产划转行为,可分为纵向划转和横向划转。下文将从两种划转类型进行具体的分析。 (一)纵向划转 居民企业间资产的纵向划转,无非就是母子公司之间的划转,再者可延伸到母孙公司之间的划转。后文将围绕母公司向孙公司划转固定资产的行为展开探讨。 例1:A集团直接持有B公司100%的股份,B公司又直接持有C公司100%的股份。根据A集团的战略规划,将效用得不到充分发挥的生产设备划转到C公司以实现专业化经营,该生产设备原价270万元,已计提折旧70万元,双方约定生产设备协议公允价为250万元,不考虑其他因素。 1.所得税处理方法的分析。该案例中,A集团与C公司并没有直接控股关系,因此,A集团对C公司的固定资产划转既不适用财税[2014]109号文件“100%直接控制”条件下的特殊性税务处理,也不适用于国税发[2014]29号公告股东划转资产的一般性税务处理的规定。由此可知,该划转行为并不是实际意义上的资产划转,原则上应该属于企业间的投资或捐赠。然而,A集团对C公司的资产划转在满足一定条件的情况下,可分解为母公司A对子公司B以及子公司B对孙公司C两个步骤进行资产划转,并适用财税[2014]109号文件及国税发[2014]29号公告中资产划转特殊性税务处理规则。因此,该案例可能的所得税处理方法可归纳为以下两种:一是分步资产划转特殊性税务处理,二是非货币性资产投资或捐赠等其他所得税处理。

表1反映了居民企业间资产划转的两种所得税处理细则。除此之外,我们还需理清资产划转的类型,根据控制方是否直接参与资产划转行为,可分为纵向划转和横向划转。下文将从两种划转类型进行具体的分析。 (一)纵向划转 居民企业间资产的纵向划转,无非就是母子公司之间的划转,再者可延伸到母孙公司之间的划转。后文将围绕母公司向孙公司划转固定资产的行为展开探讨。 例1:A集团直接持有B公司100%的股份,B公司又直接持有C公司100%的股份。根据A集团的战略规划,将效用得不到充分发挥的生产设备划转到C公司以实现专业化经营,该生产设备原价270万元,已计提折旧70万元,双方约定生产设备协议公允价为250万元,不考虑其他因素。 1.所得税处理方法的分析。该案例中,A集团与C公司并没有直接控股关系,因此,A集团对C公司的固定资产划转既不适用财税[2014]109号文件“100%直接控制”条件下的特殊性税务处理,也不适用于国税发[2014]29号公告股东划转资产的一般性税务处理的规定。由此可知,该划转行为并不是实际意义上的资产划转,原则上应该属于企业间的投资或捐赠。然而,A集团对C公司的资产划转在满足一定条件的情况下,可分解为母公司A对子公司B以及子公司B对孙公司C两个步骤进行资产划转,并适用财税[2014]109号文件及国税发[2014]29号公告中资产划转特殊性税务处理规则。因此,该案例可能的所得税处理方法可归纳为以下两种:一是分步资产划转特殊性税务处理,二是非货币性资产投资或捐赠等其他所得税处理。

表1反映了居民企业间资产划转的两种所得税处理细则。除此之外,我们还需理清资产划转的类型,根据控制方是否直接参与资产划转行为,可分为纵向划转和横向划转。下文将从两种划转类型进行具体的分析。 (一)纵向划转 居民企业间资产的纵向划转,无非就是母子公司之间的划转,再者可延伸到母孙公司之间的划转。后文将围绕母公司向孙公司划转固定资产的行为展开探讨。 例1:A集团直接持有B公司100%的股份,B公司又直接持有C公司100%的股份。根据A集团的战略规划,将效用得不到充分发挥的生产设备划转到C公司以实现专业化经营,该生产设备原价270万元,已计提折旧70万元,双方约定生产设备协议公允价为250万元,不考虑其他因素。 1.所得税处理方法的分析。该案例中,A集团与C公司并没有直接控股关系,因此,A集团对C公司的固定资产划转既不适用财税[2014]109号文件“100%直接控制”条件下的特殊性税务处理,也不适用于国税发[2014]29号公告股东划转资产的一般性税务处理的规定。由此可知,该划转行为并不是实际意义上的资产划转,原则上应该属于企业间的投资或捐赠。然而,A集团对C公司的资产划转在满足一定条件的情况下,可分解为母公司A对子公司B以及子公司B对孙公司C两个步骤进行资产划转,并适用财税[2014]109号文件及国税发[2014]29号公告中资产划转特殊性税务处理规则。因此,该案例可能的所得税处理方法可归纳为以下两种:一是分步资产划转特殊性税务处理,二是非货币性资产投资或捐赠等其他所得税处理。