云南省图书馆机构用户,欢迎您!

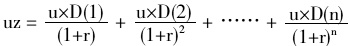

其中:uz为企业固定资产折旧产生的现金流量增加额;u为企业所得税税率;r为资本成本率;n为资产计提折旧的年限;第一年提取的固定资产折旧额为D(1),第二年为D(2),以此类推,第n年为D(n)。 根据上述公式,当企业所得税率u以及资本成本率r为固定值时,在前期提取的固定资产折旧额D(n)越大或者折旧年限n越短,现金流量增加额uz就越大,带来的税收优惠效应就越大。 在财税[2014]75号文件发布之前,企业所得税法中计算固定资产折旧虽然允许选择使用加速折旧法,但是有着严格的使用限制,所以基本上以直线法为主。财税[2014]15号文件的发布,使得企业采用加速折旧法计提固定资产折旧具有较强的操作性。 二、固定资产加速折旧政策对企业所得税影响分析 (一)针对所有行业企业的研发设备加速折旧政策优惠 根据财税[2014]75号文件的规定,对于所有行业企业2014年1月1日后新购进的专门用于研发的仪器、设备,单位价值不超过100万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过100万元的,可缩短折旧年限或采取加速折旧的方法。 根据企业所得税法有关条例规定,企业由于技术进步等原因更新换代较快的固定资产,以及常年处于强震动、高腐蚀状态的固定资产,允许使用缩短折旧年限或者采取加速折旧的方法计提折旧。然而在实践中,如何认定企业的固定资产属于该类固定资产,是非常困难的,企业难以真正获得此项税收优惠。而新政策规定只要该固定资产是企业用于研发的资产并且单位价值超过100万元就允许加速折旧,不超过100万元的允许一次性抵扣。通常产品从研发到上市需要一定的时间周期,加速折旧可以减轻企业在当期的税务负担,将更多的资金用于研发新的产品,而税款将等到相关研发成果形成了现金流入后再交,该项优惠能有效地促进企业的科研水平。 (二)对单位价值不超过5 000元的固定资产允许一次性税前扣除 根据财税[2014]75号文件的规定,对所有行业企业持有的单位价值不超过5 000元的固定资产,允许一次性计入当期成本费用,在计算应纳税所得额时一次性扣除,不再分年度计算折旧。 根据财政部1994年颁布的《中华人民共和国企业所得税暂行条例实施细则》(财法字[1994]3号)第二十九条的规定,纳税人的固定资产是指使用年限超过一年的房屋建筑物、机器、运输工具等与生产、经营有关的物品。纳税人的不属于生产、经营主要设备的物品,单位价值在2 000元以上的,并且使用年限超过两年的应当被认作为固定资产。不能作为固定资产核算的物品则作为低值易耗品进行核算,可以一次性或分期扣除,作为成本费用列支。而根据(财税[2014]75号)文件规定,只要是不超过5 000元的固定资产,不管是什么类型企业,不管该固定资产是否与生产经营有关,都能执行税前扣除标准。也就是说在会计核算上企业将其列入固定资产进行管理,在税法上却可以按照低值易耗品的处理方法,一次性抵扣。该项政策有利于企业加大当期税前列支成本费用的额度,减轻了企业所得税的负担。 (三)对若干新兴产业的加速折旧政策优惠 根据财税[2014]75号文件的规定,对生物药品制造业,专用设备制造业,铁路、船舶、航空航天和其他运输设备制造业,计算机、通信和其他电子设备制造业,仪器仪表制造业,信息传输、软件和信息技术服务业等6个行业的企业2014年1月1日后新购进的固定资产,可缩短折旧年限或采取加速折旧的方法。

其中:uz为企业固定资产折旧产生的现金流量增加额;u为企业所得税税率;r为资本成本率;n为资产计提折旧的年限;第一年提取的固定资产折旧额为D(1),第二年为D(2),以此类推,第n年为D(n)。 根据上述公式,当企业所得税率u以及资本成本率r为固定值时,在前期提取的固定资产折旧额D(n)越大或者折旧年限n越短,现金流量增加额uz就越大,带来的税收优惠效应就越大。 在财税[2014]75号文件发布之前,企业所得税法中计算固定资产折旧虽然允许选择使用加速折旧法,但是有着严格的使用限制,所以基本上以直线法为主。财税[2014]15号文件的发布,使得企业采用加速折旧法计提固定资产折旧具有较强的操作性。 二、固定资产加速折旧政策对企业所得税影响分析 (一)针对所有行业企业的研发设备加速折旧政策优惠 根据财税[2014]75号文件的规定,对于所有行业企业2014年1月1日后新购进的专门用于研发的仪器、设备,单位价值不超过100万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过100万元的,可缩短折旧年限或采取加速折旧的方法。 根据企业所得税法有关条例规定,企业由于技术进步等原因更新换代较快的固定资产,以及常年处于强震动、高腐蚀状态的固定资产,允许使用缩短折旧年限或者采取加速折旧的方法计提折旧。然而在实践中,如何认定企业的固定资产属于该类固定资产,是非常困难的,企业难以真正获得此项税收优惠。而新政策规定只要该固定资产是企业用于研发的资产并且单位价值超过100万元就允许加速折旧,不超过100万元的允许一次性抵扣。通常产品从研发到上市需要一定的时间周期,加速折旧可以减轻企业在当期的税务负担,将更多的资金用于研发新的产品,而税款将等到相关研发成果形成了现金流入后再交,该项优惠能有效地促进企业的科研水平。 (二)对单位价值不超过5 000元的固定资产允许一次性税前扣除 根据财税[2014]75号文件的规定,对所有行业企业持有的单位价值不超过5 000元的固定资产,允许一次性计入当期成本费用,在计算应纳税所得额时一次性扣除,不再分年度计算折旧。 根据财政部1994年颁布的《中华人民共和国企业所得税暂行条例实施细则》(财法字[1994]3号)第二十九条的规定,纳税人的固定资产是指使用年限超过一年的房屋建筑物、机器、运输工具等与生产、经营有关的物品。纳税人的不属于生产、经营主要设备的物品,单位价值在2 000元以上的,并且使用年限超过两年的应当被认作为固定资产。不能作为固定资产核算的物品则作为低值易耗品进行核算,可以一次性或分期扣除,作为成本费用列支。而根据(财税[2014]75号)文件规定,只要是不超过5 000元的固定资产,不管是什么类型企业,不管该固定资产是否与生产经营有关,都能执行税前扣除标准。也就是说在会计核算上企业将其列入固定资产进行管理,在税法上却可以按照低值易耗品的处理方法,一次性抵扣。该项政策有利于企业加大当期税前列支成本费用的额度,减轻了企业所得税的负担。 (三)对若干新兴产业的加速折旧政策优惠 根据财税[2014]75号文件的规定,对生物药品制造业,专用设备制造业,铁路、船舶、航空航天和其他运输设备制造业,计算机、通信和其他电子设备制造业,仪器仪表制造业,信息传输、软件和信息技术服务业等6个行业的企业2014年1月1日后新购进的固定资产,可缩短折旧年限或采取加速折旧的方法。