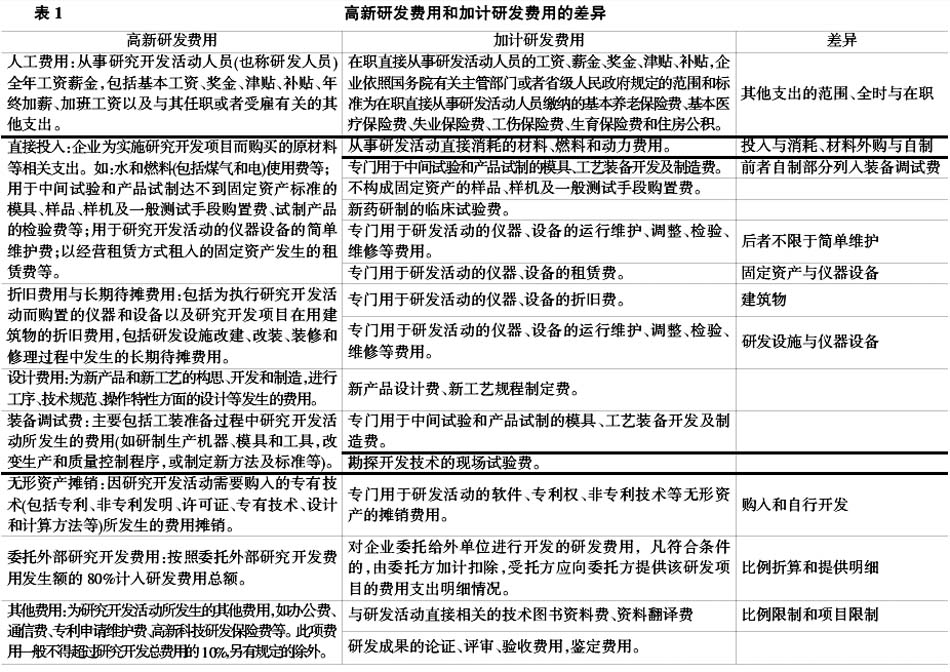

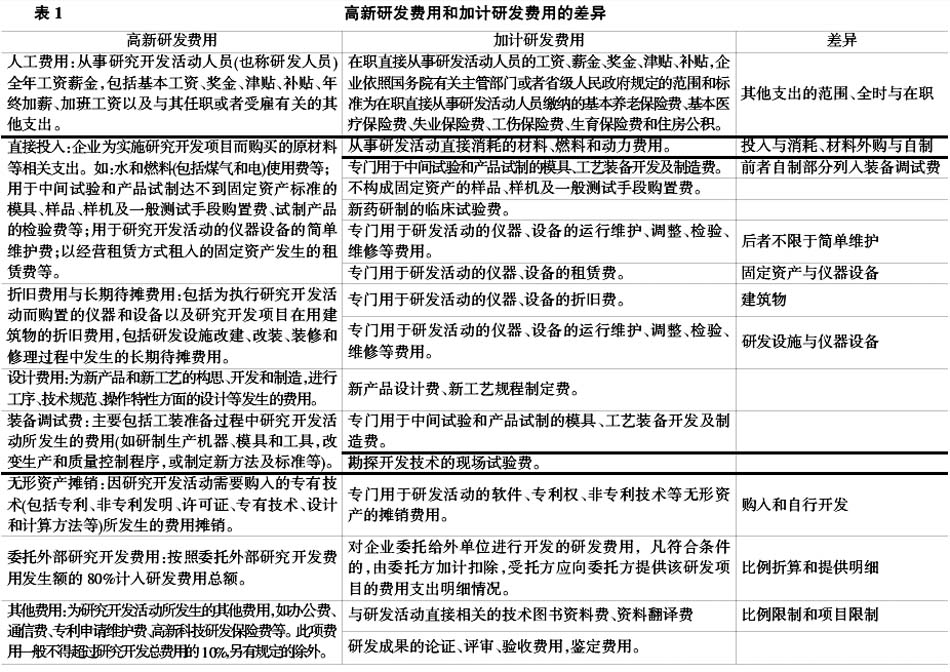

研究开发,包括研究(Research)和开发(Development),根据国际会计准则第9号《研究和开发费用》的定义,研究是指为了获得新的科学技术知识和理解而从事的有创造性的和有计划的调查;开发是指在开始商业性生产或使用之前,把研究结果或其他知识应用于计划或设计,以生产新的或有重大改进的材料、装置、产品、工序、系统或劳务。我国会计准则虽无研究和开发费用准则,但在《企业会计准则第6号——无形资产》中有与之基本相同的表述。在国家鼓励和市场驱动下,企业日益成为研究开发的主体。企业的研究开发活动,是指企业为获得科学与技术(不包括人文、社会科学)新知识,创造性运用科学技术新知识,或实质性改进技术、工艺、产品(服务)而持续进行的具有明确目标的研究开发活动①。 上述引文表明,企业研发活动的关键在于创新,创新的内容包括新技术、新工艺、新产品和新服务。新,仅指本地区(省、自治区、直辖市和计划单列市)新,一般可以根据是否现有(公开)、是否进步(领先)、是否有价值等做出评判,具体的判断依据和方法有行业标准判断法、专家判断法、目标或结果判定法等。在实践中,研发活动和项目由政府科技等部门确认或鉴定。 会计规范要求企业设置“研发支出”会计科目,核算企业进行研究与开发无形资产过程中发生的各项支出,包括费用化支出和资本化支出,但未详述研发支出的具体范围。从其表述来看,研发支出科目核算内容,小于362号文规定的高新技术企业认定管理中归集研究开发费用的范围②,大于116号文和财政部、国家税务总局《关于研究开发费用税前加计扣除有关政策问题的通知》(财税[2013]70号,下文称“70号文”)规定的可税前加计扣除的研发费用的范围③。高新研发费用和加计研发费用归集范围和项目内容不尽相同,差异如表1所示。 1.关于人工费用。362号文所称人工费用,是指从事研究开发活动人员全年工资薪金,包括基本工资、奖金、津贴、补贴、年终加薪、加班工资以及与其任职或者受雇有关的其他支出。此处与企业所得税法实施条例第34条基本相同,可能是援引了税法的表述。本文认为,税法口径的工资薪金不足以涵盖人工费用,在高企认定管理的实际工作中,很多省份人工费用的归集也不限于税法上工资薪金的内容④。本文建议,以会计口径的职工薪酬归集高新研发费用中的人工费用。116号文和70号文对可加计扣除人工费用的范围进行正列举,包括工资、薪金、奖金、津贴、补贴和五险一金,年终加薪和加班工资虽未列明,但此二项也属薪金和工资的范畴,其他未列举的人工费用不得加计扣除。 2.关于研发人员。362号文规定研发人员主要统计企业的全时工作人员,对于兼职或临时聘用人员,全年须在企业累计工作183天以上。在科技统计中,全时人员,是指年度从事研发活动的工作时间占全年工作时间的90%及以上的专职人员。此处表述不周延,本文建议明确:一、统计全年在企业累计工作183天以上的研发人员人数,据以计算研发人员占企业当年职工总数比例。二、研发人员不论其全年在企业工作时间的长短,其从事研发活动期间的职工薪酬,归集为人工费用。116号文和70号文规定可加计扣除计算费用的人员为在职直接从事研发活动的人员,排除兼职和临时聘用人员,费用限于其从事研发活动期间发生,对年度工作时间未有限制。 3.关于材料支出。362号文称直接投入,116号文称直接消耗,所谓消耗,是指在研发活动中消失损耗,显然,投入不一定消耗,投入可能并不消耗而形成产品或其他有形资产,也可能消耗而成为费用或形成无形资产。 4.关于自制半成品。362号文所称直接投入,是指购买的原材料等支出,116号文所称消耗材料,包括自制半成品的消耗。在实务中,有把自制半成品投入研发活动不作为直接投入的情形。事实上,在能够自制研发所需材料的情况下,企业以自制半成品取代购买原材料,符合经营常规和经济现实,且节约研发开支。本文建议明确,高新研发费用中的直接投入,包括自制半成品的投入。 5.关于研发设施。高新研发费用中折旧费用与长期待摊费用,包括为执行研究开发活动而购置的仪器和设备以及研究开发项目在用建筑物的折旧费用,和研发设施改建、改装、装修和修理过程中发生的长期待摊费用。“研发设施”可认为是指用于研发活动的仪器设备和研发项目在用的建筑物。362号文所称“以经营租赁方式租入的固定资产发生的租赁费”,其中的“固定资产”未明确范围。本文建议,统一相关表述,规定以经营租赁方式租入的固定资产应为研发设施。

6.关于研发项目在用建筑物。依116号文规定,研发项目在用建筑物的折旧费用不得加计扣除。但可以归集为高新研发费用。 7.关于固定资产加速折旧和一次性扣除。根据财政部、国家税务总局《关于完善固定资产加速折旧企业所得税政策的通知》(财税[2014]75号)和国家税务总局《关于固定资产加速折旧税收政策有关问题的公告》(国家税务总局公告2014年第64号,下文称64号公告)的相关规定,企业符合条件的固定资产,可以一次性税前扣除、缩短折旧年限或加速折旧,企业专门用于研发活动的仪器、设备已享受上述优惠政策的,在享受研发费加计扣除时,就已经进行会计处理的折旧、费用等金额进行加计扣除。有观点认为,即使企业已经依上述两文按一次性扣除、缩短折旧年限或加速折旧进行会计处理,加计扣除的金额应是按会计规范确定的折旧,不能按税法规定计算。本文对此并不认同,从条款表述来看,64号公告所称“已经进行会计处理”,是指“实际处理”,而非“应该处理”,其二,64号公告所称“折旧、费用等金额”,包括折旧和费用,前者是会计处理计提的折旧金额,后者是会计处理一次性扣除的费用金额。据此,本文认为,企业按税法规范进行会计处理的,税务部门无需要求企业进行会计调整或更正。

6.关于研发项目在用建筑物。依116号文规定,研发项目在用建筑物的折旧费用不得加计扣除。但可以归集为高新研发费用。 7.关于固定资产加速折旧和一次性扣除。根据财政部、国家税务总局《关于完善固定资产加速折旧企业所得税政策的通知》(财税[2014]75号)和国家税务总局《关于固定资产加速折旧税收政策有关问题的公告》(国家税务总局公告2014年第64号,下文称64号公告)的相关规定,企业符合条件的固定资产,可以一次性税前扣除、缩短折旧年限或加速折旧,企业专门用于研发活动的仪器、设备已享受上述优惠政策的,在享受研发费加计扣除时,就已经进行会计处理的折旧、费用等金额进行加计扣除。有观点认为,即使企业已经依上述两文按一次性扣除、缩短折旧年限或加速折旧进行会计处理,加计扣除的金额应是按会计规范确定的折旧,不能按税法规定计算。本文对此并不认同,从条款表述来看,64号公告所称“已经进行会计处理”,是指“实际处理”,而非“应该处理”,其二,64号公告所称“折旧、费用等金额”,包括折旧和费用,前者是会计处理计提的折旧金额,后者是会计处理一次性扣除的费用金额。据此,本文认为,企业按税法规范进行会计处理的,税务部门无需要求企业进行会计调整或更正。

6.关于研发项目在用建筑物。依116号文规定,研发项目在用建筑物的折旧费用不得加计扣除。但可以归集为高新研发费用。 7.关于固定资产加速折旧和一次性扣除。根据财政部、国家税务总局《关于完善固定资产加速折旧企业所得税政策的通知》(财税[2014]75号)和国家税务总局《关于固定资产加速折旧税收政策有关问题的公告》(国家税务总局公告2014年第64号,下文称64号公告)的相关规定,企业符合条件的固定资产,可以一次性税前扣除、缩短折旧年限或加速折旧,企业专门用于研发活动的仪器、设备已享受上述优惠政策的,在享受研发费加计扣除时,就已经进行会计处理的折旧、费用等金额进行加计扣除。有观点认为,即使企业已经依上述两文按一次性扣除、缩短折旧年限或加速折旧进行会计处理,加计扣除的金额应是按会计规范确定的折旧,不能按税法规定计算。本文对此并不认同,从条款表述来看,64号公告所称“已经进行会计处理”,是指“实际处理”,而非“应该处理”,其二,64号公告所称“折旧、费用等金额”,包括折旧和费用,前者是会计处理计提的折旧金额,后者是会计处理一次性扣除的费用金额。据此,本文认为,企业按税法规范进行会计处理的,税务部门无需要求企业进行会计调整或更正。