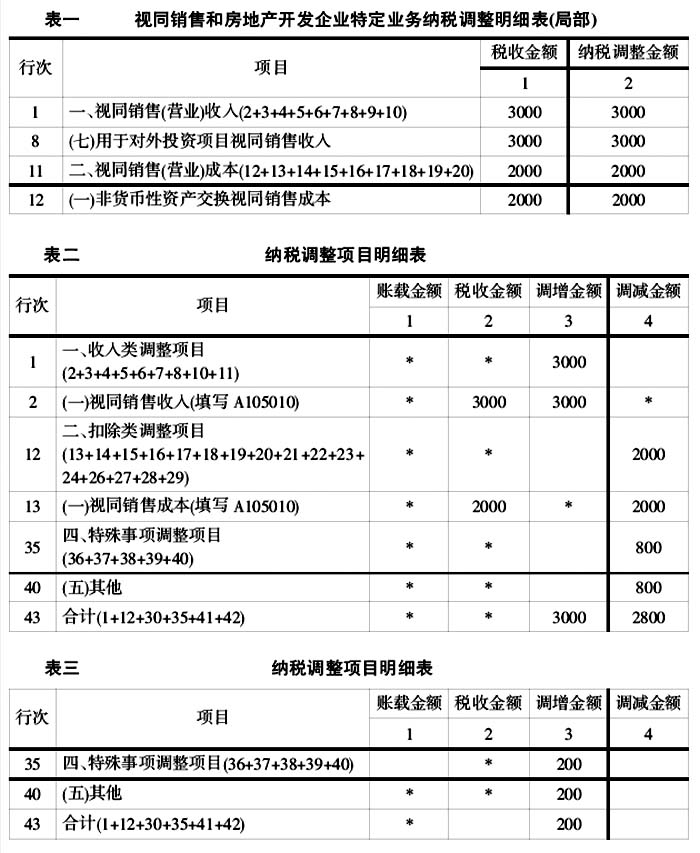

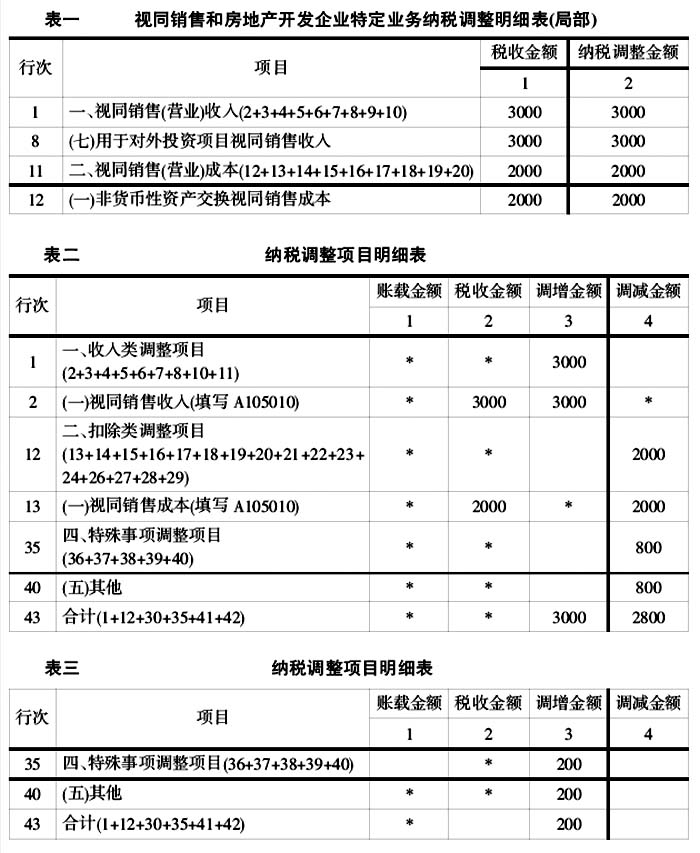

投资是指企业在其本身经营的主要业务以外,以现金、实物、无形资产等方式,或者以购买股票、债券等有价证券方式向境内外的其他单位进行投资,以期在未来获得投资收益的经济行为。企业对外投资一般分为三种类型:债权投资、股权投资和混合投资。对其投资收益分为应税投资收益和免税投资收益。本文仅就企业股权和具有股权形式的“混合投资”所涉及的税收问题进行分析。 一、企业股权取得的相关税收问题分析与纳税申报 税法规定,通过支付现金方式取得的投资资产,以购买价款为成本;通过现金以外的方式取得的投资资产,以该资产的公允价值和支付的相关税费为成本。通过支付现金方式取得股权无论是会计处理还是税收政策都比较明确与简单,在此主要分析以现金以外方式取得股权投资的税收问题及纳税申报。 (一)企业通过非货币资产对外投资取得股权 《财政部 国家税务总局关于非货币性资产投资企业所得税政策问题的通知》(财税[2014]116号)规定,居民企业以非货币性资产对外投资确认的非货币性资产转让所得,可在不超过5年期限内,分期均匀计入相应年度的应纳税所得额,按规定计算缴纳企业所得税。企业以非货币性资产对外投资,应对非货币性资产进行评估并按评估后的公允价值扣除计税基础后的余额,计算确认非货币性资产转让所得。企业以非货币性资产对外投资,应于投资协议生效并办理股权登记手续时,确认非货币性资产转让收入的实现。 例如,2014年A企业将生产的产品对外投资,产品的计税基础为2 000万元,对外投资确认的不含税公允价为3 000万元,拥有被投资甲企业30%股权,确认的应纳税所得额1 000万元。 如果企业对该项业务进行了如下会计处理: 借:长期股权投资 25 100 000 贷:库存商品 20 000 000 应交税金——应交增值税(销项税额) 5 100 000 这就意味着企业没有在会计上做销售处理,税法应当视同销售,即,确认销售收入3 000万元,销售成本2 000万元,其应纳税所得额1 000万元,可以申请递延5年纳税,每年确定应纳税所得额200万元。由于该项投资是不具有企业重组性质的非货币资产对外投资,属于一次单项资产的对外投资,不是一揽子资产重组的评估增值,不符合《财政部 国家税务总局关于中国(上海)自由贸易试验区内企业以非货币性资产对外投资等资产重组行为有关企业所得税政策问题的通知》(财税[2013]91号)第八条规定所称的:“非货币性资产对外投资等资产重组行为,是指以非货币性资产出资设立或注入公司,限于以非货币性资产出资设立新公司和符合《财政部 国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税[2009]59号)第一条规定的股权收购、资产收购。”因此,不用填具《企业重组纳税调整明细表》中的第13行“其中:以非货币性资产对外投资”,应当将此项业务填具在《视同销售和房地产开发企业特定业务纳税调整明细表》和《纳税调整项目明细表》相关行次,具体填报见表一、表二。 由于该项业务确定的所得额是1 000万元,2014年仅就其中的200万元征税,2015年税务机关应当跟踪管理,对该项业务所得额递延的800万元中的200万元,计入2015年当年的企业所得税应纳税所得额中,具体申报表填报见表三。 在适用非货币资产对外投资分5年纳税的税收政策时,还应当注意的是税法“所称非货币性资产投资,限于以非货币性资产出资设立新的居民企业,或将非货币性资产注入现存的居民企业。”对于企业用非货币资产换取他人已经拥有的股权,不得申请享受该项税收优惠政策。 例如,上例中的A企业在一年之后,将拥有甲企业30%股权转让给B企业,B企业使用一栋房屋与其置换,此时B企业虽然也是使用非货币资产“对外投资”,但是B企业的房屋没有使进入资本市场总的投资增加。该项交易没有使注入资本领域的资产总量增加,不属于税收优惠范围之列。 (二)投资方由于被投资企业送红股增加的股权 送红股是上市公司分红的一种形式,也称股票股利,即采取送股份的办法给上市公司股东分配利润。送股时,将上市公司的留存收益转入股本账户,留存收益包括盈余公积和未分配利润,现在的上市公司一般只将未分配利润部分送股。

《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函[2010]79号)第四条规定:“企业权益性投资取得股息、红利等收入,应以被投资企业股东会或股东大会作出利润分配或转股决定的日期,确定收入的实现。”同样,《国家税务总局关于征收个人所得税若干问题的规定》(国税发[1994]89号)第十一条规定:“股份制企业在分配股息、红利时,以股票形式向股东个人支付应得的股息、红利(即派发红股),应以派发红股的股票票面金额为收入额,按利息、股息、红利项目计征个人所得税。由此可见,税收政策是将企业送红股的形式视同分派股息红利,征收相应的所得税。 例如,甲企业宣布2014年利润分配方案,以截至2013年12月31日本公司总股本基数,向登记在册的股东派发股票股利和现金股利:每10股派送红股2股,每股面值1元,每10股现金分红人民币0.60元(含税)。A企业持有甲企业股份1 000万股,持有时间1年以上。则A企业会计处理为: 甲企业宣布2014年利润分配方案时:

《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函[2010]79号)第四条规定:“企业权益性投资取得股息、红利等收入,应以被投资企业股东会或股东大会作出利润分配或转股决定的日期,确定收入的实现。”同样,《国家税务总局关于征收个人所得税若干问题的规定》(国税发[1994]89号)第十一条规定:“股份制企业在分配股息、红利时,以股票形式向股东个人支付应得的股息、红利(即派发红股),应以派发红股的股票票面金额为收入额,按利息、股息、红利项目计征个人所得税。由此可见,税收政策是将企业送红股的形式视同分派股息红利,征收相应的所得税。 例如,甲企业宣布2014年利润分配方案,以截至2013年12月31日本公司总股本基数,向登记在册的股东派发股票股利和现金股利:每10股派送红股2股,每股面值1元,每10股现金分红人民币0.60元(含税)。A企业持有甲企业股份1 000万股,持有时间1年以上。则A企业会计处理为: 甲企业宣布2014年利润分配方案时:

《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函[2010]79号)第四条规定:“企业权益性投资取得股息、红利等收入,应以被投资企业股东会或股东大会作出利润分配或转股决定的日期,确定收入的实现。”同样,《国家税务总局关于征收个人所得税若干问题的规定》(国税发[1994]89号)第十一条规定:“股份制企业在分配股息、红利时,以股票形式向股东个人支付应得的股息、红利(即派发红股),应以派发红股的股票票面金额为收入额,按利息、股息、红利项目计征个人所得税。由此可见,税收政策是将企业送红股的形式视同分派股息红利,征收相应的所得税。 例如,甲企业宣布2014年利润分配方案,以截至2013年12月31日本公司总股本基数,向登记在册的股东派发股票股利和现金股利:每10股派送红股2股,每股面值1元,每10股现金分红人民币0.60元(含税)。A企业持有甲企业股份1 000万股,持有时间1年以上。则A企业会计处理为: 甲企业宣布2014年利润分配方案时: