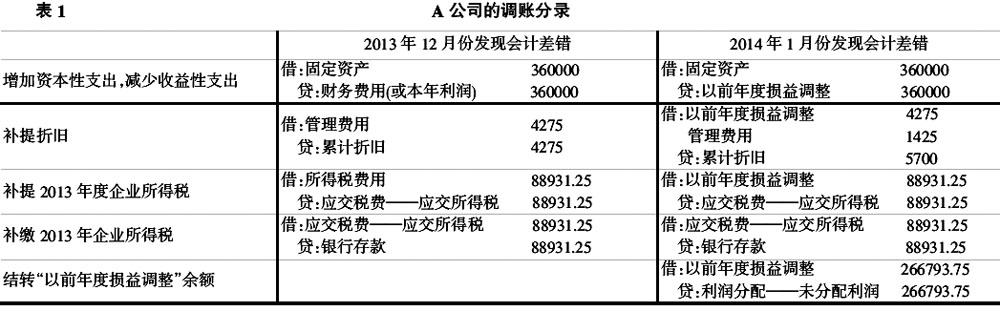

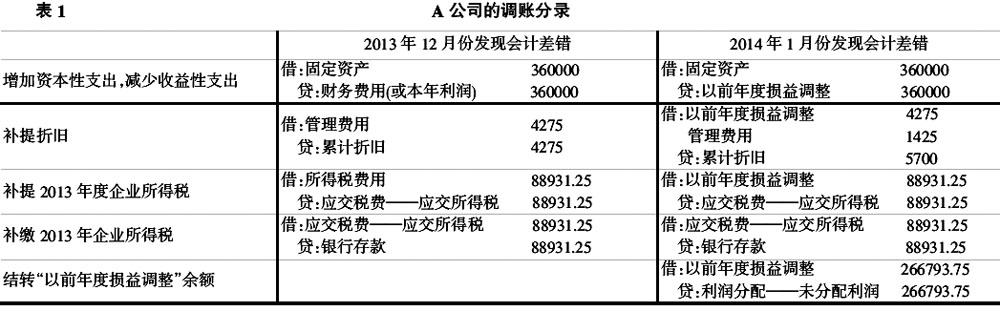

企业对外借款,可能来自金融企业、非金融企业(含个人)。企业在对外借款的过程中可能会由于操作不当,导致涉税风险。本文旨在从防范相关涉税风险的角度,根据现行税法规定分析企业的注意事项,并给出处理建议。 一、企业向金融企业借款的涉税风险分析及防范 例1:荣发塑料制品公司系由王永、辛磊、赵芳三人投资的有限责任公司,注册资本10000万元。注册资本到位后,王永将其6000万元的注册资本挪作他用,致使企业经营资金不足。为满足经营资金需要,荣发塑料制品公司向银行贷款8000万元,由于贷款金额较大,银行在6%基准贷款利率基础上利率上浮了30%,为此企业每年需要向银行支付624万元利息。请问该项贷款业务将产生何种涉税风险? 企业所得税法规定,企业在生产、经营活动中向金融企业的借款利息支出允许据实扣除。为此很多人认为只要向金融企业的借款利息支出就没有涉税风险,都可以在企业所得税前扣除,其实这是一种错误的想法。在税前扣除借款利息时,需要注意以下问题: 1.企业向金融机构借款必须用于企业的生产、经营活动,税前才允许扣除相应的利息支出,如果该项借款未用于企业的生产、经营活动,则其利息支出属于与取得收入无关的利息支出,不符合税前扣除的相关性原则,税前不得扣除。因此企业在扣除利息支出时需要注意相关借款是否用于企业的生产、经营活动。 2.如果投资者投资未到位,或存在抽逃注册资本现象,根据国税函[2009]312号文件(《国家税务总局关于企业投资者投资未到位而发生的利息支出企业所得税前扣除问题的批复》)的规定:凡企业投资者在规定期限内未缴足其应缴资本额的,该企业对外借款所发生的利息,相当于投资者实缴资本额与在规定期限内应缴资本额的差额应计付的利息,其不属于企业合理的支出,应由企业投资者负担,不得在计算企业应纳税所得额时扣除。因此企业投资者需要注意,尽量要降低注册资本不到位或抽逃注册资本的风险。 解析:荣发塑料制品公司向银行借款的8000万元中,有6000万元是由于投资者抽逃注册资本引起的,因此这部分利息支出不应该由企业负担,而应该由投资者王永负担,因此相应的利息支出468万元[6000×(6%+6%×30%)],不得在荣发塑料制品公司的税前扣除。 3.企业的借款利息支出,必须严格区分为资本性支出和收益性支出。企业为购置、建造固定资产、无形资产和经过12个月以上的建造才能达到预定可销售状态的存货发生借款的,在有关资产购置、建造期间发生的合理的借款费用,应当作为资本性支出计入有关资产的成本,并按规定在企业所得税前扣除。企业在生产经营活动中发生的合理的不需要资本化的借款费用,准予作为期间费用在税前扣除。 例2:A公司2013年1月1日向银行贷款1000万元,年利率为6%,其中800万元用于办公楼基建工程,该车间于2013年9月交付使用;200万元用于采购材料物资从事生产经营,A公司在2013年度按权责发生制原则计提了60万元贷款利息支出,全部计入“财务费用”科目借方。请问企业的处理是否正确? 解析:由于A公司的贷款中有800万元用于办公楼基建工程,则在该办公楼建造期间发生的利息支出36万元(800×6%×9÷12)应该计入办公楼的建造成本,并于资产交付使用的次月起即2013年10月份开始计提折旧。企业错误地将其计入当期费用,造成虚增收益性支出、减少资本性支出的结果,应进行调账。假设该办公楼使用20年、残值率为5%,则调账分录如表1所示。

二、如何防范企业向非金融企业借款的涉税风险 对于企业向非金融企业(含个人,下同)借款的利息支出如何在企业所得税税前扣除的问题,进行规范的文件主要是国家税务总局国税函[2009]777号文件《关于企业向自然人借款的利息支出企业所得税税前扣除问题的通知》和国家税务总局[2011]34号文件《关于企业所得税若干问题的公告》。根据这两个文件的规定,企业向非金融企业借款支付的利息要想在企业所得税前扣除,需要符合以下条件: 1.企业与非金融企业之间签订了借款合同;企业向非金融企业的借贷是真实、合法、有效的,并且不具有非法集资目的或其他违反法律、法规的行为。 2.企业向非金融企业借款的利息支出,不超过按照金融企业同期同类贷款利率计算的数额的部分,准予扣除,超过部分,税前不得扣除。鉴于目前我国对金融企业利率要求的具体情况,企业在按照合同要求首次支付利息并进行税前扣除时,应提供“金融企业的同期同类贷款利率情况说明”,以证明其利息支出的合理性。对此,企业需要注意以下问题: (1)企业只有首次向非金融企业支付利息时,才需要提供“金融企业的同期同类贷款利率情况说明”。换言之,只要贷款条件、金融企业同期同类贷款利率不发生变化,企业以后无须再提供“金融企业的同期同类贷款利率情况说明”。 (2)金融企业的范围。在向税务机关提供“金融企业的同期同类贷款利率情况说明”时,金融企业限于本省范围内、经政府有关部门批准成立的可以从事贷款业务的企业,包括银行、财务公司、信托公司等金融机构。也就是说金融企业的范围限定在本省范围内,是否属于税收中所规定的金融企业的范围关键在于其营业执照上所标注的经营范围是否有“贷款业务”。

二、如何防范企业向非金融企业借款的涉税风险 对于企业向非金融企业(含个人,下同)借款的利息支出如何在企业所得税税前扣除的问题,进行规范的文件主要是国家税务总局国税函[2009]777号文件《关于企业向自然人借款的利息支出企业所得税税前扣除问题的通知》和国家税务总局[2011]34号文件《关于企业所得税若干问题的公告》。根据这两个文件的规定,企业向非金融企业借款支付的利息要想在企业所得税前扣除,需要符合以下条件: 1.企业与非金融企业之间签订了借款合同;企业向非金融企业的借贷是真实、合法、有效的,并且不具有非法集资目的或其他违反法律、法规的行为。 2.企业向非金融企业借款的利息支出,不超过按照金融企业同期同类贷款利率计算的数额的部分,准予扣除,超过部分,税前不得扣除。鉴于目前我国对金融企业利率要求的具体情况,企业在按照合同要求首次支付利息并进行税前扣除时,应提供“金融企业的同期同类贷款利率情况说明”,以证明其利息支出的合理性。对此,企业需要注意以下问题: (1)企业只有首次向非金融企业支付利息时,才需要提供“金融企业的同期同类贷款利率情况说明”。换言之,只要贷款条件、金融企业同期同类贷款利率不发生变化,企业以后无须再提供“金融企业的同期同类贷款利率情况说明”。 (2)金融企业的范围。在向税务机关提供“金融企业的同期同类贷款利率情况说明”时,金融企业限于本省范围内、经政府有关部门批准成立的可以从事贷款业务的企业,包括银行、财务公司、信托公司等金融机构。也就是说金融企业的范围限定在本省范围内,是否属于税收中所规定的金融企业的范围关键在于其营业执照上所标注的经营范围是否有“贷款业务”。

二、如何防范企业向非金融企业借款的涉税风险 对于企业向非金融企业(含个人,下同)借款的利息支出如何在企业所得税税前扣除的问题,进行规范的文件主要是国家税务总局国税函[2009]777号文件《关于企业向自然人借款的利息支出企业所得税税前扣除问题的通知》和国家税务总局[2011]34号文件《关于企业所得税若干问题的公告》。根据这两个文件的规定,企业向非金融企业借款支付的利息要想在企业所得税前扣除,需要符合以下条件: 1.企业与非金融企业之间签订了借款合同;企业向非金融企业的借贷是真实、合法、有效的,并且不具有非法集资目的或其他违反法律、法规的行为。 2.企业向非金融企业借款的利息支出,不超过按照金融企业同期同类贷款利率计算的数额的部分,准予扣除,超过部分,税前不得扣除。鉴于目前我国对金融企业利率要求的具体情况,企业在按照合同要求首次支付利息并进行税前扣除时,应提供“金融企业的同期同类贷款利率情况说明”,以证明其利息支出的合理性。对此,企业需要注意以下问题: (1)企业只有首次向非金融企业支付利息时,才需要提供“金融企业的同期同类贷款利率情况说明”。换言之,只要贷款条件、金融企业同期同类贷款利率不发生变化,企业以后无须再提供“金融企业的同期同类贷款利率情况说明”。 (2)金融企业的范围。在向税务机关提供“金融企业的同期同类贷款利率情况说明”时,金融企业限于本省范围内、经政府有关部门批准成立的可以从事贷款业务的企业,包括银行、财务公司、信托公司等金融机构。也就是说金融企业的范围限定在本省范围内,是否属于税收中所规定的金融企业的范围关键在于其营业执照上所标注的经营范围是否有“贷款业务”。