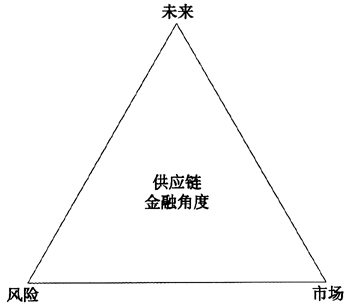

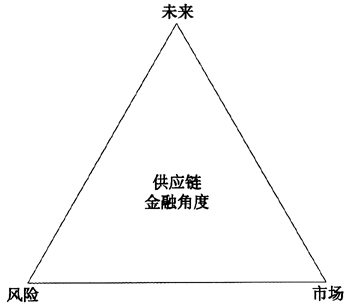

DOI:10.13253/j.cnkj.ddjjgl.2014.05.005 在激烈的竞争环境中,充足的流动资金对企业的意义越来越重要,尤其是对于发展机遇很好却受到现金流制约的中国中小企业。它们往往没有大型企业的金融资源,却是供应链中不可或缺的重要环节。它们虽然具有可观的发展潜力,却常常因为上下游优势企业的付款政策而现金短缺。中小企业对供应链不可或缺的意义,体现了解决其融资问题的必要性,由此带来的挑战是对供应链中参与者及其关系新的理解,以及对金融和供应链物流交叉领域中的组织间交互模式的研究。从构成上看,资金流在供应链主体间的分配极为不均。在我国,作为供应链的必要组成部分,中小企业的流动资金通常严重短缺,这一方面是由其规模小、渠道有限、银行资信低等决定,另一方面也由以赊销为主的中国企业历史原因决定的。拥有更多金融资信和影响力的核心企业,却有大量金融资源闲置。通过供应链金融(SCF)的模式,将中小企业的问题放到供应链整体环境中考虑,在供应链网络中整合核心企业的金融资源,盘活中小型企业的资金流,将是供应链水平发展的关键。研究如何通过供应链金融解决融资问题,对供应链资源的合理整合和改善供应链成员企业内财务结构具有重要意义[1]。 二、基于EVA的供应链融资绩效衡量模型与假设 在金融供应链(Financial Supply Chain)管理研究领域,还有物流金融(Logistics Finance)、供应链融资(Supply Chain Financing)、资产融资(Asset-based Financing)等多种概念并存,无论运用什么词汇界定金融供应链,其本质含义仍然是定位于供应链物流管理、战略合作及金融的交叉领域资金流的组织和管理研究。从本质上讲,金融供应链主要是对资金供给方主导的为实现资金流与物流、信息流充分融合而构造的金融系统(闫俊宏,2007)[2]。在现行的研究中,具有代表性的金融供应链概念当属Hoffmann在2005年提出的定义,他认为供应链金融可以理解为供应链中包括外部服务提供者在内的两个以上的组织,通过计划、执行和控制金融资源在组织间的流动,以共同创造价值的一种途径(Hofmann E.,2005)[3,4]。进一步讲,对物流投资的目的就是要实现对企业和供应链的“价值”或“回报”的最大化,因此对物流决策的成本、收益和风险的财务分析至关重要。 EVA模型将股东权益这一财务核心概念引入供应链金融管理中,尝试建立一个平衡的系统来衡量股东权益的变化。EVA思想在供应链金融研究中的引入,不仅将供应链金融与企业绩效紧密联系在一起,为供应链金融的评判提供一个标准,更能为供应链金融提供一个优化的价值标准。 (一)EVA在供应链金融中的应用 很多领先企业的高级主管把供应链当成股东价值和差异化竞争力的关键驱动因素,然而降低成本(65%)和增加收入(25%)仍旧是保证供应链卓越却不被公司理解为能最大化绩效和最终价值的投资方向(D'Avanzo,2003)。Lambert和Burduroglu(2000)[5]认为,供应链金融的核心问题是真正理解内在的因果关系,并将物流系统和物流流程与关键财务指标联系在一起,而EVA就是能够解释和呈现这些关系的很好的选择。 在总结前人研究的基础上,Moritz Leon Gomm结合EVA模型,更加深入的考虑了EVA模型中供应链所带来的影响,提出一种利用EVA角度考察供应链金融绩效的更加深入的视角。Moritz Leon Gomm(2010)[5][6]指出,金融与供应链合作的潜在领域包括供应链中流动资产和不动资产的融资、供应链中为了使用杠杆效应获取最优资本成本率而进行的营运资本融资、利用规格和IT系统对财务过程的优化、为优化现金流转而进行的资金管理等等。他同时指出,优化供应链中的融资结构和资金流可以被称为SCF(Supply Chain Finance)。SCF旨在优化跨越企业边界的融资行为,以达到降低资本成本和加快现金流的目的。重点是通过衡量股东权益加强财务侧面,以获得一个面向未来、风险控制和以市场为导向的优化供应链(见图1)。

图1 金融供应链三维度模型 这三个资本市场中得到的标准,是股东价值进行优化的核心。以未来为导向是指公司价值不仅通过短期视角进行增强,而且通过一段很长的努力。此动态方法将股东价值与以过往表现为基础的静态试图区别开来。风险控制是指经营活动中的风险与不确定性,以及它们对结果的影响,需要在经营活动的评估中考虑在内。市场导向并非是指明需求市场,而是需要将公司或者工程的绩效与市场中其他的进行比较,例如标杆管理。这三个方面都是EVA方法的一部分(见图2)。

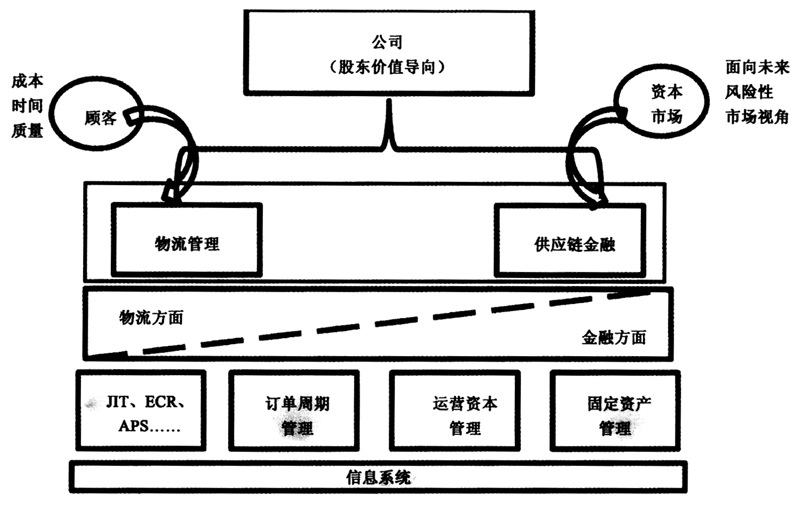

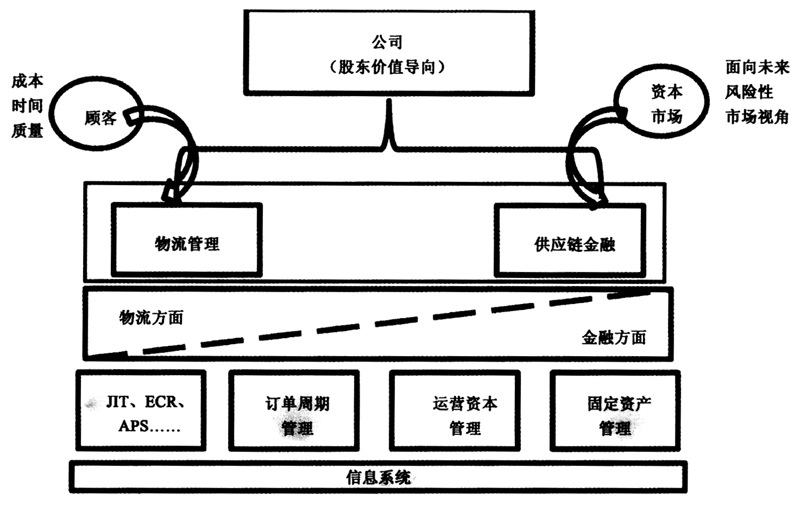

图2 股东权益与SCF、LM的关系(Moritz Leon Gomm,2010)

图1 金融供应链三维度模型 这三个资本市场中得到的标准,是股东价值进行优化的核心。以未来为导向是指公司价值不仅通过短期视角进行增强,而且通过一段很长的努力。此动态方法将股东价值与以过往表现为基础的静态试图区别开来。风险控制是指经营活动中的风险与不确定性,以及它们对结果的影响,需要在经营活动的评估中考虑在内。市场导向并非是指明需求市场,而是需要将公司或者工程的绩效与市场中其他的进行比较,例如标杆管理。这三个方面都是EVA方法的一部分(见图2)。

图1 金融供应链三维度模型 这三个资本市场中得到的标准,是股东价值进行优化的核心。以未来为导向是指公司价值不仅通过短期视角进行增强,而且通过一段很长的努力。此动态方法将股东价值与以过往表现为基础的静态试图区别开来。风险控制是指经营活动中的风险与不确定性,以及它们对结果的影响,需要在经营活动的评估中考虑在内。市场导向并非是指明需求市场,而是需要将公司或者工程的绩效与市场中其他的进行比较,例如标杆管理。这三个方面都是EVA方法的一部分(见图2)。  图2 股东权益与SCF、LM的关系(Moritz Leon Gomm,2010)

图2 股东权益与SCF、LM的关系(Moritz Leon Gomm,2010)