云南省图书馆机构用户,欢迎您!

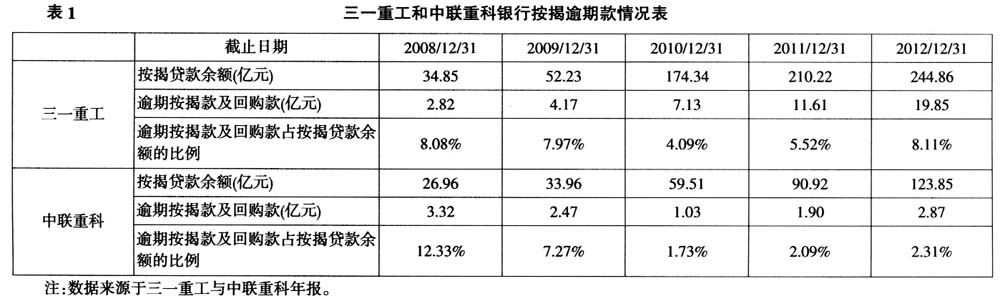

银行按揭销售模式的使用,增加了销售量,同时形成巨额“回购义务”及“按揭贷款余额”,承购人不能按期偿还银行贷款的概率会增加。回购款及按揭贷款余额实际上属于公司的或有负债,当区域经济转型、经济结构调整等因素导致承购人不能按期偿还贷款时,公司负有回购义务及代承购人清偿逾期贷款的义务,公司预计负债会增加,当公司财务环境恶化时,债务负担过重最终会导致资金流断裂。 (2)融资租赁销售。三一重工和中联重科分别于2010年和2009年起开始与租赁公司合作开展较大规模的融资租赁销售。2010年至2012年,中联重科对等担保的最大敞口分别为13.27亿元、16.34亿元、8.92亿元;2010年至2012年,三一重工承担回购担保业务的余额分别为34.62亿元、98.6亿元、122.30亿元,三一重工的担保额占净资产比例明显高于中联重科,曾一度高达53%,见表2。在融资租赁销售这种方式中,中联重科比较稳健,仅对与独立第三方租赁公司合作的融资租赁资产提供最后担保,并且不记录未担保余值,其融资租赁销售政策保持了一贯性,未出现担保过度的过激行为,且未发生过客户违约而令公司支付的保款;三一重工的做法则更加激进,为所有的融资租赁资产提供最后担保,有为增加销售量过度担保的嫌疑,担保额占净资产比例持续增长,在2012年达到了50%。在这种激进的方式下,承租方和相关租赁公司一旦违约,三一重工需要承担租赁售出设备的所有损失及风险,回购的设备存在潜在的资产减值,当自身财务状况恶化时公司的资产及负债会随时发生巨变,更会影响现金流。

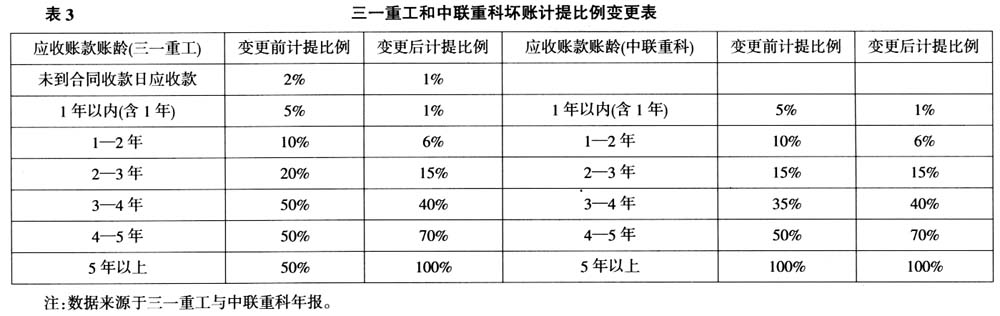

银行按揭销售模式的使用,增加了销售量,同时形成巨额“回购义务”及“按揭贷款余额”,承购人不能按期偿还银行贷款的概率会增加。回购款及按揭贷款余额实际上属于公司的或有负债,当区域经济转型、经济结构调整等因素导致承购人不能按期偿还贷款时,公司负有回购义务及代承购人清偿逾期贷款的义务,公司预计负债会增加,当公司财务环境恶化时,债务负担过重最终会导致资金流断裂。 (2)融资租赁销售。三一重工和中联重科分别于2010年和2009年起开始与租赁公司合作开展较大规模的融资租赁销售。2010年至2012年,中联重科对等担保的最大敞口分别为13.27亿元、16.34亿元、8.92亿元;2010年至2012年,三一重工承担回购担保业务的余额分别为34.62亿元、98.6亿元、122.30亿元,三一重工的担保额占净资产比例明显高于中联重科,曾一度高达53%,见表2。在融资租赁销售这种方式中,中联重科比较稳健,仅对与独立第三方租赁公司合作的融资租赁资产提供最后担保,并且不记录未担保余值,其融资租赁销售政策保持了一贯性,未出现担保过度的过激行为,且未发生过客户违约而令公司支付的保款;三一重工的做法则更加激进,为所有的融资租赁资产提供最后担保,有为增加销售量过度担保的嫌疑,担保额占净资产比例持续增长,在2012年达到了50%。在这种激进的方式下,承租方和相关租赁公司一旦违约,三一重工需要承担租赁售出设备的所有损失及风险,回购的设备存在潜在的资产减值,当自身财务状况恶化时公司的资产及负债会随时发生巨变,更会影响现金流。  (3)变更坏账计提政策隐藏风险。由于坏账风险增加,企业预计净利润会下滑,为了交出一张好的利润表,三一重工和中联重科分别于2012年7月和2011年10月进行应收账款坏账准备计提的会计变更,截至2013年底,两家企业账龄的坏账计提比例一致(见表3)。根据两家公司的年报披露,这一会计估计变更增加2012年8月至12月归属于三一重工股东的净利润约4.11亿元,占公司2012年度归属于上市公司股东净利润的比例为7.23%;增加2011年10月至12月归属于中联重科上市公司股东净利润1.61亿元,占公司2011年度归属于上市公司股东净利润的比例为2.00%。从以上数据可知,变更坏账计提政策对净利润贡献颇大,是激进信用销售背景下企业采取的润色利润表的做法,隐藏着潜在的风险。事实上,信用销售越发激进,企业应该对坏账计提更加谨慎。

(3)变更坏账计提政策隐藏风险。由于坏账风险增加,企业预计净利润会下滑,为了交出一张好的利润表,三一重工和中联重科分别于2012年7月和2011年10月进行应收账款坏账准备计提的会计变更,截至2013年底,两家企业账龄的坏账计提比例一致(见表3)。根据两家公司的年报披露,这一会计估计变更增加2012年8月至12月归属于三一重工股东的净利润约4.11亿元,占公司2012年度归属于上市公司股东净利润的比例为7.23%;增加2011年10月至12月归属于中联重科上市公司股东净利润1.61亿元,占公司2011年度归属于上市公司股东净利润的比例为2.00%。从以上数据可知,变更坏账计提政策对净利润贡献颇大,是激进信用销售背景下企业采取的润色利润表的做法,隐藏着潜在的风险。事实上,信用销售越发激进,企业应该对坏账计提更加谨慎。