云南省图书馆机构用户,欢迎您!

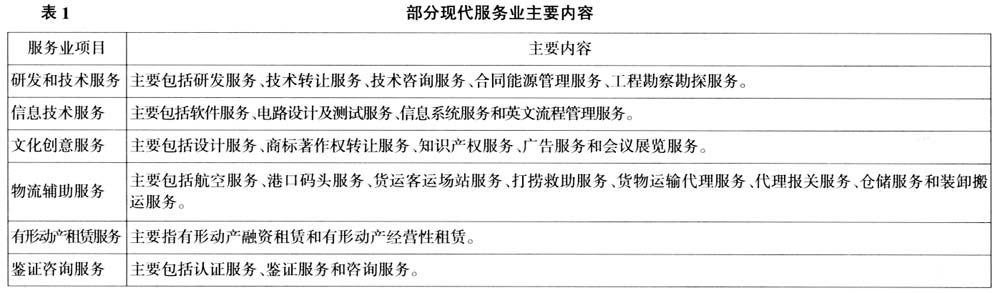

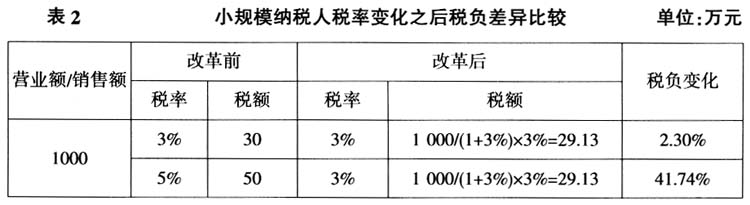

(三)税制体系 (1)税率设定。根据试点行业营业税实际税负,将交通运输行业转换的增值税税率水平设定在11%~15%之间,现代服务业基本税率在6%~10%之间。改革试点行业选择11%和6%两档税率,分别作为交通运输业和部分现代服务业的税率。租赁有形动产等税率采用17%,交通运输行业税率采用11%,其他部分现代服务业税率采用6%。 (2)计税公式。现代服务行业使用增值税一般计税方法,即应纳税额=当期销项税额-当期进项税额。针对金融保险业和生活性服务业,采用增值税建议计税办法,即应纳税额=含税销售额/(1+征收率)×征收率。 (3)小规模纳税人认定。小规模纳税人占试点纳税人比重较高(比重接近70%),服务行业的小规模纳税人认定标准制定较为宽松,其中将应税服务年销售额未超过500万元的纳税人认定为小规模纳税人,相对于商业企业应税服务年销售额180万元和制造业企业应税服务年销售额50万的认定标准比较宽泛。中小服务企业被认定为本次“营改增”改革收益最多的类型企业。 试点企业中属于交通运输行业、物流辅助服务部分项目(装卸搬运等)试点的小规模纳税人税负下降达到3%,其他行业试点小规模纳税人税负下降幅度接近41.74%。具体计算过程参见表1,假设试点企业为交通运输行业,改革前营业额为1000万元,之前营业税率3%,通过表中计算显示税负下降幅度为2.3%;如果试点企业之前营业税税率为5%,税负下降幅度为41.74%。具体计算过程见表2。

(三)税制体系 (1)税率设定。根据试点行业营业税实际税负,将交通运输行业转换的增值税税率水平设定在11%~15%之间,现代服务业基本税率在6%~10%之间。改革试点行业选择11%和6%两档税率,分别作为交通运输业和部分现代服务业的税率。租赁有形动产等税率采用17%,交通运输行业税率采用11%,其他部分现代服务业税率采用6%。 (2)计税公式。现代服务行业使用增值税一般计税方法,即应纳税额=当期销项税额-当期进项税额。针对金融保险业和生活性服务业,采用增值税建议计税办法,即应纳税额=含税销售额/(1+征收率)×征收率。 (3)小规模纳税人认定。小规模纳税人占试点纳税人比重较高(比重接近70%),服务行业的小规模纳税人认定标准制定较为宽松,其中将应税服务年销售额未超过500万元的纳税人认定为小规模纳税人,相对于商业企业应税服务年销售额180万元和制造业企业应税服务年销售额50万的认定标准比较宽泛。中小服务企业被认定为本次“营改增”改革收益最多的类型企业。 试点企业中属于交通运输行业、物流辅助服务部分项目(装卸搬运等)试点的小规模纳税人税负下降达到3%,其他行业试点小规模纳税人税负下降幅度接近41.74%。具体计算过程参见表1,假设试点企业为交通运输行业,改革前营业额为1000万元,之前营业税率3%,通过表中计算显示税负下降幅度为2.3%;如果试点企业之前营业税税率为5%,税负下降幅度为41.74%。具体计算过程见表2。  (4)纳税征收主体。依照上海《营业税改征增值税试点方案》(财税[2011]110号)中关于改革试点期间过渡性政策安排的税收收入归属,原归属试点地区的营业税收入,改征增值税后收入仍归属试点地区,税款分别入库。因试点产生的财政减收,按现行财政体制由中央和地方分别分担。第二批现代服务业“营改增”试点扩围后,进一步明确关于改征增值税收入划分,除收入归属保持不变外,改征增值税税款滞纳金、罚款收入也全部归属于试点地区。财政部、中国人民银行、国家税务总局联合下发通知,明确改征增值税收入不计入中央对试点地区增值税和消费税税收返还基数。因营业税改征增值税试点发生的财政收入变化,由中央和地方按照现行财政体制相关规定分享或分担。 (5)税收优惠政策。财政部、国家税务总局对现行部分营业税实施免税优惠政策,具体内部包括:一是试点纳税人原享受的技术转让等营业税减免税政策,试点后调整为增值税免税或即征即退;二是试点地区和非试点地区现行增值税一般纳税人向试点纳税人购买增值税应税服务,可抵扣进项税额;三是试点纳税人提供的符合条件的国际运输服务、向境外提供的研发和设计服务,适用增值税零税率;四是试点纳税人在境外或向境外提供的符合条件的工程勘察勘探等服务,免征增值税;五是试点纳税人原适用的营业税差额征税政策,试点期间予以延续。 二、“营改增”税负增减变化分析 (一)国内研究现状 针对“营改增”对交通运输和现代服务业企业税负的影响,我国部分学者对此已经进行相关研究。王德华,杨之刚(2009)认为“营改增”有助于消除服务业因征收营业税不能够抵扣进项税额的重复计税现象。潘文轩(2013)指出“营改增”对服务业企业税负的影响具有双重性,并分析了部分服务企业“营改增”税负不减反增现象的原因。张新松(2013)指出“营改增”后有形动产融资租赁单位办税成本增加,部分承租人不能够享受到“营改增”带来的优惠。刘景溪(2013)分析了上海试点工作进行的情况,指出减税效应明显:其中小规模纳税人税负明显下降,降幅为40%;一般纳税人中税负存在有增有减的情况,其中约有67%左右的一般纳税人税负略有下降。综合以上学者对于“营改增”税负变化主要观点,本文认为实施“营改增”后,我国交通运输和部分现代服务行业的整体税负是下降的,部分一般纳税人企业税负会有增加现象。

(4)纳税征收主体。依照上海《营业税改征增值税试点方案》(财税[2011]110号)中关于改革试点期间过渡性政策安排的税收收入归属,原归属试点地区的营业税收入,改征增值税后收入仍归属试点地区,税款分别入库。因试点产生的财政减收,按现行财政体制由中央和地方分别分担。第二批现代服务业“营改增”试点扩围后,进一步明确关于改征增值税收入划分,除收入归属保持不变外,改征增值税税款滞纳金、罚款收入也全部归属于试点地区。财政部、中国人民银行、国家税务总局联合下发通知,明确改征增值税收入不计入中央对试点地区增值税和消费税税收返还基数。因营业税改征增值税试点发生的财政收入变化,由中央和地方按照现行财政体制相关规定分享或分担。 (5)税收优惠政策。财政部、国家税务总局对现行部分营业税实施免税优惠政策,具体内部包括:一是试点纳税人原享受的技术转让等营业税减免税政策,试点后调整为增值税免税或即征即退;二是试点地区和非试点地区现行增值税一般纳税人向试点纳税人购买增值税应税服务,可抵扣进项税额;三是试点纳税人提供的符合条件的国际运输服务、向境外提供的研发和设计服务,适用增值税零税率;四是试点纳税人在境外或向境外提供的符合条件的工程勘察勘探等服务,免征增值税;五是试点纳税人原适用的营业税差额征税政策,试点期间予以延续。 二、“营改增”税负增减变化分析 (一)国内研究现状 针对“营改增”对交通运输和现代服务业企业税负的影响,我国部分学者对此已经进行相关研究。王德华,杨之刚(2009)认为“营改增”有助于消除服务业因征收营业税不能够抵扣进项税额的重复计税现象。潘文轩(2013)指出“营改增”对服务业企业税负的影响具有双重性,并分析了部分服务企业“营改增”税负不减反增现象的原因。张新松(2013)指出“营改增”后有形动产融资租赁单位办税成本增加,部分承租人不能够享受到“营改增”带来的优惠。刘景溪(2013)分析了上海试点工作进行的情况,指出减税效应明显:其中小规模纳税人税负明显下降,降幅为40%;一般纳税人中税负存在有增有减的情况,其中约有67%左右的一般纳税人税负略有下降。综合以上学者对于“营改增”税负变化主要观点,本文认为实施“营改增”后,我国交通运输和部分现代服务行业的整体税负是下降的,部分一般纳税人企业税负会有增加现象。