云南省图书馆机构用户,欢迎您!

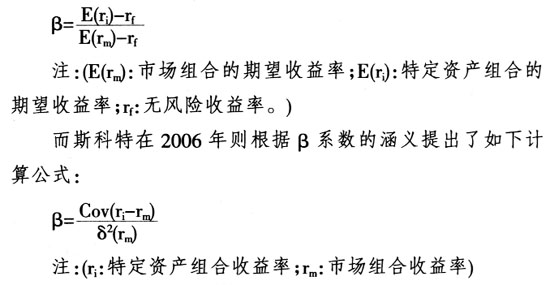

从企业资产的收益率和市场资产的收益率角度考虑,β系数的大小同两种收益率的强弱之间呈正相关,很大程度上,β系数的数值越大表明企业资产的收益率同市场资产的收益率两者之间存在的联动性越强。当β大于1时,这就表明该单项资产的风险收益率相较于市场组合的平均风险收益率要高,而且其风险也要高于市场资产的平均风险。反之,如果β系数小于1,这就表明该单项资产的风险收益率相较于市场组合的平均风险的收益率要低,与此同时其风险性也要低于市场资产的平均风险。 β系数的第二种计算公式表明β系数具有较好的线性特征,第二种计算公式表明β系数的计算是一个组合加权求和的过程,表明β系数对于实际单向投资过程中的风险评测工作具有较强的实用性。因此,对商业银行内部审计计划阶段本文主要采用了β系数这一风险计量指标作为项目风险评估的重要指标。 (二)风险导向内部审计理论分析 关于内部审计的阐释,国际内部审计协会这样认为:“内部审计是以改善组织运营机制,增加企业价值为目的的一种具有独立性以及客观性的咨询活动”。内部审计主要是通过引入一套规范化以及系统化的方法对企业的管理监督工作以及企业的风险应对工作进行系统的评价,并制定系统的建议从而提高企业的治理效率,完善企业的运用机制,实现企业目标。首先,现代内部审计与企业自身在其目标方面具有一致性。蔡春、赵莎在2006年针对现代风险导向审计理论提出了审计风险=经营风险×检查风险这一基本模型。这一模型中的经营风险指的是企业在目标实现过程中一些影响事件发生的可能性,而其中的检查风险在一定意义上代表了审计过程发生中可能出现的一些不恰当的审计意见导致的风险,基于此点考虑,企业目标实现存在的风险同企业内部审计目标实现的风险两者之间存在关联性,两者的目标具有一致性。其次,就审计对象而言,现代意义上的内部审计具有更为广泛的审计面,其中包括了关于企业风险管理框架的审计。内部审计是对企业风险管理工作的二次管理,是对企业风险水平的评估确定。在进行企业内部审计工作时不但要针对企业的监督机制、运营机制进行客观的风险性评估,还要针对评估过程中存在的问题提出针对性的建议,从而帮助企业降低目标实现风险,帮助企业更好地实现其企业目标。 因此,企业在进行现代内部审计过程中应当要加强风险意识,将企业内部审计的注意力放在企业运营过程中高风险性的领域与环节上,这样才能够较好地以风险为导向,帮助企业完善风险管理体系,降低企业内部审计的风险,帮助企业更好地实现企业所制定的发展目标。 三、β系数风险评价模型构建 (一)β系数风险评价模型的构建思路 《国际内部审计标准》中对于审计计划有如下要求:内部审计必须要以风险为导向,并根据审计计划中的风险评估结果对确定项目审计的先后顺序。基于这点,本文以商业银行为审计对象,构建一个适用于商业银行内部审计的β系数审计单元风险评价模型。在运用β系数风险评价模型前,首先对于审计对象要按照需求进行单元划分,然后以资本资产定价模型为理论依据对划分的每一个单元单独运用β系数去计量其经营风险,从而为审计项目的立项顺序的确定提供一定的参考依据,对于β系数较小风险较小的审计单元采取优先立项的政策,对于β系数较大风险系数较大的审计单元采取滞后立项的政策。 通常情况下企业的经营目标往往就是指企业的预期收益,而企业的经营目标的实现情况在总体层面上则可以由总资产收益率体现。企业的总资产收益率实质上是企业各个业务单元资产收益率的加权结果,因此企业各个业务单元的收益率的波动的加权求和也就是企业的整体收益率波动。所以,在对企业进行内部审计,评估企业总体的运营风险时采用β系数风险评价模型对企业中的各个审计单元的收益波动情况相对于整体收益率波动程度进行评估,从而为企业内部审计立项顺序提供参考数据。

从企业资产的收益率和市场资产的收益率角度考虑,β系数的大小同两种收益率的强弱之间呈正相关,很大程度上,β系数的数值越大表明企业资产的收益率同市场资产的收益率两者之间存在的联动性越强。当β大于1时,这就表明该单项资产的风险收益率相较于市场组合的平均风险收益率要高,而且其风险也要高于市场资产的平均风险。反之,如果β系数小于1,这就表明该单项资产的风险收益率相较于市场组合的平均风险的收益率要低,与此同时其风险性也要低于市场资产的平均风险。 β系数的第二种计算公式表明β系数具有较好的线性特征,第二种计算公式表明β系数的计算是一个组合加权求和的过程,表明β系数对于实际单向投资过程中的风险评测工作具有较强的实用性。因此,对商业银行内部审计计划阶段本文主要采用了β系数这一风险计量指标作为项目风险评估的重要指标。 (二)风险导向内部审计理论分析 关于内部审计的阐释,国际内部审计协会这样认为:“内部审计是以改善组织运营机制,增加企业价值为目的的一种具有独立性以及客观性的咨询活动”。内部审计主要是通过引入一套规范化以及系统化的方法对企业的管理监督工作以及企业的风险应对工作进行系统的评价,并制定系统的建议从而提高企业的治理效率,完善企业的运用机制,实现企业目标。首先,现代内部审计与企业自身在其目标方面具有一致性。蔡春、赵莎在2006年针对现代风险导向审计理论提出了审计风险=经营风险×检查风险这一基本模型。这一模型中的经营风险指的是企业在目标实现过程中一些影响事件发生的可能性,而其中的检查风险在一定意义上代表了审计过程发生中可能出现的一些不恰当的审计意见导致的风险,基于此点考虑,企业目标实现存在的风险同企业内部审计目标实现的风险两者之间存在关联性,两者的目标具有一致性。其次,就审计对象而言,现代意义上的内部审计具有更为广泛的审计面,其中包括了关于企业风险管理框架的审计。内部审计是对企业风险管理工作的二次管理,是对企业风险水平的评估确定。在进行企业内部审计工作时不但要针对企业的监督机制、运营机制进行客观的风险性评估,还要针对评估过程中存在的问题提出针对性的建议,从而帮助企业降低目标实现风险,帮助企业更好地实现其企业目标。 因此,企业在进行现代内部审计过程中应当要加强风险意识,将企业内部审计的注意力放在企业运营过程中高风险性的领域与环节上,这样才能够较好地以风险为导向,帮助企业完善风险管理体系,降低企业内部审计的风险,帮助企业更好地实现企业所制定的发展目标。 三、β系数风险评价模型构建 (一)β系数风险评价模型的构建思路 《国际内部审计标准》中对于审计计划有如下要求:内部审计必须要以风险为导向,并根据审计计划中的风险评估结果对确定项目审计的先后顺序。基于这点,本文以商业银行为审计对象,构建一个适用于商业银行内部审计的β系数审计单元风险评价模型。在运用β系数风险评价模型前,首先对于审计对象要按照需求进行单元划分,然后以资本资产定价模型为理论依据对划分的每一个单元单独运用β系数去计量其经营风险,从而为审计项目的立项顺序的确定提供一定的参考依据,对于β系数较小风险较小的审计单元采取优先立项的政策,对于β系数较大风险系数较大的审计单元采取滞后立项的政策。 通常情况下企业的经营目标往往就是指企业的预期收益,而企业的经营目标的实现情况在总体层面上则可以由总资产收益率体现。企业的总资产收益率实质上是企业各个业务单元资产收益率的加权结果,因此企业各个业务单元的收益率的波动的加权求和也就是企业的整体收益率波动。所以,在对企业进行内部审计,评估企业总体的运营风险时采用β系数风险评价模型对企业中的各个审计单元的收益波动情况相对于整体收益率波动程度进行评估,从而为企业内部审计立项顺序提供参考数据。