一、研究背景及意义 改革开放以来,中国对外承包工程企业逐步进入国际市场,在取得成绩的同时也面临诸多项目风险。由于境外大型国际工程项目面临风险具有复杂性、多变性等特征,在进行项目财务风险控制过程中,完全依靠项目管理人员的职业经验是远远不够的,如何通过科学的决策方法优化风险控制手段变得至关重要。 财务风险控制一直是理论界和实务界研究的热点。汤谷良(2006)等通过对平衡计分卡、财务估值模型和报表平衡器等逻辑关系的研究分析,从企业战略管理的角度研究了增长、盈利、风险三维平衡的问题,提出了要控制企业现金流量这一财务风险,该论述成为近年来国内应用广泛的财务风险控制领域的理论基础。但是,目前鲜见结合大型工程项目进行财务风险控制优化的研究。 本文以大型国际工程项目为对象,以数学模型为工具,针对项目财务风险控制的优化问题进行了深入的研究和探索,希望对大型国际工程项目的财务风险控制优化提供有益的参考。在中国工程企业“走出去”战略大力实施的今天,本文的研究更具实际意义。 对于衡量大型国际工程项目财务风险控制水平的量化指标,可以从很多角度去考察。例如,项目净现金流的最大化、项目现金流量的平稳性、应收账款平均余额的最小化、项目收益的最大化等等。考虑到现金流是记录项目执行状况的重要量化指标,也是财务风险控制的最重要指标之一,本文研究的大型国际工程项目财务风险控制优化模型,是从追求项目净现金流的最大化以及现金流时间分布的平稳性出发,建立多目标的最优化模型。模型的优势在于,避免孤立地将风险与收益分割开来,而是在综合考虑了两者的关系下,寻求风险与收益的最优组合。 二、模型假设 大型国际工程项目的工期往往超过一年,为符合当地税法及劳务签证等要求,境内的工程企业须在项目所在国设立常驻机构来保证项目的顺利执行。这类常驻机构多以分公司或子公司的形式存在,并进行会计独立核算。考虑这一特点,同时为了便于研究,笔者把大型国际工程项目视为一个独立的会计核算主体。在不考虑所得税等因素的情况下,对于一个国际工程项目,项目净收益(即常驻机构的净利润)主要由项目的总收入扣除项目总成本以及期间费用再加上一些非经营性损益构成,即项目净收益=项目收入-项目成本-营业费用-管理费用-财务费用+营业外收支净额。 一般来说,一个大型国际工程项目历时较长,项目的收付款是在多个时点分别收入和支出的,这就构成了整个项目的现金流动。对于项目财务风险控制来说,考察整个项目的净现金流要比考察净收入更有意义。因此,本文建立的大型国际工程项目财务风险控制优化模型中,所有的量化指标都是从现金流量入手,用现金流量的分布来刻画和控制项目财务风险。

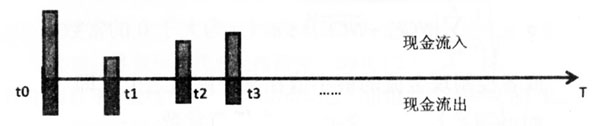

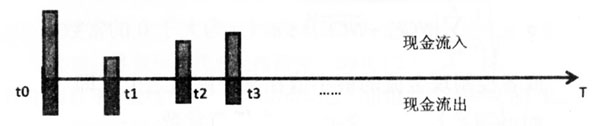

图 项目现金流量示意图

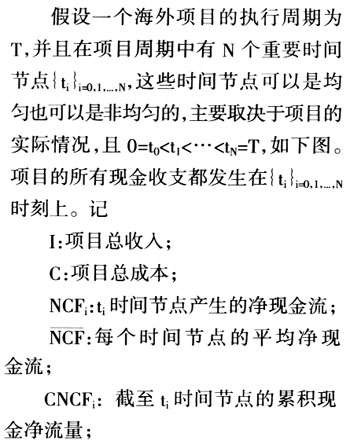

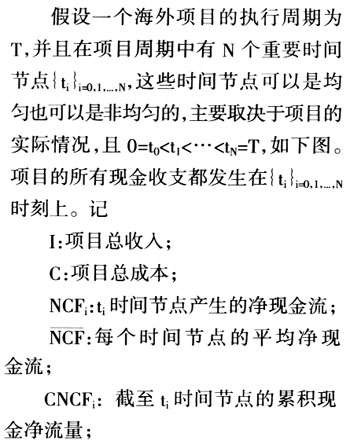

NCF:项目净现金流。 三、模型的建立 对于风险的刻画,可以从两个角度去考虑。第一种,可以考虑每个时间节点净现金流的平稳性,即某工程项目在时间维度上净现金流的分布情况,通常用方差(或波动性)来度量这种平稳程度。第二种,可以从风险的最大可容忍程度去考虑,即工程项目在具体的执行过程中能够承受的最恶劣的现金流状况。具体的刻画模型如下: 第一种:

对于项目收益的描述,一般以项目的净利润或项目净现金流来衡量项目的盈利,即以I-C或者NCF来衡量项目的盈利能力。本文中,我们是以现金流表现来刻画项目的财务风险,故这里同样用净现金流NCF来表示项目收益。 对于一个大型的国际工程项目,简单的追求收益最大或者风险最小都并不一定是最优的结果。控制风险会增加成本费用支出,对收益造成负面的影响,同样,追求高收益会带来风险的失控。只有将风险与收益综合起来考虑,在风险可控的条件下追求收益的最大化,才是一个较优的方案。如果方法运用适当,可以找到最佳的风险收益平衡点,那么就能得到项目的最佳实施方案。 以上过程,可以通过建立最优化控制模型得以实现。对于风险控制条件,我们可以控制净现金流波动的标准差在某个范围之内,即

这一模型的含义是在最差净现金流可控的条件下,追求风险收益的最佳匹配。 四、模型应用 基于以上建立的优化控制模型,项目管理者可以通过预期收益和现金流的预期分布对项目的风险作出大致评估,再根据模型的计算结果对项目收付款作出相应调整,以达到优化风险收益组合,控制项目财务风险的目标。

图 项目现金流量示意图

图 项目现金流量示意图  NCF:项目净现金流。 三、模型的建立 对于风险的刻画,可以从两个角度去考虑。第一种,可以考虑每个时间节点净现金流的平稳性,即某工程项目在时间维度上净现金流的分布情况,通常用方差(或波动性)来度量这种平稳程度。第二种,可以从风险的最大可容忍程度去考虑,即工程项目在具体的执行过程中能够承受的最恶劣的现金流状况。具体的刻画模型如下: 第一种:

NCF:项目净现金流。 三、模型的建立 对于风险的刻画,可以从两个角度去考虑。第一种,可以考虑每个时间节点净现金流的平稳性,即某工程项目在时间维度上净现金流的分布情况,通常用方差(或波动性)来度量这种平稳程度。第二种,可以从风险的最大可容忍程度去考虑,即工程项目在具体的执行过程中能够承受的最恶劣的现金流状况。具体的刻画模型如下: 第一种:  对于项目收益的描述,一般以项目的净利润或项目净现金流来衡量项目的盈利,即以I-C或者NCF来衡量项目的盈利能力。本文中,我们是以现金流表现来刻画项目的财务风险,故这里同样用净现金流NCF来表示项目收益。 对于一个大型的国际工程项目,简单的追求收益最大或者风险最小都并不一定是最优的结果。控制风险会增加成本费用支出,对收益造成负面的影响,同样,追求高收益会带来风险的失控。只有将风险与收益综合起来考虑,在风险可控的条件下追求收益的最大化,才是一个较优的方案。如果方法运用适当,可以找到最佳的风险收益平衡点,那么就能得到项目的最佳实施方案。 以上过程,可以通过建立最优化控制模型得以实现。对于风险控制条件,我们可以控制净现金流波动的标准差在某个范围之内,即

对于项目收益的描述,一般以项目的净利润或项目净现金流来衡量项目的盈利,即以I-C或者NCF来衡量项目的盈利能力。本文中,我们是以现金流表现来刻画项目的财务风险,故这里同样用净现金流NCF来表示项目收益。 对于一个大型的国际工程项目,简单的追求收益最大或者风险最小都并不一定是最优的结果。控制风险会增加成本费用支出,对收益造成负面的影响,同样,追求高收益会带来风险的失控。只有将风险与收益综合起来考虑,在风险可控的条件下追求收益的最大化,才是一个较优的方案。如果方法运用适当,可以找到最佳的风险收益平衡点,那么就能得到项目的最佳实施方案。 以上过程,可以通过建立最优化控制模型得以实现。对于风险控制条件,我们可以控制净现金流波动的标准差在某个范围之内,即  这一模型的含义是在最差净现金流可控的条件下,追求风险收益的最佳匹配。 四、模型应用 基于以上建立的优化控制模型,项目管理者可以通过预期收益和现金流的预期分布对项目的风险作出大致评估,再根据模型的计算结果对项目收付款作出相应调整,以达到优化风险收益组合,控制项目财务风险的目标。

这一模型的含义是在最差净现金流可控的条件下,追求风险收益的最佳匹配。 四、模型应用 基于以上建立的优化控制模型,项目管理者可以通过预期收益和现金流的预期分布对项目的风险作出大致评估,再根据模型的计算结果对项目收付款作出相应调整,以达到优化风险收益组合,控制项目财务风险的目标。