云南省图书馆机构用户,欢迎您!

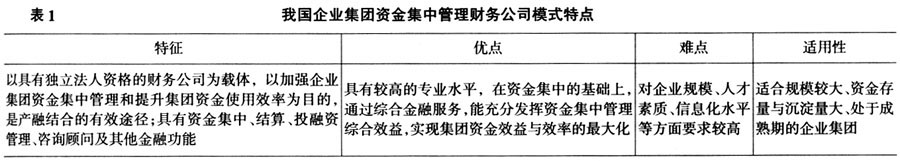

资金集中管理是我国企业集团增强竞争力,实现做大做强目标的必经之路,财务公司作为资金集中管理模式之一,已日益引起社会各界的广泛关注。本文构建了我国企业集团资金集中管理财务公司模式业务架构,论述了财务公司应以服务企业集团资金集中管理为基本宗旨,建设好“结算中心、资金池中心、票据池中心、投融资中心”,助推资金集中管理效益与效率不断提升。

(二)财务公司发展现状 在20多年的发展过程中,我国财务公司规模不断壮大,截至2012年末共有150多家企业集团设立了财务公司,遍布27个省、自治区、直辖市,涉及石油化工、电力、煤炭、机械制造等关系国计民生的主要行业。我国财务公司从无到有、从小到大,表明财务公司的效用逐渐得到了企业集团管理者的认可。同时,财务公司的发展壮大推动了企业集团资金集中管理水平逐步提升,起到了“积聚闲散资金,加快资金周转,释放资金潜在效益;拓宽融资渠道与增强议价能力,节约财务费用;降低资金风险,增强风险管控能力;提供综合金融服务,提升集团竞争能力”等积极作用,促进企业集团持续健康发展。虽然我国财务公司发展较快,但经营管理水平良莠不齐,使其在资金集中管理中发挥的实效差异较大,根本原因在于企业集团对财务公司功能定位与业务架构顶层设计的科学性与合理性存在差异。具体来说,一是有的企业集团简单效仿其他集团成立财务公司,认为财务公司成立后其资金管理水平与效益自然而然地就将大幅提升;或者将财务公司单纯定位于企业集团的利润中心,而未能正确认识设立财务公司的目的与准确把握其在资金集中管理中的定位,影响了财务公司效用的有效发挥。二是部分企业集团没有对财务公司的业务架构进行科学的顶层设计,或者设计了科学性也较差,未能理清财务公司与集团财务部在实施资金集中管理过程中各自的职责与管理重点,导致二者在分工方面出现重叠或者真空,财务公司的专业资金运营能力与集团财务部的指导作用不能有效结合,未能实现双轮驱动。此外有些企业集团财务部对资金业务管的过多过细,使财务公司形同虚设,甚至简单、频繁地凭着上下级的关系干预财务公司资金运营,影响了资金运作效益与效率。三是一些企业集团未能有效借助信息化手段使业务与信息技术有机融合,无法构建以财务公司为核心的统一、集成、高效的资金集中管理平台,资金信息流分散在不同的信息系统中,影响了资金顺畅高效运作与对资金流量、流向、存量的在线监控。综上所述,科学分析我国企业集团资金集中管理财务公司模式的定位,构建合理的资金集中管理业务架构,对于促进财务公司充分发挥综合效能,更好地为企业集团资金集中管理服务,提升集团资金效益与效率具有重要的意义。

(二)财务公司发展现状 在20多年的发展过程中,我国财务公司规模不断壮大,截至2012年末共有150多家企业集团设立了财务公司,遍布27个省、自治区、直辖市,涉及石油化工、电力、煤炭、机械制造等关系国计民生的主要行业。我国财务公司从无到有、从小到大,表明财务公司的效用逐渐得到了企业集团管理者的认可。同时,财务公司的发展壮大推动了企业集团资金集中管理水平逐步提升,起到了“积聚闲散资金,加快资金周转,释放资金潜在效益;拓宽融资渠道与增强议价能力,节约财务费用;降低资金风险,增强风险管控能力;提供综合金融服务,提升集团竞争能力”等积极作用,促进企业集团持续健康发展。虽然我国财务公司发展较快,但经营管理水平良莠不齐,使其在资金集中管理中发挥的实效差异较大,根本原因在于企业集团对财务公司功能定位与业务架构顶层设计的科学性与合理性存在差异。具体来说,一是有的企业集团简单效仿其他集团成立财务公司,认为财务公司成立后其资金管理水平与效益自然而然地就将大幅提升;或者将财务公司单纯定位于企业集团的利润中心,而未能正确认识设立财务公司的目的与准确把握其在资金集中管理中的定位,影响了财务公司效用的有效发挥。二是部分企业集团没有对财务公司的业务架构进行科学的顶层设计,或者设计了科学性也较差,未能理清财务公司与集团财务部在实施资金集中管理过程中各自的职责与管理重点,导致二者在分工方面出现重叠或者真空,财务公司的专业资金运营能力与集团财务部的指导作用不能有效结合,未能实现双轮驱动。此外有些企业集团财务部对资金业务管的过多过细,使财务公司形同虚设,甚至简单、频繁地凭着上下级的关系干预财务公司资金运营,影响了资金运作效益与效率。三是一些企业集团未能有效借助信息化手段使业务与信息技术有机融合,无法构建以财务公司为核心的统一、集成、高效的资金集中管理平台,资金信息流分散在不同的信息系统中,影响了资金顺畅高效运作与对资金流量、流向、存量的在线监控。综上所述,科学分析我国企业集团资金集中管理财务公司模式的定位,构建合理的资金集中管理业务架构,对于促进财务公司充分发挥综合效能,更好地为企业集团资金集中管理服务,提升集团资金效益与效率具有重要的意义。