云南省图书馆机构用户,欢迎您!

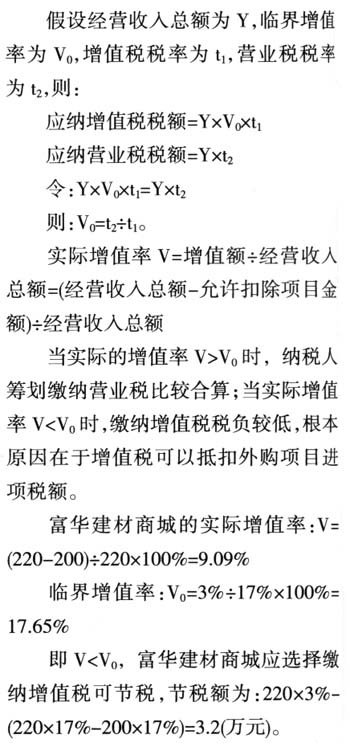

所以,北京富华建材商城应当设法使建材的销售额占到全部营业额的50%以上,缴纳增值税。 二、营销模式的改变 企业在产品销售过程中,会采取各种各样的促销手段。促销方式不同,产生的效果也会不同,由此负担的税负也不同,因此企业应根据产品销售策略、长远发展规划、资金实力等经营条件,遵循成本效益原则量入而出,根据国家相关税收政策,设计最佳纳税方案,达到节税的目的。 一些电信公司推出累计话费达到一定额度则免费赠送3G手机的营销活动。消费者在向一电信公司交纳了两年共4800元的电话费后,免费获得了一部3G手机。这种促销方式是否是最佳的呢? 从税收的角度来分析:(1)该公司收取的4800元的电话费要按照3%税率缴纳营业税,税额是144元。(2)该公司赠送给客户的手机按照税法应视同销售,也要交纳3%的营业税,假设市场上同种类型手机的销售价格是2000元,那么该电信公司还应负担60元的营业税(按照税法的规定,电信单位销售无线寻呼机、移动电话,并为客户提供电信服务的,缴纳营业税)。所以该营销方案的纳税总额为:144+60=204(元)。 如果把税收筹划融合在这个营销过程中,改变原来的赠送营销模式为捆绑营销模式,即买手机加两年的电话费共需花费4800元(实际营销模式类似为买手机送话费)。这种营销方式与前一种比较对消费者的吸引力几乎没有什么差别,因为消费者的支出是相同的,收益也是相同的。对企业的收入来讲也没什么大的变化,因为企业的成本是一样的,销售数量和销售额也不会因此而受到影响。但是企业税负却差别很大,在这种营销方式下,企业需交纳的税收就变成了按照4800元一次性交纳3%的营业税144元,原来的60元税款就可节省下来。如果企业一年的手机销售数量是10万部,那么一年就可省下600万元。这样大笔的收益不需要企业花费大量的操作,只需将营销活动与税收筹划有机地结合起来,或者说将税收筹划融合在营销过程之中。 实际上,还可以改变营销模式,进一步创新,即通过买手机送通话时间的营销模式来操作。由于通话时间是一种电信部门的技术服务量,有着较大的弹性,与商品有着极大的区别,赠送的通话时间不易观察到,这其中就有着更为广阔的筹划空间。 三、促销手段的税收筹划

所以,北京富华建材商城应当设法使建材的销售额占到全部营业额的50%以上,缴纳增值税。 二、营销模式的改变 企业在产品销售过程中,会采取各种各样的促销手段。促销方式不同,产生的效果也会不同,由此负担的税负也不同,因此企业应根据产品销售策略、长远发展规划、资金实力等经营条件,遵循成本效益原则量入而出,根据国家相关税收政策,设计最佳纳税方案,达到节税的目的。 一些电信公司推出累计话费达到一定额度则免费赠送3G手机的营销活动。消费者在向一电信公司交纳了两年共4800元的电话费后,免费获得了一部3G手机。这种促销方式是否是最佳的呢? 从税收的角度来分析:(1)该公司收取的4800元的电话费要按照3%税率缴纳营业税,税额是144元。(2)该公司赠送给客户的手机按照税法应视同销售,也要交纳3%的营业税,假设市场上同种类型手机的销售价格是2000元,那么该电信公司还应负担60元的营业税(按照税法的规定,电信单位销售无线寻呼机、移动电话,并为客户提供电信服务的,缴纳营业税)。所以该营销方案的纳税总额为:144+60=204(元)。 如果把税收筹划融合在这个营销过程中,改变原来的赠送营销模式为捆绑营销模式,即买手机加两年的电话费共需花费4800元(实际营销模式类似为买手机送话费)。这种营销方式与前一种比较对消费者的吸引力几乎没有什么差别,因为消费者的支出是相同的,收益也是相同的。对企业的收入来讲也没什么大的变化,因为企业的成本是一样的,销售数量和销售额也不会因此而受到影响。但是企业税负却差别很大,在这种营销方式下,企业需交纳的税收就变成了按照4800元一次性交纳3%的营业税144元,原来的60元税款就可节省下来。如果企业一年的手机销售数量是10万部,那么一年就可省下600万元。这样大笔的收益不需要企业花费大量的操作,只需将营销活动与税收筹划有机地结合起来,或者说将税收筹划融合在营销过程之中。 实际上,还可以改变营销模式,进一步创新,即通过买手机送通话时间的营销模式来操作。由于通话时间是一种电信部门的技术服务量,有着较大的弹性,与商品有着极大的区别,赠送的通话时间不易观察到,这其中就有着更为广阔的筹划空间。 三、促销手段的税收筹划