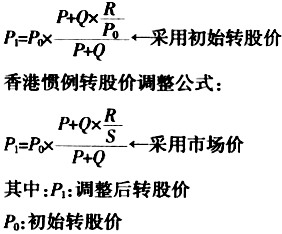

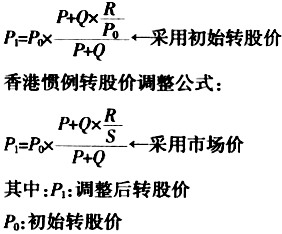

可转换债券是指持有者依据一定的转换条件可将债券转换成发行人普通股票的证券,具有债权和股权的双重特性。市场上发行的可转换债券主要是由普通债券及嵌入的一些期权(即嵌入衍生工具)构成,而这些期权通常包括持有人股票转换权、发行人转股价格向下调整权、发行人赎回权以及持有人回售权等,其中尤以股票转换权最为重要,其转换条款会对会计处理方式产生影响。 由于可转换债券条款及性质的复杂性,其会计处理和估值方法较之通常意义上的债券及股票都更具复杂性。 一、可转换债券的会计处理方式 根据国际财务报告准则相关规定,发行的可转换债券,根据其嵌入转股权性质的不同,分拆方法及确认和计量方法亦不同。将可转换债券分拆确认为“负债+负债”、还是“负债+权益”,取决于可转换债券条款所反映的性质。而判断其性质,则要依据《国际会计准则第32号——金融工具:列报》及《国际会计准则第39号——金融工具:确认和计量》(以下简称“IAS32”、“IAS39”)相关规定。 (一)转股权符合确认为权益工具条件下的会计处理 若转股权符合IAS32确认为权益工具的条件,则转股权单独确认,而债券与嵌入的其他衍生工具则根据IAS39号进行初始确认和后续计量,即,按照“负债+权益”方式分拆并计量。 IAS 32对于权益工具的认定是有严格限制的,只有可转换债券转换股份的数量固定,转股权才可以确认为权益工具。 根据IAS39,“嵌在主债务合同中的看涨看跌期权不与主合同紧密相关,除非在每一行权日,该期权的行权价大致等于主债务工具的摊余成本的账面价值”,通常,可转换债券赎回权行权价是按照“债券面值+当期应计利息”确定,因此赎回权可视作与主合同紧密相关从而将“债券+赎回权”作为负债整体计量。而转股权则根据IAS39“归类为权益的嵌入衍生工具应与归类为资产或负债的嵌入衍生工具分开核算”需要单独确认。 金融负债的公允价值变动,需根据其分类按准则要求进行处理,如分类为以公允价值计量且其变动计入损益,则其公允价值变动应计入损益,如分类为其他负债,则以摊余成本计量,其公允价值变动不在财务报表中确认,但需披露,实务中一般将该金融负债分类为其他负债,以避免公允价值计量所引起的不确定性。 (二)转股权不符合确认为权益工具条件下的会计处理 若转股权不符合IAS32确认为权益工具的条件,则债券与嵌入衍生(赎回权、转股权)均应根据IAS39进行初始确认和后续处理,即按照“负债+负债”方式进行分拆及计量。 根据IAS39,“嵌在可转换债务工具中的权益转换特征不与主债务工具密切相关”,故转股权要与债券分拆,而根据IAS39,“一项金融工具中的多项嵌入衍生工具通常应视同为一项混合嵌入衍生工具处理”,故可以将转股权与赎回权合并确认,而将债券确认为金融负债。其中,分拆出嵌入衍生工具的公允价值变动,应计入损益;金融负债需根据其分类按准则要求进行处理,具体如上所述。 综合上述分析,可转换债券分拆确认的关键在于股票转换权的认定。如内嵌的股票转换权可以认定为权益工具,则可转换债券分拆为“负债+权益”;如内嵌的股票转换权被认定为衍生工具,则可转换债券分拆为“负债+负债”。但是,IAS32对于权益工具的认定是有严格限制的,并规定,若债券募集说明书中有类似“可转换债券可以以现金方式结算”或“可转换债券转换股份的数量不确定”等条款,则通常,可转换债券内嵌的股票转换权不能认定为权益工具。 二、决定可转换债券分拆确认的关键 一般,可转换债券发行条款中都会规定当发行新股或配股时转股价格的调整公式,该公式决定了可转换债券转换股份是否“固定”,从而决定了转股权是否可确认为权益工具。 中国内地市场与香港市场发行可转债的条款有一定差异,主要体现在遇增发、配股和派发现金股利情况下转股价格的调整上。以增发、配股情况下转股价格的调整公式为例: 中国内地惯例转股价调整公式:

P:配股或增发前已发行股数 Q:配股或增发股数 R:增发新股价或配股价 S:配股或增发前股票市价 在上述中国内地可转债发行条款下,是将可转债中嵌入的转股权作为衍生金融负债确认和计量,还是作为权益确认和计量,业界有两种不同的观点。 观点一:将可转债中嵌入的转股权作为衍生金融负债确认和计量,以公允价值列入资产负债表,公允价值的变动计入损益。理由如下: 根据IAS32第16条,将一项衍生工具确认为权益,必须满足的条件是:该衍生金融工具将通过发行以固定数额的现金或其他金融资产换取固定数量的自身权益工具的方式对其进行结算。持这种观点的人认为,若可转债金额或转股数其中一个发生变化时,仍能使可转债持有人与股东享有相同的经济权利,则转股权应确认为权益。香港惯例采用的转股价格调整公式具有完全反摊薄效果,能够保证可转债投资人享受与普通股投资人等同的权益,并承担与普通股投资人等同的风险,满足IAS32号权益工具确认的内在精神。而中国内地新股及配股情况下可转换债券转股价格调整公式与国际市场不相同,导致可转换债券转换股份的数量不固定,达不到完全反摊薄的效果,不满足国际会计准则对权益的确认要求,因此,根据国内条款,转股权不能确认为权益工具,应确认为衍生金融负债,并在以后期间以公允价值计量,公允价值的变动计入损益。

P:配股或增发前已发行股数 Q:配股或增发股数 R:增发新股价或配股价 S:配股或增发前股票市价 在上述中国内地可转债发行条款下,是将可转债中嵌入的转股权作为衍生金融负债确认和计量,还是作为权益确认和计量,业界有两种不同的观点。 观点一:将可转债中嵌入的转股权作为衍生金融负债确认和计量,以公允价值列入资产负债表,公允价值的变动计入损益。理由如下: 根据IAS32第16条,将一项衍生工具确认为权益,必须满足的条件是:该衍生金融工具将通过发行以固定数额的现金或其他金融资产换取固定数量的自身权益工具的方式对其进行结算。持这种观点的人认为,若可转债金额或转股数其中一个发生变化时,仍能使可转债持有人与股东享有相同的经济权利,则转股权应确认为权益。香港惯例采用的转股价格调整公式具有完全反摊薄效果,能够保证可转债投资人享受与普通股投资人等同的权益,并承担与普通股投资人等同的风险,满足IAS32号权益工具确认的内在精神。而中国内地新股及配股情况下可转换债券转股价格调整公式与国际市场不相同,导致可转换债券转换股份的数量不固定,达不到完全反摊薄的效果,不满足国际会计准则对权益的确认要求,因此,根据国内条款,转股权不能确认为权益工具,应确认为衍生金融负债,并在以后期间以公允价值计量,公允价值的变动计入损益。

P:配股或增发前已发行股数 Q:配股或增发股数 R:增发新股价或配股价 S:配股或增发前股票市价 在上述中国内地可转债发行条款下,是将可转债中嵌入的转股权作为衍生金融负债确认和计量,还是作为权益确认和计量,业界有两种不同的观点。 观点一:将可转债中嵌入的转股权作为衍生金融负债确认和计量,以公允价值列入资产负债表,公允价值的变动计入损益。理由如下: 根据IAS32第16条,将一项衍生工具确认为权益,必须满足的条件是:该衍生金融工具将通过发行以固定数额的现金或其他金融资产换取固定数量的自身权益工具的方式对其进行结算。持这种观点的人认为,若可转债金额或转股数其中一个发生变化时,仍能使可转债持有人与股东享有相同的经济权利,则转股权应确认为权益。香港惯例采用的转股价格调整公式具有完全反摊薄效果,能够保证可转债投资人享受与普通股投资人等同的权益,并承担与普通股投资人等同的风险,满足IAS32号权益工具确认的内在精神。而中国内地新股及配股情况下可转换债券转股价格调整公式与国际市场不相同,导致可转换债券转换股份的数量不固定,达不到完全反摊薄的效果,不满足国际会计准则对权益的确认要求,因此,根据国内条款,转股权不能确认为权益工具,应确认为衍生金融负债,并在以后期间以公允价值计量,公允价值的变动计入损益。