云南省图书馆机构用户,欢迎您!

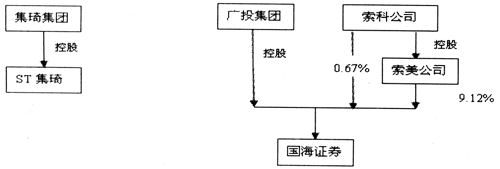

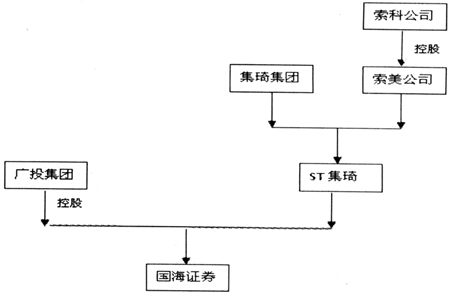

图示一:重组背景示意图 2.控股 集琦集团将其所持ST集琦41.34%的股权计8889.7988万股,作价1.8亿元全部转让给索美公司。索美公司通过该交易步骤获得了ST集琦的控股权(见图示二)。

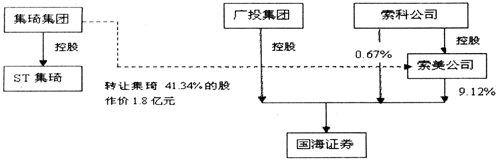

图示一:重组背景示意图 2.控股 集琦集团将其所持ST集琦41.34%的股权计8889.7988万股,作价1.8亿元全部转让给索美公司。索美公司通过该交易步骤获得了ST集琦的控股权(见图示二)。  图示二:转让股权示意图 股权转让后的架构图(见图示三)。

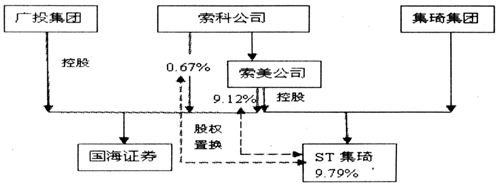

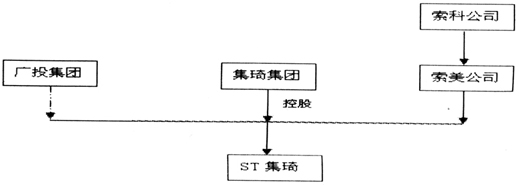

图示二:转让股权示意图 股权转让后的架构图(见图示三)。  图示三:股权转让后的架构图 3.净壳 ST集琦以公司全部资产和负债(评估值330934179.99元)与索美公司及索科公司所持国海证券9.79%的股权(评估值202589585.06元)置换,差额128344594.93元由索美公司以现金补足。通过该交易步骤,ST集琦实现了净壳(见图示四)。

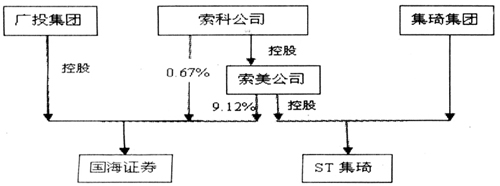

图示三:股权转让后的架构图 3.净壳 ST集琦以公司全部资产和负债(评估值330934179.99元)与索美公司及索科公司所持国海证券9.79%的股权(评估值202589585.06元)置换,差额128344594.93元由索美公司以现金补足。通过该交易步骤,ST集琦实现了净壳(见图示四)。  图示四:股权转换示意图 股权置换后的架构图(见图示五)。

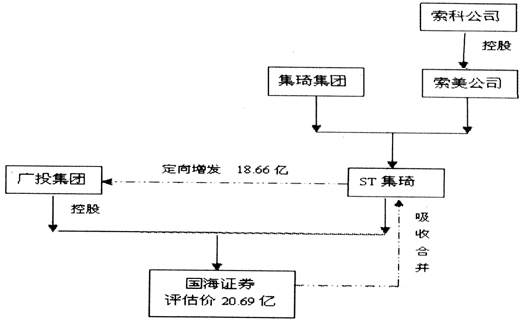

图示四:股权转换示意图 股权置换后的架构图(见图示五)。  图示五:股权置换后的架构图 4.入壳 ST集琦以资产置换索美公司及索科公司所持国海证券股权的同时,以新增股份方式吸收合并国海证券,新增股份501723229股,价格确定为3.72元/股,国海证券全部股权的评估价格为20.69亿元,此次吸收合并股权评估价格约为18.66亿元。该交易步骤完成后,国海证券注销,其成功被注入ST集琦,实现借壳上市(见图示六)。

图示五:股权置换后的架构图 4.入壳 ST集琦以资产置换索美公司及索科公司所持国海证券股权的同时,以新增股份方式吸收合并国海证券,新增股份501723229股,价格确定为3.72元/股,国海证券全部股权的评估价格为20.69亿元,此次吸收合并股权评估价格约为18.66亿元。该交易步骤完成后,国海证券注销,其成功被注入ST集琦,实现借壳上市(见图示六)。  图示六:增发股份吸收合并示意图 增发股份吸收合并后的架构图(见图示七)。

图示六:增发股份吸收合并示意图 增发股份吸收合并后的架构图(见图示七)。  图示七:增发股份吸收合并后的架构图 借壳上市企业重组涉税问题再辨析 1.关于股权置换中的土地增值税 文章作者认为,根据现有税法规定,ST集琦资产转让中涉及的房屋和土地需要对其增值额缴纳土地增值税。 诚然,1993年12月13日国务院发布的《土地增值税暂行条例》中确实没有明文规定股权置换中涉及的不动产转让过户免征或不征收土地增值税,但据此判定对股权置换中涉及的土地房产过户须缴土地增值税颇显法律依据不足。对法规中没有明确规定是否征税的事项的处理,一是要研究其立法精神,二是要完善相关法律法规,作出明确的规定。 1993年前后,我国房地产开发和房地产市场的发展非常迅速,出现了较为严重的房地产开发过热,炒买炒卖房地产的投机行为,导致房地产价格上涨过猛,投入开发的资金规模过大,土地资源浪费严重,国家收回土地增值收益较少,对国民经济发展造成了不良影响。为了抑制土地炒买炒卖,保障国家土地权益,规范国家参与土地增值收益的分配方式,增加财政收入,国务院决定自1994年1月1日起在全国开征土地增值税。

图示七:增发股份吸收合并后的架构图 借壳上市企业重组涉税问题再辨析 1.关于股权置换中的土地增值税 文章作者认为,根据现有税法规定,ST集琦资产转让中涉及的房屋和土地需要对其增值额缴纳土地增值税。 诚然,1993年12月13日国务院发布的《土地增值税暂行条例》中确实没有明文规定股权置换中涉及的不动产转让过户免征或不征收土地增值税,但据此判定对股权置换中涉及的土地房产过户须缴土地增值税颇显法律依据不足。对法规中没有明确规定是否征税的事项的处理,一是要研究其立法精神,二是要完善相关法律法规,作出明确的规定。 1993年前后,我国房地产开发和房地产市场的发展非常迅速,出现了较为严重的房地产开发过热,炒买炒卖房地产的投机行为,导致房地产价格上涨过猛,投入开发的资金规模过大,土地资源浪费严重,国家收回土地增值收益较少,对国民经济发展造成了不良影响。为了抑制土地炒买炒卖,保障国家土地权益,规范国家参与土地增值收益的分配方式,增加财政收入,国务院决定自1994年1月1日起在全国开征土地增值税。