云南省图书馆机构用户,欢迎您!

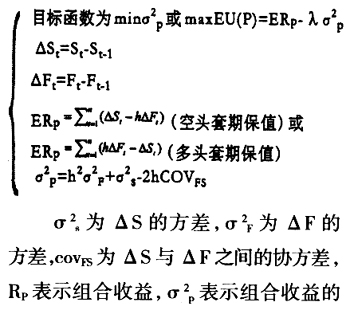

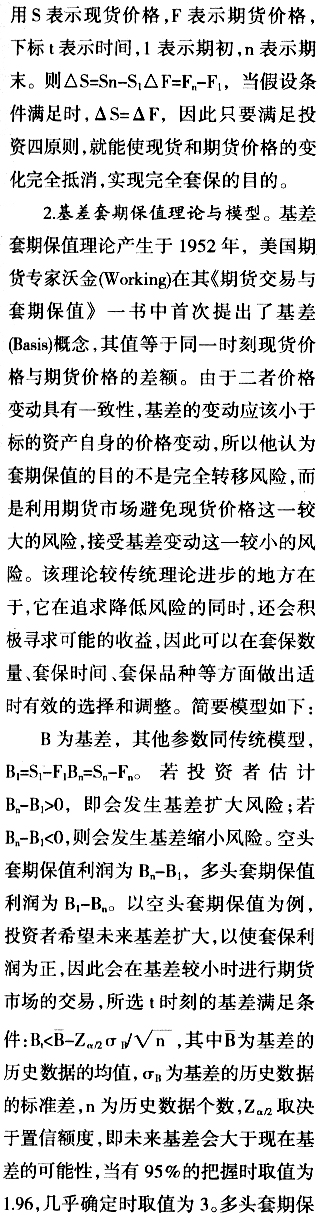

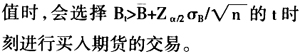

3.组合套期保值理论与模型。根据马可维茨(Markowitz)提出的投资组合理论,将需套保的现货与待确认投资比例的期货看做一个组合,通过使该投资组合的风险和收益满足一定条件,可求得最佳套期保值比例(即持有期货合约的头寸大小与风险暴露资产大小之间的比率,俗称套头比)。西方学者先后提出了组合风险最小套期保值理论,综合考虑风险和收益的组合效用函数最大化的均值—方差套期保值理论,基于效用函数具有主观性而产生的组合夏普指数(Sharpe Ratio)最大化的风险报酬套期保值理论,认为由于市场状况是随时间发生变化的,因此套头比应及时调整的动态套期保值理论等。以前两个理论为例,简要模型如下:

3.组合套期保值理论与模型。根据马可维茨(Markowitz)提出的投资组合理论,将需套保的现货与待确认投资比例的期货看做一个组合,通过使该投资组合的风险和收益满足一定条件,可求得最佳套期保值比例(即持有期货合约的头寸大小与风险暴露资产大小之间的比率,俗称套头比)。西方学者先后提出了组合风险最小套期保值理论,综合考虑风险和收益的组合效用函数最大化的均值—方差套期保值理论,基于效用函数具有主观性而产生的组合夏普指数(Sharpe Ratio)最大化的风险报酬套期保值理论,认为由于市场状况是随时间发生变化的,因此套头比应及时调整的动态套期保值理论等。以前两个理论为例,简要模型如下: