云南省图书馆机构用户,欢迎您!

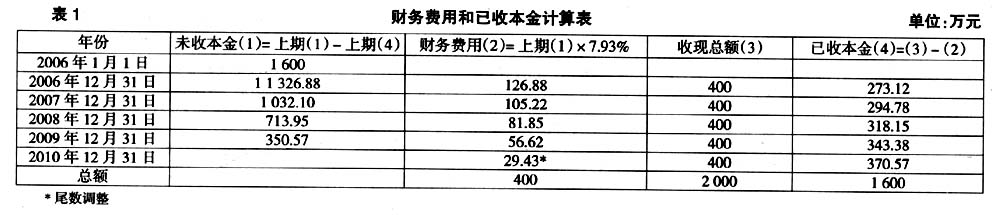

本题略去2006年年初销售收入确认和各年末分期收回账款与摊销未实现融资收益的会计分录。长期应收款2006年年初账面余额2 000万元,未实现融资收益2006年年初账面余额400万元,2006年年初长期应收款本金(账面价值)为1 600万元,未实现融资收益的摊销参看各年末财务费用和已收本金计算表(见表1)。 各年末所得税会计处理如下: (1)2006年12月31日,长期应收款账面价值为1 326.88万元(2 000-400-273.12);按税法规定分期确定的应税收入400万元已全部收回,其计税基础为0,产生应纳税暂时性差异1 326.88万元,确认递延所得税负债331.72万元(1 326.88×25%)。该大型设备(存货)年初出售时已经一次性结转成本和库存商品,期末账面价值为0;其计税基础为1 248万元(1 560-1 560÷5),依照税法规定分期确认收入、分期结转成本,由此产生了可抵扣暂时性差异1 248万元,递延所得税资产312万元(1 248×25%)。 当期应交所得税=(1 000-1 326.88+1 248)×25%=230.28(万元)。 递延所得税=(331.72-0)-(312-0)=19.72(万元)。 当期所得税费用=当期应交所得税+递延所得税=230.28+19.72=250(万元)。 会计分录如下: 借:递延所得税资产 312 所得税费用 250 贷:应交税费——应交所得税 230.28 递延所得税负债 331.72 (2)2007年12月31日,长期应收款账面价值为1 032.1万元(2 000-800-167.9),计税基础为0,产生应纳税暂时性差异1 032.1万元,期末递延所得税负债258.025万元,应转回73.695万元(331.72-258.025)。该大型设备(存货)期末账面价值为0,计税基础为936万元,可抵扣暂时性差异为936万元,期末递延所得税资产234万元,应转回78万元(312-234)。 当期应交所得税=(1 000+294.78-312)×25%=245.695(万元)。 递延所得税=(258.025-331.72)-(234-312)=4.305(万元)。 当期所得税费用=245.695+4.305=250(万元)。 借:递延所得税负债 73.695 所得税费用 250 贷:应交税费——应交所得税 245.695 递延所得税资产 78 (3)2008年12月31日,长期应收款账面价值为713.95万元(2 000-1 200-86.05),计税基础为0,应纳税暂时性差异713.95万元,期末递延所得税负债178.4875万元,应转回79.5375万元(258.025-178.4875)。该大型设备期末账面价值为0,期末计税基础为624万元(1 560-312×3),可抵扣暂时性差异为624万元,期末递延所得税资产156万元,应转回78万元(234-156)。

本题略去2006年年初销售收入确认和各年末分期收回账款与摊销未实现融资收益的会计分录。长期应收款2006年年初账面余额2 000万元,未实现融资收益2006年年初账面余额400万元,2006年年初长期应收款本金(账面价值)为1 600万元,未实现融资收益的摊销参看各年末财务费用和已收本金计算表(见表1)。 各年末所得税会计处理如下: (1)2006年12月31日,长期应收款账面价值为1 326.88万元(2 000-400-273.12);按税法规定分期确定的应税收入400万元已全部收回,其计税基础为0,产生应纳税暂时性差异1 326.88万元,确认递延所得税负债331.72万元(1 326.88×25%)。该大型设备(存货)年初出售时已经一次性结转成本和库存商品,期末账面价值为0;其计税基础为1 248万元(1 560-1 560÷5),依照税法规定分期确认收入、分期结转成本,由此产生了可抵扣暂时性差异1 248万元,递延所得税资产312万元(1 248×25%)。 当期应交所得税=(1 000-1 326.88+1 248)×25%=230.28(万元)。 递延所得税=(331.72-0)-(312-0)=19.72(万元)。 当期所得税费用=当期应交所得税+递延所得税=230.28+19.72=250(万元)。 会计分录如下: 借:递延所得税资产 312 所得税费用 250 贷:应交税费——应交所得税 230.28 递延所得税负债 331.72 (2)2007年12月31日,长期应收款账面价值为1 032.1万元(2 000-800-167.9),计税基础为0,产生应纳税暂时性差异1 032.1万元,期末递延所得税负债258.025万元,应转回73.695万元(331.72-258.025)。该大型设备(存货)期末账面价值为0,计税基础为936万元,可抵扣暂时性差异为936万元,期末递延所得税资产234万元,应转回78万元(312-234)。 当期应交所得税=(1 000+294.78-312)×25%=245.695(万元)。 递延所得税=(258.025-331.72)-(234-312)=4.305(万元)。 当期所得税费用=245.695+4.305=250(万元)。 借:递延所得税负债 73.695 所得税费用 250 贷:应交税费——应交所得税 245.695 递延所得税资产 78 (3)2008年12月31日,长期应收款账面价值为713.95万元(2 000-1 200-86.05),计税基础为0,应纳税暂时性差异713.95万元,期末递延所得税负债178.4875万元,应转回79.5375万元(258.025-178.4875)。该大型设备期末账面价值为0,期末计税基础为624万元(1 560-312×3),可抵扣暂时性差异为624万元,期末递延所得税资产156万元,应转回78万元(234-156)。