云南省图书馆机构用户,欢迎您!

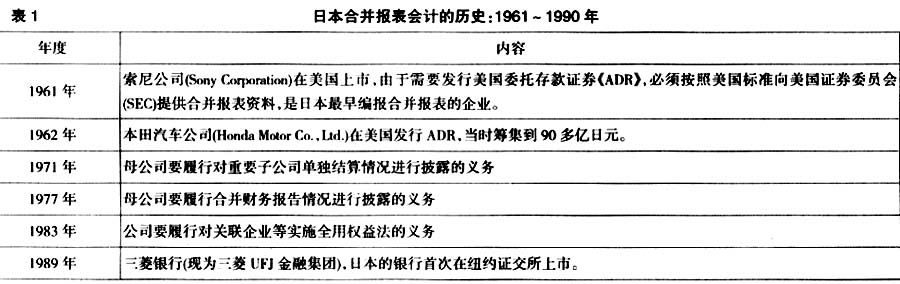

但高额的贸易顺差使日美经济摩擦日益向纵深发展,在逼迫日元升值的同时,两国的经济谈判已触及两国经济结构的深层问题。1990年7月日美会谈后发表的日美结构问题调整协议(日美协议)最终报告,标志着日美经济关系进入了一个新的发展阶段,同时,日本无奈迎合了美方要求,在日本建立以合并财务报表为中心(基础)的财务信息披露制度,随后,1991年把合并财务报表作为“有价证券报告”的主体内容(主表)。至此,合并财务会计报表正式进入日本本土企业(此后的历程参见表2)。

但高额的贸易顺差使日美经济摩擦日益向纵深发展,在逼迫日元升值的同时,两国的经济谈判已触及两国经济结构的深层问题。1990年7月日美会谈后发表的日美结构问题调整协议(日美协议)最终报告,标志着日美经济关系进入了一个新的发展阶段,同时,日本无奈迎合了美方要求,在日本建立以合并财务报表为中心(基础)的财务信息披露制度,随后,1991年把合并财务报表作为“有价证券报告”的主体内容(主表)。至此,合并财务会计报表正式进入日本本土企业(此后的历程参见表2)。  二、对合并财务报表的认识 然而,在日本实施的是三元会计管理制度,即金融厅的《证券交易法》、财务省的《商法》(包含《会社法(公司法)》),以及法务省的《法人税法》。此“有价证券报告”从属于《证券交易法》,只能约束上市公司,非上市企业要遵从《商法》,而在当时诸多家企业中,上市的只有为数不多的几百家,所以,合并财务会计报表其应用的范围和影响还是很有限的。 日本上市公司经过一段时间的合并报表的实践,其企业自身和业界逐步认识到合并财务会计报表的好处(具体认识见表3),还有一个动力是金融业生存的需要。山一证券、北海道拓殖银行等大金融企业相继倒闭,金融业在国内失去铁饭碗席位,也失去国际信誉。一些欧美银行决定只与东京三菱银行和日本银行交易,使日本一些出口企业不得不把交易从日本的银行转移到外国银行,让国民大失所望。山一证券失败的原因之一,可以说它提供的财务报表不是国际通行的合并财务会计为基础的报表,只有日本国内会计界人士才可以解释,其他国家的看不懂。为此,日本才真正下决心进行以个别报表向合并报表变革为核心的会计上的一系列改革,包括合并财务报告、金融商品会计、雇员福利计划会计、现金流量表、所得税会计、研究开发及互联网会计、企业并购会计、资产减值会计等。实行和酝酿实行的会计改革,按日本的说法叫会计大冲击(Bigbang)。它是根据1996年日本企业会计审议会《关于修订合并财务会计报表制度的意见》②,日本政府和企业以“构造以合并财务会计报表为中心的、毫不逊色于国际水准的财务信息披露制度,并且确立面向21世纪的、有活力且有秩序的证券市场而作出贡献!”为主旨思想进行的实践活动。

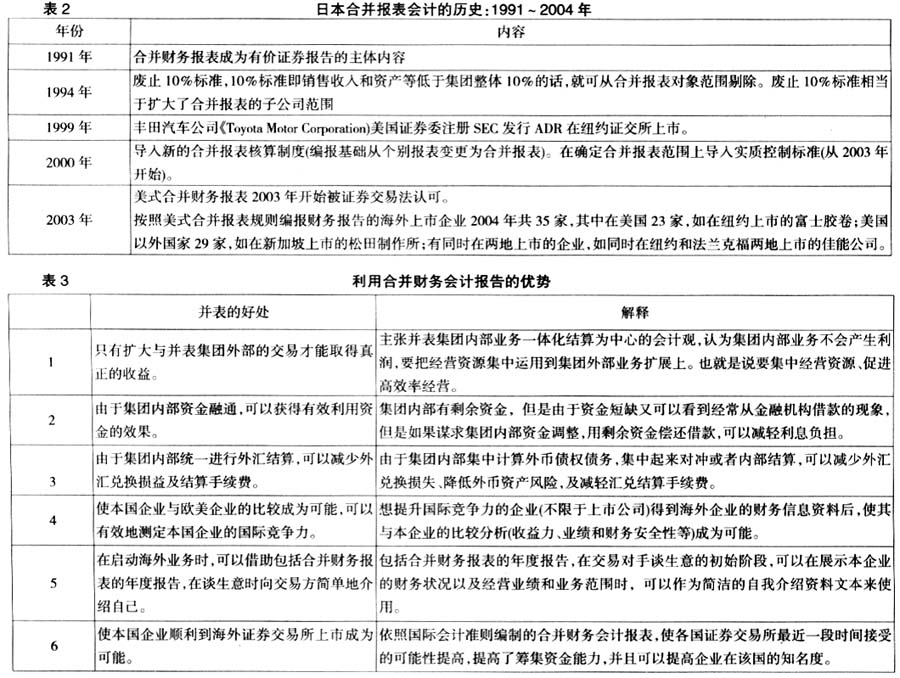

二、对合并财务报表的认识 然而,在日本实施的是三元会计管理制度,即金融厅的《证券交易法》、财务省的《商法》(包含《会社法(公司法)》),以及法务省的《法人税法》。此“有价证券报告”从属于《证券交易法》,只能约束上市公司,非上市企业要遵从《商法》,而在当时诸多家企业中,上市的只有为数不多的几百家,所以,合并财务会计报表其应用的范围和影响还是很有限的。 日本上市公司经过一段时间的合并报表的实践,其企业自身和业界逐步认识到合并财务会计报表的好处(具体认识见表3),还有一个动力是金融业生存的需要。山一证券、北海道拓殖银行等大金融企业相继倒闭,金融业在国内失去铁饭碗席位,也失去国际信誉。一些欧美银行决定只与东京三菱银行和日本银行交易,使日本一些出口企业不得不把交易从日本的银行转移到外国银行,让国民大失所望。山一证券失败的原因之一,可以说它提供的财务报表不是国际通行的合并财务会计为基础的报表,只有日本国内会计界人士才可以解释,其他国家的看不懂。为此,日本才真正下决心进行以个别报表向合并报表变革为核心的会计上的一系列改革,包括合并财务报告、金融商品会计、雇员福利计划会计、现金流量表、所得税会计、研究开发及互联网会计、企业并购会计、资产减值会计等。实行和酝酿实行的会计改革,按日本的说法叫会计大冲击(Bigbang)。它是根据1996年日本企业会计审议会《关于修订合并财务会计报表制度的意见》②,日本政府和企业以“构造以合并财务会计报表为中心的、毫不逊色于国际水准的财务信息披露制度,并且确立面向21世纪的、有活力且有秩序的证券市场而作出贡献!”为主旨思想进行的实践活动。  历来,日本在会计上就规定凡是附属公司总资产值大于集团总产值10%以上的都要合并报告财务状况,这并不能真正反映日本公司实质的集团成分。日本企业集团其实叫企业系列,它不是靠法定控制权联结的,其成员有的来自材料或技术上的供应商,有的是经销代理关系,或提供贷款者。企业系列的成员一般很多,有的多达上千个企业。因此,一般日本的合并报表并不反映真正“集团”的财务内容。如日本东芝公司××年度母公司报表盈利1.3亿美元,但合并报表却亏损1300万美元。 据日本1949年的《垄断禁止法》纯控股公司被禁止,1997年日本政府对纯粹控股公司解禁(自由成立纯控股公司),NTT公司等纷纷成立或改组为纯控股公司,这也是企业编报合并财务报表的客观要求。 三、合并财务报表的制度化和广泛应用 对合并财务报表的认识是不断提高的,他们把考虑集团整体利益、有合并报表经营意识的经营理念褒义地称为“并表经营”。而实践中,真正把合并财务会计报表制度化和广泛利用,还是2005年3月的事情。2005年《商法》修订后,加入了与合并报表相关的条款(详见表4),如首次规定大企业应把合并报表纳入股东大会审定的范围,有把合并财务会计报表信息传递到股东的义务,这些具体要求象征着合并财务会计报表被实质性推行。也许受益于采用合并财务会计报表,2006年后一些企业在国际资本市场上活跃起来,成功地进行着筹资活动,如瑞穗金融集团(Mizuho)2006年在纽约成功上市。 2006年后主要是以合并财务会计报表为中心的会计准则和相关细则的实施阶段,突出地体现在先进的披露制度的完善方面。 由于日本在日欧会计战争中败北,即日本一直坚持与欧美不同的会计标准,美国和欧洲的会计业界都断定日本的会计准则与其他国家的存在重大差异,特别是在2005年4月,欧盟(EU)的证券制度委员会(CESR)正式宣布,对于在EU资本市场上市的日本企业,从2007年开始要求其追加结算信息披露(包括半年期中报告),也是迫于这种压力,今后的几年(至2013年),日本将加速实施包括合并财务会计报表在内的向国际会计准则的接轨改革。 我们可以看到,日本政府和企业在合并财务会计报表的启用和实施上,有教训也有经验。他们对合并财务会计报表的觉悟较晚,但觉悟后便一点点扎实做起,列出路线图和时间表。从较规范的上市公司开始实施,摸索一段时间后,认识到不使用合并财务会计报表影响竞争力,有了危机感,从被动到主动实施。而且相关法规陆续出台的同时,实施细则配套进行。我国的企业特别是拥有子公司的企业并不少,光国内1500多家上市公司中除了一些银行外绝大部分拥有子公司,肯定需要编报合并财务报表。在海外上市的公司截至2009年6月底达到784家,跨国企业或者国际水平企业(如达到世界500强的企业)也很多,这些企业按照不同的国际规则或多或少都在编报合并财务会计报表。但是,在合并财务会计报表问题上多为资本市场的要求所致,如果不要求就不编报,属于被动式的居多。这说明没有认识到合并财务会计报表对于跨国企业、跨国业务的重要性,没有认识到对企业间可比性和竞争力等深层次的影响。我国的企业尤其是企业集团,只有变被动为主动,借鉴其他国家的经验和教训,尽快采用合并财务会计报表和强化并表经营理念,才能让已经出台的合并报表相关规定付诸实施,使我国的企业集团和世界排名靠前的名牌企业名副其实。

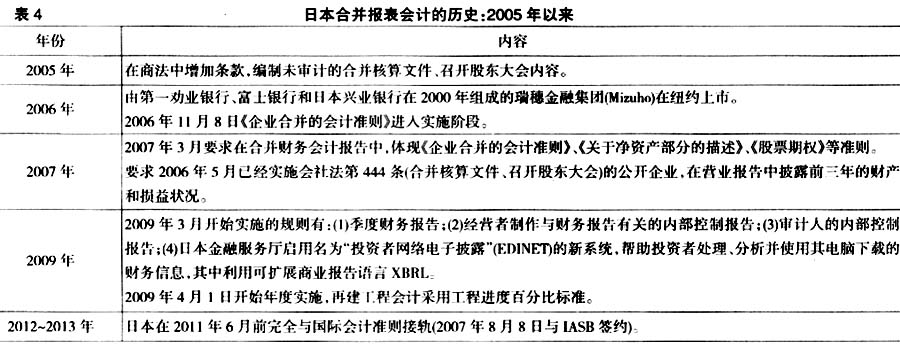

历来,日本在会计上就规定凡是附属公司总资产值大于集团总产值10%以上的都要合并报告财务状况,这并不能真正反映日本公司实质的集团成分。日本企业集团其实叫企业系列,它不是靠法定控制权联结的,其成员有的来自材料或技术上的供应商,有的是经销代理关系,或提供贷款者。企业系列的成员一般很多,有的多达上千个企业。因此,一般日本的合并报表并不反映真正“集团”的财务内容。如日本东芝公司××年度母公司报表盈利1.3亿美元,但合并报表却亏损1300万美元。 据日本1949年的《垄断禁止法》纯控股公司被禁止,1997年日本政府对纯粹控股公司解禁(自由成立纯控股公司),NTT公司等纷纷成立或改组为纯控股公司,这也是企业编报合并财务报表的客观要求。 三、合并财务报表的制度化和广泛应用 对合并财务报表的认识是不断提高的,他们把考虑集团整体利益、有合并报表经营意识的经营理念褒义地称为“并表经营”。而实践中,真正把合并财务会计报表制度化和广泛利用,还是2005年3月的事情。2005年《商法》修订后,加入了与合并报表相关的条款(详见表4),如首次规定大企业应把合并报表纳入股东大会审定的范围,有把合并财务会计报表信息传递到股东的义务,这些具体要求象征着合并财务会计报表被实质性推行。也许受益于采用合并财务会计报表,2006年后一些企业在国际资本市场上活跃起来,成功地进行着筹资活动,如瑞穗金融集团(Mizuho)2006年在纽约成功上市。 2006年后主要是以合并财务会计报表为中心的会计准则和相关细则的实施阶段,突出地体现在先进的披露制度的完善方面。 由于日本在日欧会计战争中败北,即日本一直坚持与欧美不同的会计标准,美国和欧洲的会计业界都断定日本的会计准则与其他国家的存在重大差异,特别是在2005年4月,欧盟(EU)的证券制度委员会(CESR)正式宣布,对于在EU资本市场上市的日本企业,从2007年开始要求其追加结算信息披露(包括半年期中报告),也是迫于这种压力,今后的几年(至2013年),日本将加速实施包括合并财务会计报表在内的向国际会计准则的接轨改革。 我们可以看到,日本政府和企业在合并财务会计报表的启用和实施上,有教训也有经验。他们对合并财务会计报表的觉悟较晚,但觉悟后便一点点扎实做起,列出路线图和时间表。从较规范的上市公司开始实施,摸索一段时间后,认识到不使用合并财务会计报表影响竞争力,有了危机感,从被动到主动实施。而且相关法规陆续出台的同时,实施细则配套进行。我国的企业特别是拥有子公司的企业并不少,光国内1500多家上市公司中除了一些银行外绝大部分拥有子公司,肯定需要编报合并财务报表。在海外上市的公司截至2009年6月底达到784家,跨国企业或者国际水平企业(如达到世界500强的企业)也很多,这些企业按照不同的国际规则或多或少都在编报合并财务会计报表。但是,在合并财务会计报表问题上多为资本市场的要求所致,如果不要求就不编报,属于被动式的居多。这说明没有认识到合并财务会计报表对于跨国企业、跨国业务的重要性,没有认识到对企业间可比性和竞争力等深层次的影响。我国的企业尤其是企业集团,只有变被动为主动,借鉴其他国家的经验和教训,尽快采用合并财务会计报表和强化并表经营理念,才能让已经出台的合并报表相关规定付诸实施,使我国的企业集团和世界排名靠前的名牌企业名副其实。