云南省图书馆机构用户,欢迎您!

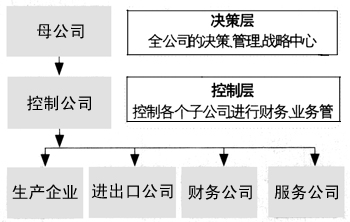

图1 利用贸易公司的运作机制 如图1所示。我们假设某件商品原先以100元的价格在母子公司之间交易。现在在岛国注册了一个贸易公司,母公司就可以50元的价格卖给岛国的贸易公司,贸易公司再以120元的价格卖给子公司。 显然,由于岛国贸易公司的介入,让处在高税率的母公司销货收入从100元下降为50元,从而减少了应税收益和纳税额;处在高税率的子公司的进口成本从100元提高120元,也减少应税收益和纳税额。母公司和子公司两头都省税。 需要说明的是:在这一“购销活动”中,母公司的产品并没有转运到岛国,而是仍然直接运往子公司的所在国;岛国贸易公司在账面上只是做出了“购买”和“售出”这些产品的记录。 在这个“拐了一个弯”的“交易”模式下,本来应该体现在母公司和子公司账面的利润,大都随着低进高出的转移价格,注入了岛国贸易公司的账户。根据岛国优惠的税收政策,这些利润只需缴纳很少的所得税,甚至完全不用缴纳所得税,就归贸易公司所有。 这个“交易”模式长此以往地运作,岛国的贸易公司会积累大量的利润(资金),这怎么处理呢?也有办法。一是贸易公司用积累的利润在岛国当地购置房地产,这可能会享受到少缴或免缴房产税的优惠;如果经营这些房产项目,还能享受低征或免征所得税的优惠;以后再出售这些房地产,还可能会减免资本利得税。二是在母公司的指示下,贸易公司将积累的资金以贷款或投资等方式,转移到母公司或其他子公司,这样也有可能享受到有关利息抵税或投资优惠之类的待遇。如何处置积累的利润,关键要看贸易公司所在的岛国有哪些税收优惠政策。 2.控股公司。控股公司是持有其他一个或多个公司大部分股票或股份的公司,主要是以控制为目的,而不是以投资为目的。 许多大型跨国公司的附属公司都不由母公司直接控制,而是由控股公司作为中间链条来控制,以便实现跨国公司整体税收负担的最小化。其组织结构如图2所示。

图1 利用贸易公司的运作机制 如图1所示。我们假设某件商品原先以100元的价格在母子公司之间交易。现在在岛国注册了一个贸易公司,母公司就可以50元的价格卖给岛国的贸易公司,贸易公司再以120元的价格卖给子公司。 显然,由于岛国贸易公司的介入,让处在高税率的母公司销货收入从100元下降为50元,从而减少了应税收益和纳税额;处在高税率的子公司的进口成本从100元提高120元,也减少应税收益和纳税额。母公司和子公司两头都省税。 需要说明的是:在这一“购销活动”中,母公司的产品并没有转运到岛国,而是仍然直接运往子公司的所在国;岛国贸易公司在账面上只是做出了“购买”和“售出”这些产品的记录。 在这个“拐了一个弯”的“交易”模式下,本来应该体现在母公司和子公司账面的利润,大都随着低进高出的转移价格,注入了岛国贸易公司的账户。根据岛国优惠的税收政策,这些利润只需缴纳很少的所得税,甚至完全不用缴纳所得税,就归贸易公司所有。 这个“交易”模式长此以往地运作,岛国的贸易公司会积累大量的利润(资金),这怎么处理呢?也有办法。一是贸易公司用积累的利润在岛国当地购置房地产,这可能会享受到少缴或免缴房产税的优惠;如果经营这些房产项目,还能享受低征或免征所得税的优惠;以后再出售这些房地产,还可能会减免资本利得税。二是在母公司的指示下,贸易公司将积累的资金以贷款或投资等方式,转移到母公司或其他子公司,这样也有可能享受到有关利息抵税或投资优惠之类的待遇。如何处置积累的利润,关键要看贸易公司所在的岛国有哪些税收优惠政策。 2.控股公司。控股公司是持有其他一个或多个公司大部分股票或股份的公司,主要是以控制为目的,而不是以投资为目的。 许多大型跨国公司的附属公司都不由母公司直接控制,而是由控股公司作为中间链条来控制,以便实现跨国公司整体税收负担的最小化。其组织结构如图2所示。  图2 跨国公司的组织结构 控股公司在减轻整体税负方面,能起到以下三方面的作用: (1)降低股息预提税。如果母公司的所在国,与子公司的东道国之间没有缔结税收协定,东道国就会对子公司汇回母公司的股息征收很高的预提税——比如30%。在这样的情况下,跨国公司就会在与子公司的东道国签订税收协定的某个国家,建立一个控股公司,来接受子公司的股息,再转汇给母公司,这就大大减轻了预提税的负担。

图2 跨国公司的组织结构 控股公司在减轻整体税负方面,能起到以下三方面的作用: (1)降低股息预提税。如果母公司的所在国,与子公司的东道国之间没有缔结税收协定,东道国就会对子公司汇回母公司的股息征收很高的预提税——比如30%。在这样的情况下,跨国公司就会在与子公司的东道国签订税收协定的某个国家,建立一个控股公司,来接受子公司的股息,再转汇给母公司,这就大大减轻了预提税的负担。