随着新的企业会计准则体系的发布实施,有些业务的会计处理发生了一些变化。如在《企业会计准则第14号——收入》(以下简称“收入准则”)中,对分期收款销售商品的业务核算就有如下规定:合同或协议价款的收取采用递延方式,实质上具有融资性质的,应当按照应收的合同或协议价款的公允价值确定销售商品收入金额。应收的合同或协议价款与其公允价值之间的差额,应当在合同或协议期间内采用实际利率法进行摊销,计入当期损益。但该类业务涉及增值税时,收入准则并未对其账务处理作出规定,仅在《企业会计准则——应用指南》附录(以下简称“指南”)中对“长期应收款”科目予以讲解时提出:“涉及增值税的,还应进行相应的处理”。此处的“相应”该如何理解,实务中又该如何操作没有进行具体阐述。与此同时作为购买方的债务人,随之也就会产生“长期应付款”债务。正如指南中对“长期应付款”科目予以讲解时所述:“长期应付款,是指企业除长期借款和应付债券以外的其他各种长期应付款项,包括应付融资租入固定资产的租赁费、以分期付款方式购入固定资产发生的应付款项等”,而具有融资性质的延期付款购买的资产,就应按购买价款的现值,借记“固定资产”科目,按应支付的价款总额贷记“长期应付款”科目,按其差额借记“未确认融资费用”。在这一科目的介绍中,甚至连上述“相应”两字提也未提。作为企业会计准则的讲解,不可能细致到对所有业务的所有可能性的处理,这是可以理解的。但问题是:实务中发生分期付款方式购入固定资产业务时,购销双方进行账务处理没有依据。 一、分期付款购入固定资产会计处理现状 对上述增值税的处理,下面通过实际举例分别予以具体分析。 [例]20×5年1月1日,乙公司采用分期付款方式向甲公司购入一套大型设备(为方便起见,假定不需安装),合同约定的购入价格为2000万元(含增值税),分5年于每年12月31日等额支付。在现购方式下,该大型设备的购买价为1600万元(含增值税)。 乙公司会计处理如下: 方法一:购买日支付增值税 2007年度注册会计师全国统一考试辅导教材《会计》中假定甲公司“发出商品时开出增值税专用发票,并于当天收到增值税。”这也就意味着乙公司在购入大型设备的当日,支付了增值税额,并收到增值税专用发票。问题是:乙公司支付的增值税额是2000÷1.17×17%=290.6万元呢?还是1600÷1.17×17%=232.48万元呢?由于是在对方销售时就支付,购买方肯定只愿也只需承担1600÷1.17×17%=232.48万元增值税额,则不含税价2000÷1.17=1709.4万元需在以后5年每年末等额支付。购买方乙公司的相关账务处理如下: (1)20×5年1月1日购入设备时: 借:固定资产 16000000 未确认融资费用 3418800 贷:长期应付款 17094000 银行存款 2324800 据:各年付款额的现值=现购方式下应付款项金额 有:232.48+(1709.4÷5)×(P/A,i,5)=1600 由插值法得出:i=7.93% 按实际利率7.93%编制分期付款融资费用摊销表,见表1。

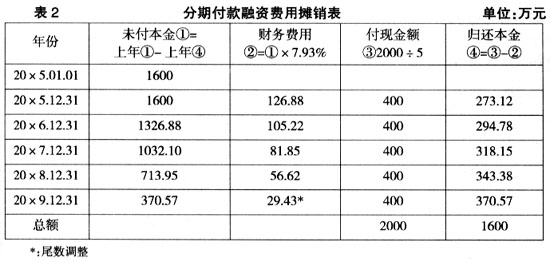

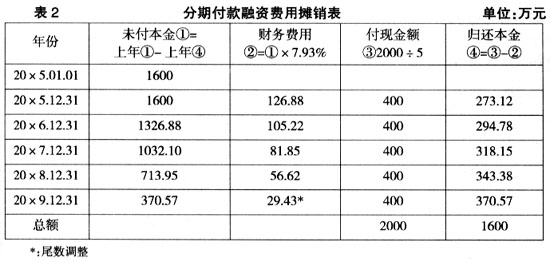

(2)20×5年12月31日支付款项时: 借:长期应付款 3418800 贷:银行存款 3418800 借:财务费用 1084400 贷:未确认融资费用 1084400 (3)20×6年、20×7年、20×8年、20×9年末账务处理同(2),只是分摊金额略有差异。 上述处理是假定甲公司在发出商品时开具增值税专用发票、并收到增值税额时所做。但在实务中行得通吗?一方面,乙公司既然是采用分期付款购买该设备,通常情况下就不会将增值税额预先支付;另一方面,就算是乙公司愿意先支付增值税额,其该承担的增值税按上述的方法是以现购方式下的购买价1600÷1.17万元为计税依据的。但作为销货方的甲公司,难道不可以向乙公司索取2000÷1.17×17%=290.6万元的增值税吗?毕竟协议约定乙公司的2000万元货款是分5年于每年末等额支付的。 方法二:在最后一笔款项支付时一并支付增值税 2007年全国会计专业技术资格考试辅导教材《中级会计实务》中假定甲公司“收取最后一笔货款时开出增值税专用发票”。如此,对乙公司而言只需在支付最后一笔货款时支付增值税额,同时取得增值税专用发票。因此乙公司在购入设备时,按约定就应承担2000万元的债务。 (1)20×5年1月1日购入设备时: 借:固定资产 16000000 未确认融资费用 4000000 贷:长期应付款 20000000 据:各年付款额的现值=现购方式下应付款项金额 有:(2000÷5)×(P/A,i,5)=1600 由插值法得出:i=7.93% 按实际利率7.93%编制分期付款融资费用摊销表,见表2。

(2)20×5年12月31日支付款项时: 借:长期应付款 3418800 贷:银行存款 3418800 借:财务费用 1084400 贷:未确认融资费用 1084400 (3)20×6年、20×7年、20×8年、20×9年末账务处理同(2),只是分摊金额略有差异。 上述处理是假定甲公司在发出商品时开具增值税专用发票、并收到增值税额时所做。但在实务中行得通吗?一方面,乙公司既然是采用分期付款购买该设备,通常情况下就不会将增值税额预先支付;另一方面,就算是乙公司愿意先支付增值税额,其该承担的增值税按上述的方法是以现购方式下的购买价1600÷1.17万元为计税依据的。但作为销货方的甲公司,难道不可以向乙公司索取2000÷1.17×17%=290.6万元的增值税吗?毕竟协议约定乙公司的2000万元货款是分5年于每年末等额支付的。 方法二:在最后一笔款项支付时一并支付增值税 2007年全国会计专业技术资格考试辅导教材《中级会计实务》中假定甲公司“收取最后一笔货款时开出增值税专用发票”。如此,对乙公司而言只需在支付最后一笔货款时支付增值税额,同时取得增值税专用发票。因此乙公司在购入设备时,按约定就应承担2000万元的债务。 (1)20×5年1月1日购入设备时: 借:固定资产 16000000 未确认融资费用 4000000 贷:长期应付款 20000000 据:各年付款额的现值=现购方式下应付款项金额 有:(2000÷5)×(P/A,i,5)=1600 由插值法得出:i=7.93% 按实际利率7.93%编制分期付款融资费用摊销表,见表2。

(2)20×5年12月31日支付款项时: 借:长期应付款 3418800 贷:银行存款 3418800 借:财务费用 1084400 贷:未确认融资费用 1084400 (3)20×6年、20×7年、20×8年、20×9年末账务处理同(2),只是分摊金额略有差异。 上述处理是假定甲公司在发出商品时开具增值税专用发票、并收到增值税额时所做。但在实务中行得通吗?一方面,乙公司既然是采用分期付款购买该设备,通常情况下就不会将增值税额预先支付;另一方面,就算是乙公司愿意先支付增值税额,其该承担的增值税按上述的方法是以现购方式下的购买价1600÷1.17万元为计税依据的。但作为销货方的甲公司,难道不可以向乙公司索取2000÷1.17×17%=290.6万元的增值税吗?毕竟协议约定乙公司的2000万元货款是分5年于每年末等额支付的。 方法二:在最后一笔款项支付时一并支付增值税 2007年全国会计专业技术资格考试辅导教材《中级会计实务》中假定甲公司“收取最后一笔货款时开出增值税专用发票”。如此,对乙公司而言只需在支付最后一笔货款时支付增值税额,同时取得增值税专用发票。因此乙公司在购入设备时,按约定就应承担2000万元的债务。 (1)20×5年1月1日购入设备时: 借:固定资产 16000000 未确认融资费用 4000000 贷:长期应付款 20000000 据:各年付款额的现值=现购方式下应付款项金额 有:(2000÷5)×(P/A,i,5)=1600 由插值法得出:i=7.93% 按实际利率7.93%编制分期付款融资费用摊销表,见表2。