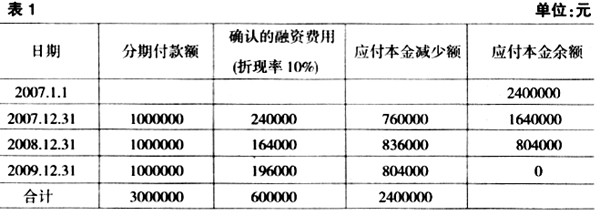

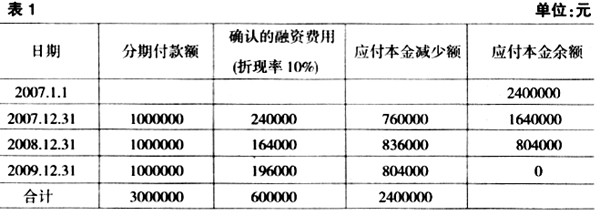

《企业会计准则第6号——无形资产》规定,无形资产指企业拥有或者控制的没有实物形态的可辨认非货币性资产,主要包括专利权、非专利技术、商标权、土地使用权、著作权、特许权等。企业所得税法第12条规定,无形资产指企业为生产产品、提供劳务、出租或者经营管理而持有的、没有实物形态的非货币性长期资产,包括专利权、商标权、著作权、土地使用权、非专利技术、商誉等。可知,商誉是否作为无形资产在新准则与税法上处理不同。 一、无形资产抵债会计处理与税法差异 以无形资产抵债,适用《企业会计准则第12号——债务重组》。新准则对债务重组规定,债务重组以公允价值为计价基础,债权人必须对债务人作出让步,债务人在债务重组中需将非现金资产以公允价值进行处置确定资产转让收益;再按公允价值抵债确认债务重组损益。 [例1]A公司与B公司达成债务重组协议,A公司将其拥有的一项专利技术(原价20万元,累计摊销5万元,公允价值17万元)偿还B公司的债务20万元。A公司账务处理如下: 借:应付账款200000 累计摊销50000 贷:无形资产200000 营业外收入——资产转让收益20000 营业外收入——债务重组收益30000 由于新准则采用了等同于税法上使用的公允价值,并将债务人债务重组收益计入营业外收入,因此在所得税方面不再产生财税差异,无需进行纳税调整。 二、无形资产非货币性资产交换会计处理与税法差异利用无形资产进行非货币性资产交换时,适用《企业会计准则第7号——非货币性资产交换》。该准则规定,非货币资产交换具有商业实质且公允价值能够可靠计量时,则企业换入资产应以换出资产的公允价值加上相关税费入账。换出资产公允价值与原账面价值差额确认为资产转让收益。非货币性资产交换不具有商业实质的则按账面价值入账,不确认转让损益。 [例2]A公司将其拥有的一项专利技术(原价20万元,累计摊销5万元,公允价值17万元),与B公司某设备(公允价值为17万元)交换,该交易具有商业实质。则A公司账务处理如下: 借:固定资产170000 累计摊销50000 贷:无形资产200000 营业外收入——非货币性资产交换收益20000 [例3]承例2,假如B公司的设备公允价值为16万元,A公司收到1万元的补价。其他条件不变。则A公司账务处理如下: 借:固定资产170000 累计摊销50000 银行存款10000 贷:无形资产200000 营业外收入——非货币性资产交换收益 30000 新准则采用了公允价值计量,产生了交易损益,与税法规定的处理一致,故不需进行纳税调整。 [例4]承例2,假设该交易不具有商业实质,其他条件不变。则A公司账务处理如下: 借:固定资产150000 累计摊销50000 贷:无形资产200000 由于该交易不具有商业实质,不能采用公允价值计量,换入资产价值只能以换出资产账面价值加上相关费用入账,不产生交换损益。而税法规定将该类业务分解为两步:卖出无形资产;买入固定资产。与一般交易一样,应确认收益。因此,在进行所得税汇算清缴时需进行纳税调整。 三、无形资产延期付款取得时会计处理与税法差异 《企业会计准则第6号——无形资产》规定,购买无形资产的价款超过正常信用条件延期支付,实质上具有融资性质的,无形资产的成本以购买价款的现值为基础确定。实际支付的价款与购买价款现值之间的差额,除按《企业会计准则第17号——借款费用》应予资本化的外,应在信用期间内计入当期损益。 [例5]2007年1月1日,A公司和B公司签订一项协议,从B公司购买一项专利技术,价款总额为300万元,分3年于每年末等额支付。该专利技术还可以使用5年。该无形资产采用年数总和法进行摊销(无残值)。A公司会计处理如下: 该交易具有融资性质,因此无形资产按现值假定折现后的价值为240万元。 (1)购入时 借:无形资产2400000 未确认融资费用600000 贷:长期应付款3000000 (2)确定未确认融资费用在信用期间的分摊额,如表1所示。

2007年12月31日 借:财务费用240000 贷:未确认融资费用240000 借:长期应付款1000000 贷:银行存款1000000 第一年累计摊销额=2400000×5/15=800000(元) 借:管理费用800000 贷:累计摊销800000 2008年12月31日 借:财务费用164000 贷:未确认融资费用164000 借:长期应付款1000000 贷:银行存款1000000 第二年累计摊销额=2400000×4/15=640000(元)

2007年12月31日 借:财务费用240000 贷:未确认融资费用240000 借:长期应付款1000000 贷:银行存款1000000 第一年累计摊销额=2400000×5/15=800000(元) 借:管理费用800000 贷:累计摊销800000 2008年12月31日 借:财务费用164000 贷:未确认融资费用164000 借:长期应付款1000000 贷:银行存款1000000 第二年累计摊销额=2400000×4/15=640000(元)

2007年12月31日 借:财务费用240000 贷:未确认融资费用240000 借:长期应付款1000000 贷:银行存款1000000 第一年累计摊销额=2400000×5/15=800000(元) 借:管理费用800000 贷:累计摊销800000 2008年12月31日 借:财务费用164000 贷:未确认融资费用164000 借:长期应付款1000000 贷:银行存款1000000 第二年累计摊销额=2400000×4/15=640000(元)