云南省图书馆机构用户,欢迎您!

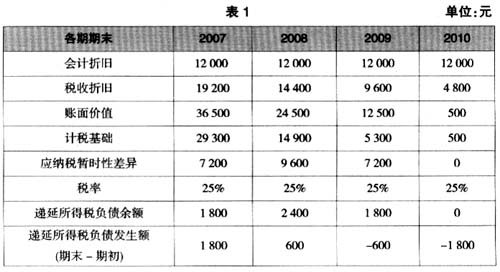

会计分录为: 借:所得税费用 25 824 贷:应交税费——应交所得税 24 024 递延所得税负债 1 800 2.2008年: 当期应交所得税=(80 000+12 000-14 400)×25%=19 400(元) 递延所得税负债发生额=2 400-1 800=600(元) 所得税费用=19 400+600=20 000(元) 会计分录为: 借:所得税费用 20 000 贷:应交税费——应交所得税 19 400 递延所得税负债 600 3.2009年: 当期应交所得税=(80 000+12 000-9 600)×25%=20 600(元) 递延所得税负债发生额=1 800-2 400=-600(元) 所得税费用=20 600-600=20 000(元) 会计分录为: 借:所得税费用 20 000 递延所得税负债 600 贷:应交税费——应交所得税 20 600 4.2010年: 当期应交所得税=(80 000+12 000-4 800)×25%=21 800(元) 递延所得税负债发生额=0-1 800=-1 800(元) 所得税费用=21 800-1 800=20 000(元) 会计分录为: 借:所得税费用 20 000 递延所得税负债 1 800 贷:应交税费——应交所得税 21 800 例2:仍用例1,2007年所得税率为33%,并得知从2008年起及以后各年所得税率变为25%,到2008年,企业又得知从2009年起及以后各年所得税率变为20%。其他资料同例1。A企业各年递延所得税负债计算如表2: 2007年得知2008年及以后各年(包括转回期间)适用所得税税率为25%,则2007年应选择应纳税暂时性差异转回期间的税率确认递延所得税负债。2008年得知2009年及以后各年(包括转回期间)适用所得税税率变更为20%,因此,2008年应选择应纳税暂时性差异转回期间的税率确认递延所得税负债。会计处理如下: 1.2007年同例1。 2.2008年: 当期应交所得税=(80 000+12 000-14 400)×25%=19 400(元) 递延所得税负债发生额=1 920-1 800=120(元) 所得税费用=19 400+120=19 520(元) 会计分录为: 借:所得税费用 19 520 贷:应交税费———应交所得税 19 400

会计分录为: 借:所得税费用 25 824 贷:应交税费——应交所得税 24 024 递延所得税负债 1 800 2.2008年: 当期应交所得税=(80 000+12 000-14 400)×25%=19 400(元) 递延所得税负债发生额=2 400-1 800=600(元) 所得税费用=19 400+600=20 000(元) 会计分录为: 借:所得税费用 20 000 贷:应交税费——应交所得税 19 400 递延所得税负债 600 3.2009年: 当期应交所得税=(80 000+12 000-9 600)×25%=20 600(元) 递延所得税负债发生额=1 800-2 400=-600(元) 所得税费用=20 600-600=20 000(元) 会计分录为: 借:所得税费用 20 000 递延所得税负债 600 贷:应交税费——应交所得税 20 600 4.2010年: 当期应交所得税=(80 000+12 000-4 800)×25%=21 800(元) 递延所得税负债发生额=0-1 800=-1 800(元) 所得税费用=21 800-1 800=20 000(元) 会计分录为: 借:所得税费用 20 000 递延所得税负债 1 800 贷:应交税费——应交所得税 21 800 例2:仍用例1,2007年所得税率为33%,并得知从2008年起及以后各年所得税率变为25%,到2008年,企业又得知从2009年起及以后各年所得税率变为20%。其他资料同例1。A企业各年递延所得税负债计算如表2: 2007年得知2008年及以后各年(包括转回期间)适用所得税税率为25%,则2007年应选择应纳税暂时性差异转回期间的税率确认递延所得税负债。2008年得知2009年及以后各年(包括转回期间)适用所得税税率变更为20%,因此,2008年应选择应纳税暂时性差异转回期间的税率确认递延所得税负债。会计处理如下: 1.2007年同例1。 2.2008年: 当期应交所得税=(80 000+12 000-14 400)×25%=19 400(元) 递延所得税负债发生额=1 920-1 800=120(元) 所得税费用=19 400+120=19 520(元) 会计分录为: 借:所得税费用 19 520 贷:应交税费———应交所得税 19 400