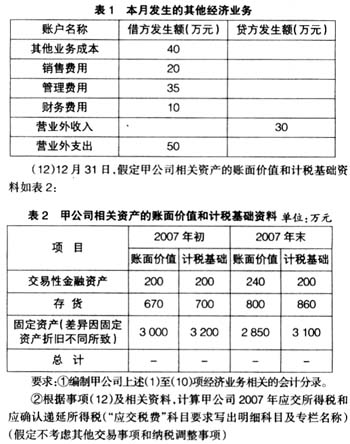

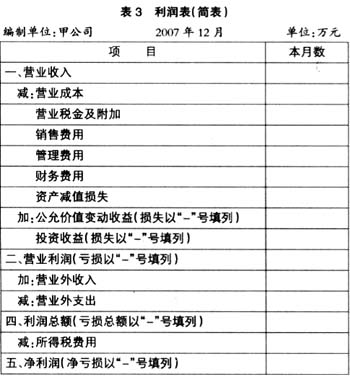

一、收入、利润、所得税与利润表相结合的综合考试题 甲公司为一般纳税企业,适用的增值税率为17%;适用的所得税税率为33%;假定不考虑除增值税、消费税和所得税以外的其他相关税费。商品销售价格中均不含增值税额;商品销售成本按发生的经济业务逐项结转。商品销售及提供劳务均为主营业务。资产销售均为正常的商品交易,采用公允的交易价格结算。除特别指明外,所售资产均未计提减值准备。 甲公司2007年12月发生的经济业务及相关资料如下: (1)12月1日,向A公司销售商品一批,增值税专用发票上注明销售价格为600万元,增值税率为17%,消费税税率为10%。提货单和增值税专用发票已交A公司,款项尚未收取。为及时收回货款,给予A公司的现金折扣条件如下:2/10,1/20,N/30(假定计算现金折扣时不考虑增值税)。该批商品的实际成本为400万元。 (2)12月5日,收到B公司来函,要求对当年11月10日所购商品在销售价格上给予10%的折让(甲公司在该批商品售出时,已确认销售收入100万元,但款项尚未收取)。经核查,该批商品存在外观质量问题。甲公司同意了B公司提出的折让要求。当日收到B公司交来的税务机关开具的索取折让证明单,并开具红字增值税专用发票。 (3)12月9日,收到A公司支付的货款,并存入银行。 (4)12月12日,与C公司签订一项专利技术使用权转让合同。合同规定,C公司有偿使用甲公司该项专利技术,使用期为3年,一次性支付使用费150万元。甲公司在合同签订日提供该专利技术资料,不提供后续服务。与该项交易有关的手续已办妥,从C公司收取的使用费已存入银行。 (5)12月15日与D公司签订一项为其安装设备合同。合同规定,该设备安装期限为4个月,合同总价款为200万元。合同签订日预收价款50万元,至12月31日,已实际发生安装费用20万元(均为安装工人工资),预计还将发生安装费用80万元。甲公司按实际发生的成本占总成本的比例确定安装劳务的完工程度。假定该合同的结果能够可靠地估计。 (6)12月20日,与F公司签订协议,采用收取手续费方式委托其代销商品一批。该批商品的协议价为400万元(不含增值税额),实际成本为320万元,F公司按销售额的10%收取手续费。商品已运往F公司。12月31日,收到F公司开来的代销清单,列明已售出该批商品的75%,款项尚未收到。 (7)12月22日,销售材料一批,价款为60万元,该材料发出成本为50万元。款项已收存银行。 (8)12月24日,转让可供出售金融资产取得转让收入120万元,可供出售金融资产账面余额为85万元(其中:“可供出售金融资产——成本”的余额为65万元,“可供出售金融资产——公允价值变动”余额为20万元)。 (9)12月31日,甲公司持有的一项交易性金融资产账面价值为200万元,公允价值为240万元。 (10)计提存货跌价准备30万元。 (11)除上述业务外,登记本月发生的其他经济业务形成的有关账户发生额如表1:

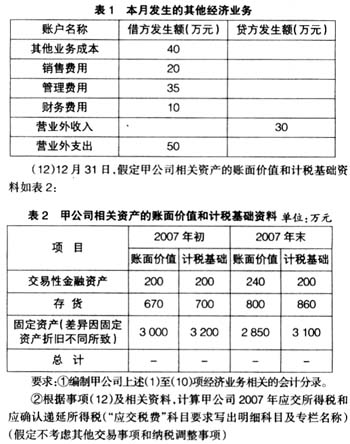

要求:①编制甲公司上述(1)至(10)项经济业务相关的会计分录。 ②根据事项(12)及相关资料,计算甲公司2007年应交所得税和应确认递延所得税(“应交税费”科目要求写出明细科目及专栏名称)(假定不考虑其他交易事项和纳税调整事项) ③编制甲公司2007年12月份的利润表如下页表3。

【参考答案】 要求①编制甲公司上述(1)至(10)项经济业务相关的会计分录 (1)借:应收账款 702 贷:主营业务收入600 应交税费——应交增值税(销项税额) 102 借:营业税金及附加 60 贷:应交税费——应交消费税 60 借:主营业务成本 400 贷:库存商品 400 (2)借:主营业务收入 10(100×10%) 应交税费——应交增值税(销项税额) 1.7 贷:应收账款 11.7 (3)借:银行存款 690 财务费用 12(600×2%) 贷:应收账款702 (4)借:银行存款 150 贷:其他业务收入150 (5)借:银行存款 50 贷:预收账款 50 借:劳务成本20 贷:应付职工薪酬 20 本期应确认收入=200×20%-0=40(万元) 本期应确认成本=(20+80)×20%-0=20(万元) 借:预收账款40 贷:主营业务收入 40 借:主营业务成本20 贷:劳务成本 20

要求:①编制甲公司上述(1)至(10)项经济业务相关的会计分录。 ②根据事项(12)及相关资料,计算甲公司2007年应交所得税和应确认递延所得税(“应交税费”科目要求写出明细科目及专栏名称)(假定不考虑其他交易事项和纳税调整事项) ③编制甲公司2007年12月份的利润表如下页表3。

要求:①编制甲公司上述(1)至(10)项经济业务相关的会计分录。 ②根据事项(12)及相关资料,计算甲公司2007年应交所得税和应确认递延所得税(“应交税费”科目要求写出明细科目及专栏名称)(假定不考虑其他交易事项和纳税调整事项) ③编制甲公司2007年12月份的利润表如下页表3。  【参考答案】 要求①编制甲公司上述(1)至(10)项经济业务相关的会计分录 (1)借:应收账款 702 贷:主营业务收入600 应交税费——应交增值税(销项税额) 102 借:营业税金及附加 60 贷:应交税费——应交消费税 60 借:主营业务成本 400 贷:库存商品 400 (2)借:主营业务收入 10(100×10%) 应交税费——应交增值税(销项税额) 1.7 贷:应收账款 11.7 (3)借:银行存款 690 财务费用 12(600×2%) 贷:应收账款702 (4)借:银行存款 150 贷:其他业务收入150 (5)借:银行存款 50 贷:预收账款 50 借:劳务成本20 贷:应付职工薪酬 20 本期应确认收入=200×20%-0=40(万元) 本期应确认成本=(20+80)×20%-0=20(万元) 借:预收账款40 贷:主营业务收入 40 借:主营业务成本20 贷:劳务成本 20

【参考答案】 要求①编制甲公司上述(1)至(10)项经济业务相关的会计分录 (1)借:应收账款 702 贷:主营业务收入600 应交税费——应交增值税(销项税额) 102 借:营业税金及附加 60 贷:应交税费——应交消费税 60 借:主营业务成本 400 贷:库存商品 400 (2)借:主营业务收入 10(100×10%) 应交税费——应交增值税(销项税额) 1.7 贷:应收账款 11.7 (3)借:银行存款 690 财务费用 12(600×2%) 贷:应收账款702 (4)借:银行存款 150 贷:其他业务收入150 (5)借:银行存款 50 贷:预收账款 50 借:劳务成本20 贷:应付职工薪酬 20 本期应确认收入=200×20%-0=40(万元) 本期应确认成本=(20+80)×20%-0=20(万元) 借:预收账款40 贷:主营业务收入 40 借:主营业务成本20 贷:劳务成本 20