云南省图书馆机构用户,欢迎您!

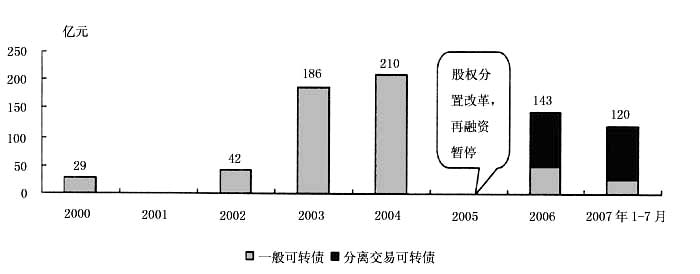

图1 A股市场2000年以来转债发行规模 然而不管是上市公司还是转债投资者,人们对可转债的认识往往停留于一种融资方式上,而较少有人将其视作一种金融产品创新。本文将以中海转债的融资实践为例,对可转债融资本质特性进行分析,并对相关问题进行深入思考。 一、可转债的金融创新究竟体现在哪里 与普通债券相比,可转债是一种附有“转换期权”的公司债券,或者说是一种“债券”与“转换期权”相融合的混合债券。转债持有人可根据事先约定,在将来规定期限内行使期权,将可转债转换为一定数量的普通股。根据“转换期权”是否可以与债券分离交易,可转债分为“一般可转债”和“分离交易可转债”两大类。2004年前我国上市公司发行的转债均为一般可转债,近两年发行分离交易可转债的规模更大,约占转债发行总量的3/4左右。 可转债的金融创新主要就在于这种特殊的“转换期权”,它使得可转债同时具有债券、股票和期权三方面的部分特征:首先,作为公司债券的一种,转债具有确定的期限和利率,需定期还本付息;其次,转债持有人通过转股,转债又可以股票的形式存续,持有人可以由债权人变为股东,也正是因为这一点,转债投资者才可能接受远低于市场利率的票面利率;第三,转债具有期权的性质,即持有人拥有是否将债券转换成股票的选择权。上述多重特征的叠加,客观上使其具有筹资、避险等多重功能。 以中海转债为例,2007年7月中海发展公开发行20亿元的一般可转债,期限五年,票面利率为1.84%~2.70%,每年付息一次,转股期自发行结束日起六个月后至转债到期日止。由于近年来大盘蓝筹公司发行的可转债稀缺,中海转债受到投资者的青睐,超额认购达75倍。对转债投资人而言,可转债与普通股是两种非竞争性的投资品种,可转债能够向投资人提供很强的股价下跌保护功能,同时还能让投资人分享股价上涨的收益,是一种“攻守兼备”的投资工具,比较符合风险偏好程度较低的投资者。因此可转债的独特性质使其成为证券市场一种特殊的金融商品,与单纯的筹资工具或避险工具相比,无论对发行人,还是对投资者而言,可转债都具有独特的吸引力。 二、发行可转债融资有哪些优势 与配股、增发新股等股权融资方式相比,上市公司发行可转债融资有以下的显著优势。 1.低成本融资,可以减轻公司的财务负担。 由于可转债的债券、股票和期权三重属性,使投资者拥有转股获利的灵活选择,因此票面利率水平很低。2006年以来发行的转债,票面利率区间大都在1.30%~2.70%之间,这样的利率水平只具有象征意义,远低于同期银行贷款利率。如果再考虑债务利息特有的“税盾”作用,可极大地减轻发行人的财务负担,进而有助于提高上市公司的经营业绩。 2.初始转股溢价,可减轻对老股东的摊薄作用。 从2006年以来发行的转债看,初始转股溢价率区间为0%~10%,平均上浮比例约为3%左右,中海转债的初始转股溢价率相对较高,上浮比例为10%。由于配股、增发新股的价格通常不超过市场价格,因此可转债的初始转股溢价可以使发行人在募集所需资金的同时,尽可能减少对老股东(特别是类别股东)股权的摊薄,符合老股东的最大利益。 3.改善财务结构,减缓短期内股本扩张的压力。 可转债在转股前,财务杠杆比例上升,加之债券利息可在税前列支,可在一定程度上提升企业净资产回报率;可转债转换成普通股后,固定偿还的债务转为永久性股权投入,资产负债率会因此降低。更重要的是,通常转债只是逐步转换成股权,慢慢地稀释股本,可减缓短期内股本急剧扩张的压力。利用转债“一次筹资、逐步稀释”的这一特性,发行转债可以有效地改善公司财务结构。中海发展在发行转债前,资产负债率约为29.6%,转债发行后资产负债率上升至35.9%,资本结构更加合理。半年后转股开始,股权稀释率预计不超过3%,且由于是逐步转股,几乎不会对老股东的利益产生影响。

图1 A股市场2000年以来转债发行规模 然而不管是上市公司还是转债投资者,人们对可转债的认识往往停留于一种融资方式上,而较少有人将其视作一种金融产品创新。本文将以中海转债的融资实践为例,对可转债融资本质特性进行分析,并对相关问题进行深入思考。 一、可转债的金融创新究竟体现在哪里 与普通债券相比,可转债是一种附有“转换期权”的公司债券,或者说是一种“债券”与“转换期权”相融合的混合债券。转债持有人可根据事先约定,在将来规定期限内行使期权,将可转债转换为一定数量的普通股。根据“转换期权”是否可以与债券分离交易,可转债分为“一般可转债”和“分离交易可转债”两大类。2004年前我国上市公司发行的转债均为一般可转债,近两年发行分离交易可转债的规模更大,约占转债发行总量的3/4左右。 可转债的金融创新主要就在于这种特殊的“转换期权”,它使得可转债同时具有债券、股票和期权三方面的部分特征:首先,作为公司债券的一种,转债具有确定的期限和利率,需定期还本付息;其次,转债持有人通过转股,转债又可以股票的形式存续,持有人可以由债权人变为股东,也正是因为这一点,转债投资者才可能接受远低于市场利率的票面利率;第三,转债具有期权的性质,即持有人拥有是否将债券转换成股票的选择权。上述多重特征的叠加,客观上使其具有筹资、避险等多重功能。 以中海转债为例,2007年7月中海发展公开发行20亿元的一般可转债,期限五年,票面利率为1.84%~2.70%,每年付息一次,转股期自发行结束日起六个月后至转债到期日止。由于近年来大盘蓝筹公司发行的可转债稀缺,中海转债受到投资者的青睐,超额认购达75倍。对转债投资人而言,可转债与普通股是两种非竞争性的投资品种,可转债能够向投资人提供很强的股价下跌保护功能,同时还能让投资人分享股价上涨的收益,是一种“攻守兼备”的投资工具,比较符合风险偏好程度较低的投资者。因此可转债的独特性质使其成为证券市场一种特殊的金融商品,与单纯的筹资工具或避险工具相比,无论对发行人,还是对投资者而言,可转债都具有独特的吸引力。 二、发行可转债融资有哪些优势 与配股、增发新股等股权融资方式相比,上市公司发行可转债融资有以下的显著优势。 1.低成本融资,可以减轻公司的财务负担。 由于可转债的债券、股票和期权三重属性,使投资者拥有转股获利的灵活选择,因此票面利率水平很低。2006年以来发行的转债,票面利率区间大都在1.30%~2.70%之间,这样的利率水平只具有象征意义,远低于同期银行贷款利率。如果再考虑债务利息特有的“税盾”作用,可极大地减轻发行人的财务负担,进而有助于提高上市公司的经营业绩。 2.初始转股溢价,可减轻对老股东的摊薄作用。 从2006年以来发行的转债看,初始转股溢价率区间为0%~10%,平均上浮比例约为3%左右,中海转债的初始转股溢价率相对较高,上浮比例为10%。由于配股、增发新股的价格通常不超过市场价格,因此可转债的初始转股溢价可以使发行人在募集所需资金的同时,尽可能减少对老股东(特别是类别股东)股权的摊薄,符合老股东的最大利益。 3.改善财务结构,减缓短期内股本扩张的压力。 可转债在转股前,财务杠杆比例上升,加之债券利息可在税前列支,可在一定程度上提升企业净资产回报率;可转债转换成普通股后,固定偿还的债务转为永久性股权投入,资产负债率会因此降低。更重要的是,通常转债只是逐步转换成股权,慢慢地稀释股本,可减缓短期内股本急剧扩张的压力。利用转债“一次筹资、逐步稀释”的这一特性,发行转债可以有效地改善公司财务结构。中海发展在发行转债前,资产负债率约为29.6%,转债发行后资产负债率上升至35.9%,资本结构更加合理。半年后转股开始,股权稀释率预计不超过3%,且由于是逐步转股,几乎不会对老股东的利益产生影响。