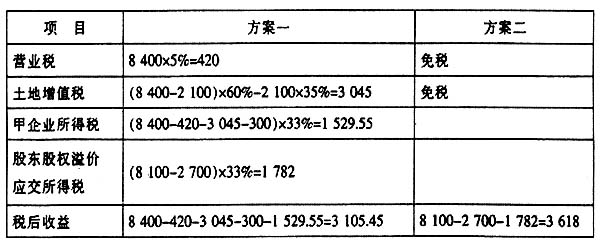

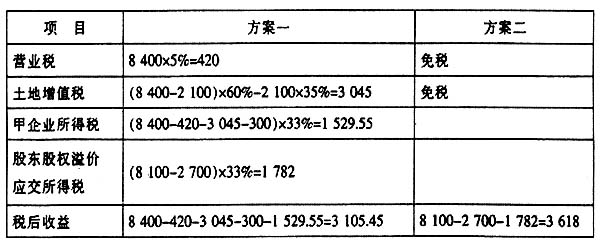

一、选择并购类型的税务筹划 (一)横向并购,即选择同一行业内生产同类商品的企业进行并购。由于并购后企业的生产经营行业不发生变化,一般不会发生应纳税种的增减。但是由于企业规模的变化,会使纳税主体的属性发生变化,如增值税小规模纳税人由于并购后规模扩大,可能变为一般纳税人。因此在选择横向并购时需考虑纳税人属性的可能变化带来相关适用税率的变化,计算综合成本和收益。 (二)纵向并购,即选择同行业不同生产经营环节的企业进行并购。由于并购后可能使企业延伸到其他领域,适用税种和纳税环节相应增加;同时使增值税这种流转税的纳税环节减少。纵向并购的企业同样会面临纳税主体属性发生变化的问题,因此相应增加的成本也不可忽视。 二、利用企业并购出资方式的税务筹划 企业并购的出资方式分为:现金出资、股票出资和混合出资。国税发[2000]119号《关于企业合并分立业务有关所得税问题的通知》规定,非股权支付额不高于所支付的股权票面价值(或股本账面价值)20%的,被合并企业可以不确认全部资产的转让所得和损失,只有待股权转让后方计算损益,作为资本所得缴纳所得税;接受企业允许扣除的折旧,必须以转让企业资产的原账面净值为基础确定。 例:企业A欲并购企业B,B公司账面净资产300万元,评估值400万元。有两种方案供A公司选择:甲方案:A企业以市价390万元的股权(面值为300万元)和10万元人民币购买B企业;乙方案:A企业以市价260万元的股权(面值为200万元)和140万元人民币购买B企业。 比较这两种方案,甲方案非股权支付额控制在20%以内(10/300=3.3%<20%),那么这一并购B企业免交企业所得税.乙方案B企业需交企业所得税,B企业股东还要交纳个人所得税。 由此可见纳税人在并购时,将收到的非股权支付额控制在20%以内,就能将资产转让所得应纳税递延到以后若干年实现。 三、企业并购在流转税方面的筹划 与企业合并的流转税问题相关的主要税收法规是《财政部、国家税务总局关于股权转让有关营业税问题的通知》(财税[2002]191号)、《国家税务总局关于转让企业产权不征收营业税问题的批复》(国税函[2002]165号)、《国家税务总局关于转让企业产权不征收增值税问题的通知》。合并主体应注意运用这些政策对投资采取股权运作方式进行合理筹划。 (一)消费税。税法规定,委托加工的应税消费品由受托方代收代缴消费税,委托方收回货物后用于连续生产应税消费品的,按已纳税款准予按照规定从连续生产的应税消费品应纳消费税税额中抵扣。但准予扣除税额的税目不包括酒类、汽油、柴油、小汽车。以酒类生产厂家为例,如其生产销售的成品酒所需的原材料酒精为委托其他厂家加工,则委托加工环节需缴纳消费税,生产销售成品酒环节也需缴纳消费税。 例:某白酒生产企业委托某酒厂为其加工酒精5吨,粮食由委托方提供,发出粮食成本510 000元,支付加工费6 000元,增值税10 200元,以银行存款支付,受托方无同类酒精销售价,收回的酒精全部用于连续生产套装礼品白酒90吨,每吨不含税售价30 000元,当月全部实现销售。 受托方应代收代缴消费税=(510 000+60 000)/(1-5%)×5%=30 000(元) 销售礼品白酒应纳消费税=90×30 000×25%+90×2 000×0.5=765 000(元) 应纳城建税及附加=76 5000×(7%+3%)=76 500(元) 若不考虑销售费用,该笔业务盈利为:销售收入-销售成本-销售税金=1 258 500(元)。 如果通过收购生产酒精环节企业来达到减轻税负的目的,企业合并后,则由原来的“委托加工应税消费品”变成“自产应税消费品”。这样在上道环节中的消费税将得到免除,节省的消费税、城建税和教育费附加将转化为公司利润。 (二)用处置股权方式处置房产。税法规定:转让企业产权是整体转让企业资产、债权、债务及劳动力的行为,其转让价格不仅仅是由资产价值决定的。所以企业产权的转让不属于营业税征收范围,也不属于增值税征收范围。 例:甲公司是于五年前成立的有限责任公司,注册资本2 700万元,由两个企业法人单位出资注册。成立后建一栋21层大楼,由于资金不足,大楼框架建成后无力继续承建而成为烂尾楼。烂尾楼的建筑成本2 100万元,企业五年内累计亏损300万元,此外企业无任何实物资产。本年房地产升温,乙企业欲购此楼用于房地产开发,双方商议有两种方案:1.甲企业以8 400万元价格直接处置该楼;2.甲公司的股权以8 100万元转让给乙公司。两个方案对乙企业的影响分别计算如下(单位:万元):

注:如果股东企业本年度有未弥补的亏损还可用股权溢价收益进行税前弥补。 税务筹划是在不违反税法的前提下获得额外收益。但是在实施企业并购中要结合并购的动机,如实现共同管理、合理利用资源、获得规模效益等,全面分析合并产生的效益和成本。

注:如果股东企业本年度有未弥补的亏损还可用股权溢价收益进行税前弥补。 税务筹划是在不违反税法的前提下获得额外收益。但是在实施企业并购中要结合并购的动机,如实现共同管理、合理利用资源、获得规模效益等,全面分析合并产生的效益和成本。

注:如果股东企业本年度有未弥补的亏损还可用股权溢价收益进行税前弥补。 税务筹划是在不违反税法的前提下获得额外收益。但是在实施企业并购中要结合并购的动机,如实现共同管理、合理利用资源、获得规模效益等,全面分析合并产生的效益和成本。