云南省图书馆机构用户,欢迎您!

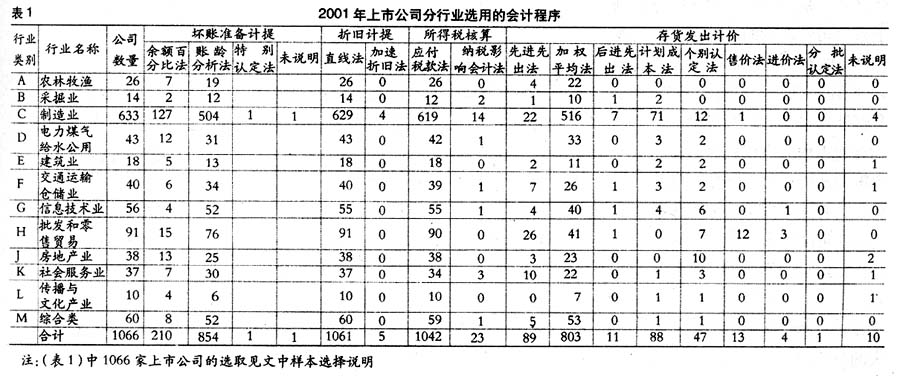

从表1可以看出,虽然上市公司会计选择存在上述诸多问题,但随着2001年《企业会计制度》的实施,当年有5家公司选择了加速折旧法,11家公司选择了后进先出法,23家公司选择了纳税影响会计法。坏账准备计提方法中,使用账龄分析法的公司数为854家,比采用期末余额百分比法的公司数要多。这些公司的会计选择信息提供了一个信号,我国上市公司已经开始关注新增加的会计备选方法。那么,这些开始选择新的会计方法的公司都是什么样的公司,具有何种特征。众所周知,加速折旧法的使用在前期会减少企业的利润,后进先出法的使用在物价上涨时也会减少当期利润,这些企业为何愿意选择这些会计政策。 会计选择的主要目的是为了盈余管理,虽然如Healy(JAE,1985)所说,作为盈余管理的手段,会计选择不如操控性应计项目那样尽如人意,但企业仍然可以通过会计选择达到一个合理或预期的盈利水平。特别是上市公司管理者在选择利润操纵的手法时,首选“合法而公开”的方式——在会计准则允许的范围内选择另一种可以增加当期利润的会计政策或会计估计,而不必考虑市场反应如何(蒋义宏,1999)。上述选择加速折旧法、后进先出法、纳税影响会计法和账龄分析法的公司动机是什么,王跃堂(2000)曾证明我国上市公司管理者会计政策选择的经济动机主要是配股、上市等,表现为与证券市场监管相关的因素。很多盈余管理的研究也证明了证券市场监管是导致我国上市公司盈余管理的主要因素(孙铮等,1999;陆建桥,1999;陈小悦等,2000)。除了这一动机之外,是否还有其它因素影响到上市公司管理者的会计选择,吴东辉(2001)除了证明证券市场监管因素外,还提出了公司治理因素。根据分红计划和债务契约假设,管理者具有选用增加当期报告收益的会计政策的动机,根据政治成本假设,管理者具有选用减少当期报告收益的会计政策的动机。王跃堂、田丰和周红(2000)已经证明政治成本假设在我国不成立,吴东辉(2001)证明规模假设在我国与国外不一致,规模越大的公司因为经理人员晋升的需要越会选择增加收益的会计政策。我国管理者不具有选用减少当期报告盈利的会计政策动机,因为增加当期报告盈利,使盈利水平达到上市、配股的要求是我国上市公司盈余管理乃至会计选择的主要动机。此外李增泉(2000)证明分红计划假设在我国并不成立,因为管理人员报酬与业绩计量并不相关。因此,西方实证会计理论三大假设中的两项在我国都不成立。 二、上市公司会计选择多样性特征分析 以沪深两市2002年公布了2001年年度报告并披露了会计政策的A股上市公司为样本(不考虑金融、证券类上市公司,因其会计政策与其他行业相差甚远,不便于比较),共选取了1066家上市公司进行分析。所有数据来源于深圳国泰安信息技术有限公司提供的中国上市公司定期报告游览系统(CAIRBS)。配股信息以2002年实施了配股的上市公司为准,资料来源于国务院《发展研究中心信息网》。 表2列示了2001年选择使用加速折旧法的5家上市公司基本情况。从相关指标初步分析,使用加速折旧法的5家公司其净资产收益率分别为13.97%、14.31%、16.63%、45.85%和-30.29%,表现出是高盈利公司和大亏公司所为,具有一定的盈余管理倾向。现金流量水平不均衡,有高达每股0.55元的,也有每股-0.22元的;资产负债率都较低;第一大股东持股比也并不均衡,有高达70%的,也有只占29%的公司。

从表1可以看出,虽然上市公司会计选择存在上述诸多问题,但随着2001年《企业会计制度》的实施,当年有5家公司选择了加速折旧法,11家公司选择了后进先出法,23家公司选择了纳税影响会计法。坏账准备计提方法中,使用账龄分析法的公司数为854家,比采用期末余额百分比法的公司数要多。这些公司的会计选择信息提供了一个信号,我国上市公司已经开始关注新增加的会计备选方法。那么,这些开始选择新的会计方法的公司都是什么样的公司,具有何种特征。众所周知,加速折旧法的使用在前期会减少企业的利润,后进先出法的使用在物价上涨时也会减少当期利润,这些企业为何愿意选择这些会计政策。 会计选择的主要目的是为了盈余管理,虽然如Healy(JAE,1985)所说,作为盈余管理的手段,会计选择不如操控性应计项目那样尽如人意,但企业仍然可以通过会计选择达到一个合理或预期的盈利水平。特别是上市公司管理者在选择利润操纵的手法时,首选“合法而公开”的方式——在会计准则允许的范围内选择另一种可以增加当期利润的会计政策或会计估计,而不必考虑市场反应如何(蒋义宏,1999)。上述选择加速折旧法、后进先出法、纳税影响会计法和账龄分析法的公司动机是什么,王跃堂(2000)曾证明我国上市公司管理者会计政策选择的经济动机主要是配股、上市等,表现为与证券市场监管相关的因素。很多盈余管理的研究也证明了证券市场监管是导致我国上市公司盈余管理的主要因素(孙铮等,1999;陆建桥,1999;陈小悦等,2000)。除了这一动机之外,是否还有其它因素影响到上市公司管理者的会计选择,吴东辉(2001)除了证明证券市场监管因素外,还提出了公司治理因素。根据分红计划和债务契约假设,管理者具有选用增加当期报告收益的会计政策的动机,根据政治成本假设,管理者具有选用减少当期报告收益的会计政策的动机。王跃堂、田丰和周红(2000)已经证明政治成本假设在我国不成立,吴东辉(2001)证明规模假设在我国与国外不一致,规模越大的公司因为经理人员晋升的需要越会选择增加收益的会计政策。我国管理者不具有选用减少当期报告盈利的会计政策动机,因为增加当期报告盈利,使盈利水平达到上市、配股的要求是我国上市公司盈余管理乃至会计选择的主要动机。此外李增泉(2000)证明分红计划假设在我国并不成立,因为管理人员报酬与业绩计量并不相关。因此,西方实证会计理论三大假设中的两项在我国都不成立。 二、上市公司会计选择多样性特征分析 以沪深两市2002年公布了2001年年度报告并披露了会计政策的A股上市公司为样本(不考虑金融、证券类上市公司,因其会计政策与其他行业相差甚远,不便于比较),共选取了1066家上市公司进行分析。所有数据来源于深圳国泰安信息技术有限公司提供的中国上市公司定期报告游览系统(CAIRBS)。配股信息以2002年实施了配股的上市公司为准,资料来源于国务院《发展研究中心信息网》。 表2列示了2001年选择使用加速折旧法的5家上市公司基本情况。从相关指标初步分析,使用加速折旧法的5家公司其净资产收益率分别为13.97%、14.31%、16.63%、45.85%和-30.29%,表现出是高盈利公司和大亏公司所为,具有一定的盈余管理倾向。现金流量水平不均衡,有高达每股0.55元的,也有每股-0.22元的;资产负债率都较低;第一大股东持股比也并不均衡,有高达70%的,也有只占29%的公司。