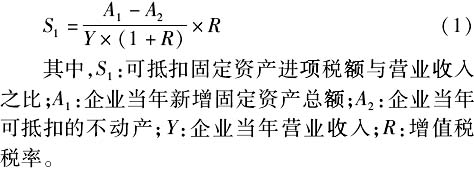

一、文献回顾 1994年我国实施分税制改革,在流转税方面形成了增值税与营业税并行的税制格局。随着我国市场经济改革的不断深化,两税并行的制度造成了应税劳务及商品在流转过程中重复征税的现象日益严重,高额的税负加大了市场经济活动中的无谓损失,减小了社会的总体福利。 国外学者对增值税与营业税的研究较早,例如Stephen.R.Lewis(1984)①认为增值税作为一种既有抵扣性质的零售税,在征税的过程中,无论是在生产过程还是在支付分配过程,都能将上一环节所支付的税额进行抵扣。由于“营改增”属于中国特色改革,故其现有研究范围主要包括增值税制度②、增值税税率③等,较少涉及税收制度对供应链的影响;针对物流业税收政策,Oskar Henkow(2011)④认为税收制度如何实施将严重影响物流企业供应链运行。 国内学者关于“营改增”的研究可大致分为宏观与微观两方面。从宏观层面上看,研究主要集中于“营改增”的必要性与效应分析上,如平新乔等(2009)⑤认为重复征税对消费品(服务品)产生的价格效应会大于增值税产生的价格效应,进而营业税对每一个消费群体产生的福利伤害程度都高于增值税带来的福利伤害程度;郝晓薇等(2014)⑥从宏观视角分析了“营改增”的税制完善效应,减税减负效应,经济优化效应和改革促发展效应。此外,还有宏观研究集中于“营改增”对物流行业或企业绩效的影响上,如李忠华等(2014)⑦分析了“营改增”对我国物流业的有利及不利影响,据此提出了包括“进一步整合和规范物流业发展”等在内的对策;张玲玲(2013)⑧通过研究“营改增”对企业绩效的影响,发现“营改增”在短期内并没有显著提高企业绩效,反而降低了企业绩效。从微观层面上看,部分学者将研究视角转向微观领域,如罗春林等(2015)⑨引入税负并考虑到时鲜产品的长途运输,研究了“营改增”的税制改变对涉及长途运输时鲜产品运营策略的影响,结果表明增值税制下的供应链可服务于更多的客户需求;彭智军等(2016)⑩分别基于绿色发展与制造业2025两大战略背景,探讨了“营改增”后增值税深化改革的路径选择;杨默如等(2016)(11)以交通运输业和部分现代服务业上市公司为样本,分别从改革带来的整体税负变动与对企业绩效两个角度分行业对“营改增”后企业整体效应进行了实证研究。 综上,国内外学者基于不同的视角,对“营改增”的必要性,对企业绩效、税负的影响等问题均展开了理论或实证的深入研究,成果颇丰,对本文的研究具有重要的借鉴与启发价值,但存在一定的不足之处。国内外学者目前关于“营改增”的宏观研究多于微观研究,定性分析多于定量检验,有待全面分析“营改增”对物流企业的税负影响。因此,本文运用物流业上市公司2008年至2015年的年报数据,对“营改增”改革前后物流业上市公司税负的变化进行测算,并找出影响物流企业税负变化的主要因素,对物流企业税负变动的规律及趋势进行分析和探究。 二、“营改增”对物流企业税负影响的理论分析 企业增值税税负取决于企业自身的营业收入、销项税额,以及由可抵扣固定资产、外购劳务和外购货物三个进项税额构成的企业进项税额。企业增值税税负仅取决于由可抵扣固定资产、外购劳务和外购货物三个进项税额构成的企业进项税额。 (一)可抵扣固定资产 物流业的固定资产分为不动产和动产两大类。“营改增”后,物流企业拥有的不动产,其所含的进项税额不能被扣除,而大部分动产的进项税额则可以被扣除。因此,在“营改增”后,企业可抵扣的固定资产发生了变化,可抵扣固定资产与营业收入之比也随之改变,从而影响了企业的税负水平。本文用可抵扣固定资产进项税比率来衡量企业固定资产对税负的影响,具体公式为:

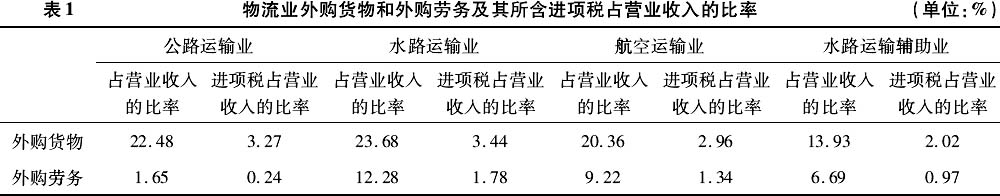

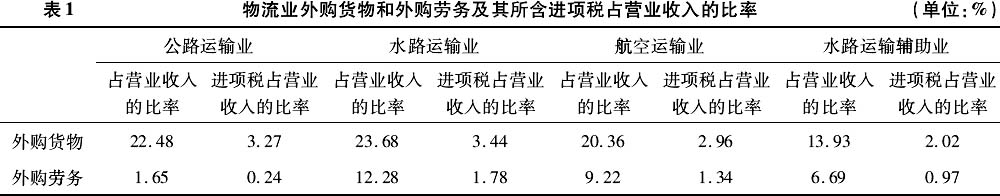

(二)外购劳务/外购货物 物流企业主要的外购劳务包括铁路、公路及航道等的养护,技术的培训与服务,设备的维修,金融保险等;外购货物包括汽油、机油等燃料、电力及火力等动力、低值易耗品等。物流业进行“营改增”改革后,企业外购的大部分货物和劳务都可以进行进项税抵扣。本文借鉴邵瑞庆等(2002)(12)关于物流企业外购货物和外购劳务的研究成果(详见表1)来测算企业外购货物和外购劳务的价值总额及各自的进项税额。

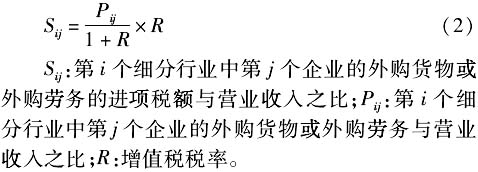

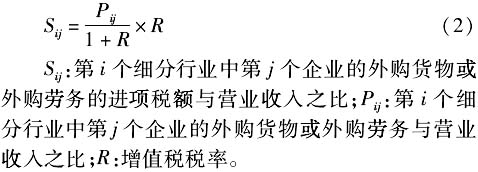

“外购货物/营业收入”和“外购劳务/营业收入”这两个比率在物流业下细分的同一行业中是恒定不变的,两者的关系为:

(三)“营改增”前后企业税负变动率的测算 对于“营改增”前后企业税负变动率的测算,本文是基于以下两个假定进行的。其一,收入和成本假定。该假定认为企业的收入和成本是恒定不变的,不受“营改增”政策的影响。并且,企业外购的固定资产、货物和劳务都包含增值税。其二,相关税率假定。该假定假设企业的相关税率均为同一值,且保持不变,即企业所得税为25%,运输业营业税为3%,城市维护建设税为7%,教育费附加为3%。此外,交通运输业增值税为11%。

(二)外购劳务/外购货物 物流企业主要的外购劳务包括铁路、公路及航道等的养护,技术的培训与服务,设备的维修,金融保险等;外购货物包括汽油、机油等燃料、电力及火力等动力、低值易耗品等。物流业进行“营改增”改革后,企业外购的大部分货物和劳务都可以进行进项税抵扣。本文借鉴邵瑞庆等(2002)(12)关于物流企业外购货物和外购劳务的研究成果(详见表1)来测算企业外购货物和外购劳务的价值总额及各自的进项税额。

(二)外购劳务/外购货物 物流企业主要的外购劳务包括铁路、公路及航道等的养护,技术的培训与服务,设备的维修,金融保险等;外购货物包括汽油、机油等燃料、电力及火力等动力、低值易耗品等。物流业进行“营改增”改革后,企业外购的大部分货物和劳务都可以进行进项税抵扣。本文借鉴邵瑞庆等(2002)(12)关于物流企业外购货物和外购劳务的研究成果(详见表1)来测算企业外购货物和外购劳务的价值总额及各自的进项税额。  “外购货物/营业收入”和“外购劳务/营业收入”这两个比率在物流业下细分的同一行业中是恒定不变的,两者的关系为:

“外购货物/营业收入”和“外购劳务/营业收入”这两个比率在物流业下细分的同一行业中是恒定不变的,两者的关系为:  (三)“营改增”前后企业税负变动率的测算 对于“营改增”前后企业税负变动率的测算,本文是基于以下两个假定进行的。其一,收入和成本假定。该假定认为企业的收入和成本是恒定不变的,不受“营改增”政策的影响。并且,企业外购的固定资产、货物和劳务都包含增值税。其二,相关税率假定。该假定假设企业的相关税率均为同一值,且保持不变,即企业所得税为25%,运输业营业税为3%,城市维护建设税为7%,教育费附加为3%。此外,交通运输业增值税为11%。

(三)“营改增”前后企业税负变动率的测算 对于“营改增”前后企业税负变动率的测算,本文是基于以下两个假定进行的。其一,收入和成本假定。该假定认为企业的收入和成本是恒定不变的,不受“营改增”政策的影响。并且,企业外购的固定资产、货物和劳务都包含增值税。其二,相关税率假定。该假定假设企业的相关税率均为同一值,且保持不变,即企业所得税为25%,运输业营业税为3%,城市维护建设税为7%,教育费附加为3%。此外,交通运输业增值税为11%。