融资难一直是中小企业在发展过程中面临的一个难题。由于中小企业没有可供抵押的固定资产,加之信用还不是很健全,真正能够从银行顺利获得融资的中小企业不足20%。在银行发放的贷款中,只有10%的资金流向了中小企业,超过9成的中小企业受制于融资难而发展缓慢。[1]中国政府应在拓展中小企业可供抵押资产范围上进行创新,将动产抵押作为当前中小企业获得融资的一条有效途径。现代物流与现代金融相结合而产生的融通仓服务正是基于这种思维而诞生的新事物,利用融通仓,物流企业只要将自己的物流仓单等动产进行抵押即可获得融资。在此背景下,第四方物流参与下的融通仓模式开始出现,较好满足了物流企业和银行需求,成为解决中小型物流企业融资难题的理想选择,有效推动了我国现代物流业发展。[2] 一、相关概念及融通仓基本运作模式 (一)相关概念 1.第四方物流的内涵与特点。所谓第四方物流(Forth-Party Logistics,简称4PL)是指作为一个供应链整合协调者,对供应链组织及其他互补性合作者的资源、技术和能力进行组织管理与调配,以为客户提供综合的供应链解决方案。4PL集合了供应商、咨询商以及供应链其他节点有效资源,比传统第三方物流(Third Party Logistics,简称3PL)更加开放,其供应链方案也更加高效,成本更低,服务更加全面。[3]第四方物流具有以下几个显著特点:一是可以提供具有指导意义的供应链综合解决方案,而不是具有局限性的物流管理服务。二是其价值来源于对整个供应链的影响力和组织协调能力。对供应链影响力越强,第四方物流的优势越显著。三是其提出的解决方案只是基础,关键还在于其方案的实施,能够对整个链条进行优化改造。四是其与第三方物流是相辅相成的:好的4PL解决方案可以使3PL运作效率更高,反过来,3PL运作水平也影响着4PL的运作水平。[4] 2.融通仓概念及流程。融通仓是指集金融、流通和仓储三位于一体,并对三者进行综合协调和统一管理的新型商务模式,是基于物流、资金流、信息流的综合创新。[5]从外在表现看,融通仓包括了金融服务、物流服务、中介服务以及风险管理等服务,其核心在于信息流、物流、资金流互补整合,目的是实现银行、物流企业与融资企业的三方共赢,以进一步盘活中小企业资金流,减少银行放贷风险并为物流企业提供发展机会。 在融通仓实际操作过程中,主要涉及到有融资需求的企业、放贷款银行、从事物流服务的3PL以及4PL。其通常流程是:有融资需求的中小企业将自己的动产抵押给银行,从而申请贷款;银行在收到动产抵押和贷款申请后,将一些自己不擅长的业务如质押物评估、监管、仓储及拍卖等委托给物流企业;物流企业凭借自己的物流专业技术与服务能力来处理相关业务;银行在收到受委托企业相关证明如评估证书、仓单后,与融资企业签订合同并发放贷款;当融资企业归还银行贷款本息后,银行通知受委托物流企业将融资企业抵押动产归还融资企业并办理相关手续。银行根据物流企业业务表现来决定是否进行下一次委托业务。 (二)第四方物流参与下的融通仓运作模式 1.普通委托融通仓运作模式。普通委托融通仓运作模式是指在运作过程中,银行将自己不擅长的业务进行外包,通过对参与外包的4PL提出相关要求进行方案优化整合,从而实现银行更高效率服务。一般情况下,外包业务主要包括运输、仓储、拍卖、监管以及风险控制等,在此基础上,4PL围绕质押物特性,根据银行要求进行方案优化,并帮助银行对这部分标的物履行风险控制与融资监管责任。[6]普通委托融通仓运作模式基本业务流程如图1所示。

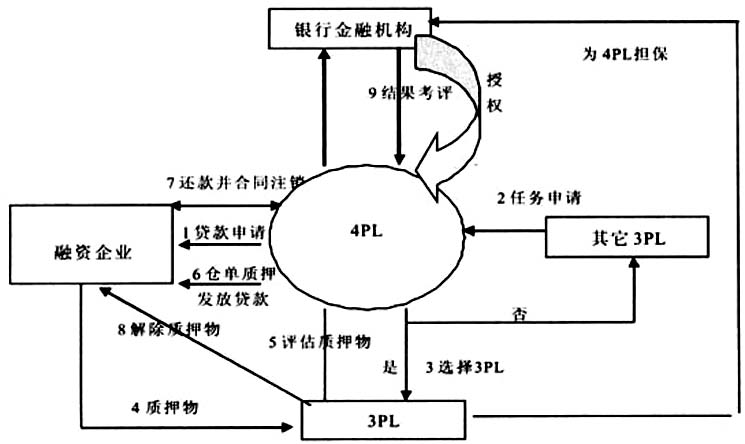

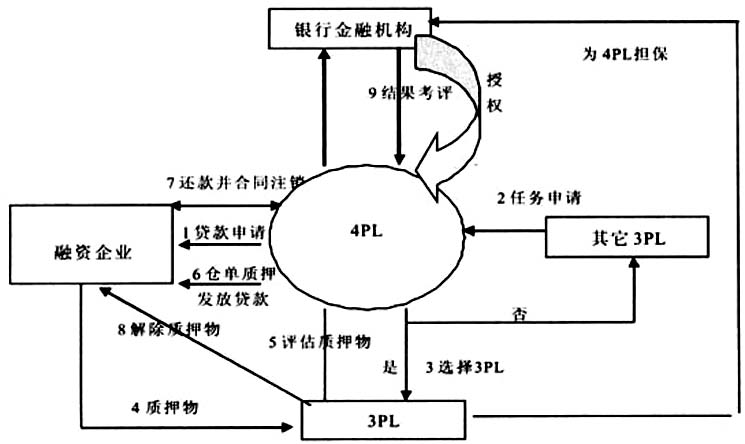

图1 基于4PL参与的普通委托融通仓运作模式基本业务流程 如图1所示,在普通委托融通仓运作流程中,4PL发挥着至关重要的作用。从有融资需求的企业向银行提出融资申请开始,4PL就紧紧围绕贷款申请、质押物评估、转移、信息反馈等开展相关工作,发挥着融资企业与银行之间的桥梁作用。银行则根据4PL作出的质押仓单进行放款,并将归还贷款本息后的融资企业信息传递给4PL,由其进行质押物解除,从而完成融资全过程。此外,银行会根据与4PL的合作情况,作出是否进行下一次合作的决定。 2.提前授信融通仓运作模式。提前授信融通仓运作模式是指银行在与4PL的合作过程中,不仅会将一些自己不熟悉、不擅长的业务外包给4PL,而且还会根据4PL的实力,给予其一定范围信贷配额。对于银行而言,主要是从业绩情况、信用情况、经营规模以及经营现状等方面考察4PL。银行完成对4PL的考察后,会与其签订信贷协议和一个无限责任承担合同。在实际操作中,只要是在授信额度范围内,银行并不会直接参与谈判,而是由4PL与申请贷款的企业进行谈判,并根据对方要求和质押物情况决定放贷规模。为了实现更大利益,4PL会根据自己所掌握的3PL资源进行任务分配,用最优化配置获取最大利益。提前授信融通仓运作模式基本业务流程如图2所示。 如图2所示,在提前授信融通仓运作模式中,融资企业是向获得银行提前授信的4PL提出融资申请,同时向4PL提供用于融资的质押物情况。在接到申请后,4PL再根据质押物特征向其管理的3PL发出任务通告,3PL可以根据自己的情况决定是否接受该业务。如果达成一致,融资企业则将质押物运送至3PL,由后者出具验收合格证。4PL据此对融资企业开具表明融资企业信用等级等状况的质押仓单,并给予其相应贷款额度,由银行放款。在该运作模式下,银行会对4PL每次业务进行记录和考核,以此考察4PL建议的放贷额度是否合适,从而作出下次是否合作的决定。与其他运作模式相比,无论是放款额度还是质押物处理,都是由4PL单独完成,大大减轻了银行的相关考察任务,简化了程序。一般而言,4PL想要获得银行提前授信,不仅业务必须非常专业,更要有相应担保。

图1 基于4PL参与的普通委托融通仓运作模式基本业务流程 如图1所示,在普通委托融通仓运作流程中,4PL发挥着至关重要的作用。从有融资需求的企业向银行提出融资申请开始,4PL就紧紧围绕贷款申请、质押物评估、转移、信息反馈等开展相关工作,发挥着融资企业与银行之间的桥梁作用。银行则根据4PL作出的质押仓单进行放款,并将归还贷款本息后的融资企业信息传递给4PL,由其进行质押物解除,从而完成融资全过程。此外,银行会根据与4PL的合作情况,作出是否进行下一次合作的决定。 2.提前授信融通仓运作模式。提前授信融通仓运作模式是指银行在与4PL的合作过程中,不仅会将一些自己不熟悉、不擅长的业务外包给4PL,而且还会根据4PL的实力,给予其一定范围信贷配额。对于银行而言,主要是从业绩情况、信用情况、经营规模以及经营现状等方面考察4PL。银行完成对4PL的考察后,会与其签订信贷协议和一个无限责任承担合同。在实际操作中,只要是在授信额度范围内,银行并不会直接参与谈判,而是由4PL与申请贷款的企业进行谈判,并根据对方要求和质押物情况决定放贷规模。为了实现更大利益,4PL会根据自己所掌握的3PL资源进行任务分配,用最优化配置获取最大利益。提前授信融通仓运作模式基本业务流程如图2所示。 如图2所示,在提前授信融通仓运作模式中,融资企业是向获得银行提前授信的4PL提出融资申请,同时向4PL提供用于融资的质押物情况。在接到申请后,4PL再根据质押物特征向其管理的3PL发出任务通告,3PL可以根据自己的情况决定是否接受该业务。如果达成一致,融资企业则将质押物运送至3PL,由后者出具验收合格证。4PL据此对融资企业开具表明融资企业信用等级等状况的质押仓单,并给予其相应贷款额度,由银行放款。在该运作模式下,银行会对4PL每次业务进行记录和考核,以此考察4PL建议的放贷额度是否合适,从而作出下次是否合作的决定。与其他运作模式相比,无论是放款额度还是质押物处理,都是由4PL单独完成,大大减轻了银行的相关考察任务,简化了程序。一般而言,4PL想要获得银行提前授信,不仅业务必须非常专业,更要有相应担保。

图1 基于4PL参与的普通委托融通仓运作模式基本业务流程 如图1所示,在普通委托融通仓运作流程中,4PL发挥着至关重要的作用。从有融资需求的企业向银行提出融资申请开始,4PL就紧紧围绕贷款申请、质押物评估、转移、信息反馈等开展相关工作,发挥着融资企业与银行之间的桥梁作用。银行则根据4PL作出的质押仓单进行放款,并将归还贷款本息后的融资企业信息传递给4PL,由其进行质押物解除,从而完成融资全过程。此外,银行会根据与4PL的合作情况,作出是否进行下一次合作的决定。 2.提前授信融通仓运作模式。提前授信融通仓运作模式是指银行在与4PL的合作过程中,不仅会将一些自己不熟悉、不擅长的业务外包给4PL,而且还会根据4PL的实力,给予其一定范围信贷配额。对于银行而言,主要是从业绩情况、信用情况、经营规模以及经营现状等方面考察4PL。银行完成对4PL的考察后,会与其签订信贷协议和一个无限责任承担合同。在实际操作中,只要是在授信额度范围内,银行并不会直接参与谈判,而是由4PL与申请贷款的企业进行谈判,并根据对方要求和质押物情况决定放贷规模。为了实现更大利益,4PL会根据自己所掌握的3PL资源进行任务分配,用最优化配置获取最大利益。提前授信融通仓运作模式基本业务流程如图2所示。 如图2所示,在提前授信融通仓运作模式中,融资企业是向获得银行提前授信的4PL提出融资申请,同时向4PL提供用于融资的质押物情况。在接到申请后,4PL再根据质押物特征向其管理的3PL发出任务通告,3PL可以根据自己的情况决定是否接受该业务。如果达成一致,融资企业则将质押物运送至3PL,由后者出具验收合格证。4PL据此对融资企业开具表明融资企业信用等级等状况的质押仓单,并给予其相应贷款额度,由银行放款。在该运作模式下,银行会对4PL每次业务进行记录和考核,以此考察4PL建议的放贷额度是否合适,从而作出下次是否合作的决定。与其他运作模式相比,无论是放款额度还是质押物处理,都是由4PL单独完成,大大减轻了银行的相关考察任务,简化了程序。一般而言,4PL想要获得银行提前授信,不仅业务必须非常专业,更要有相应担保。