云南省图书馆机构用户,欢迎您!

指出保兑仓模式是物流金融发展的主要模式之一,通过整合买方、银行、卖方和物流企业资源,实现了四方“共赢”,但其风险的存在也是不可避免的,依据该模式业务的流程,分别对各个业务环节上可能存在的风险进行分析,并提出了防范与控制风险的措施,进而达到降低整体交易风险的目的,以实现参与主体的利益最大化。

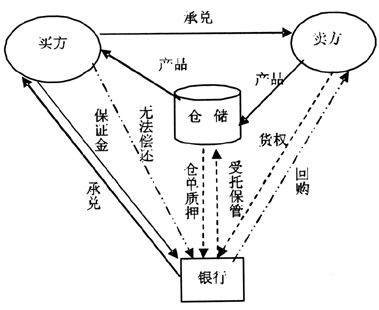

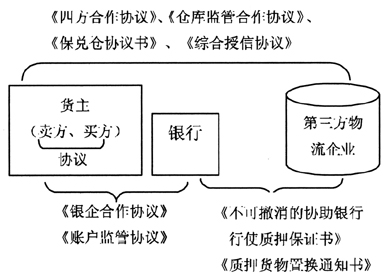

图1 保兑仓模式 买方、卖方、第三方物流企业(仓储方)和银行通过签订协议进行相互约束与监督,如图2所示[2]。

图1 保兑仓模式 买方、卖方、第三方物流企业(仓储方)和银行通过签订协议进行相互约束与监督,如图2所示[2]。  图2 保兑仓参与主体相互关系图 从盈利的角度来看,该模式下,银行不仅沿着供应链拓宽了业务范围,而且在满足其他三方需求的同时还具有风险控制的优势;而买方企业则获得了间接融资;卖方一方面增加了销售机会,另一方面还降低了库存产品积压的风险;而第三方物流企业则在该模式中获得了货物存储与管理费,为银行提供价值评估与质押监管的中介服务费。但该模式并不是尽善尽美的,其不足之处表现在,风险过于集中于银行一方。如监管工作并非银行的核心竞争优势,若第三方物流企业不合作或者存在信用问题,则一方面银行的预期收益会受到影响,甚至出现亏损;另一方面保兑仓模式也难以得到广泛的发展[3]。 下面根据该模式的业务关系分别对业务开展的各个环节可能存在的风险进行分析,这些风险大致可概括为:信用风险、不良品风险、监管风险、市场风险及操作风险等。 3 保兑仓模式下的风险分析 从保兑仓模式图不难看出,该模式涉及的主体有买方、卖方、银行和第三方物流企业四方。交易过程中的风险也来源于这些环节,下面从银行—买方、卖方、第三方物流企业;卖方—银行、买方;第三方物流企业—卖方、买方;买方—卖方四个角度展开分析: 3.1 银行—买方、卖方、第三方物流企业 由图1和图2知,买方先将与卖方签订的合同呈递给银行审核,审核通过后,向银行缴纳一定的保证金,银行根据相关规定与政策按比例为买方开出可用于直接购买卖方产品的承兑汇票。银行通过与买方签订的《银企合作协议》、《账户监管协议》,对买方进行监督以及对该交易过程的各类风险进行防范。 从银行的角度出发,银行面临的风险主要是来自于买方与卖方的信用风险。信用风险是由于银行与买方之间存在信息不对称而引发的,其主要表现为道德风险。买方为获得承兑汇票,在银行对其资信状况进行审核时,刻意隐瞒质押物信息或者自身财务状况。或者买方和卖方相互勾结,卖方违背协议,提供质押物时以次充好,这两种情况是协议无法防范的,无疑会给银行造成一定的信贷风险。 第三方物流企业受银行委托代其行使质押物监管权,且对质押物进行鉴别和评估,为银行提供质押仓单。在该模式下,第三方物流企业不享有货物的收益权,故不承担抵押货物的风险,如果第三方物流企业为了追求其自身利益最大化,监守自盗,隐瞒质押物的真实价值或者与买方联合,没有对质押物做出公正、准确的评价,那么银行的信贷风险将大大增加。另外,物流企业自身的资信状况、规模、仓储能力,以及监管能力等都将影响银行面临的风险。 3.2 卖方—银行、买方 结合图1,从卖方的角度考虑,卖方承担更多的是市场风险及买方企业的经营风险。当买方与卖方、买方与银行达成合作后,卖方负责将货物权转给银行以作为买方的质押物,当买方到期无法偿还除保证金以外的差额部分时,卖方需无条件承担货物回购的责任。一方面当该产品的市场出现下降趋势或不稳定时,产品供大于求,买方销售风险增加,资金回笼困难,则其清偿到期债务的能力也随之大大降低;另一方面当买方失信,实现产品完全销售后,卷款消失。在这两种情况下,卖方按签订的协议无条件回购货物,显然会造成其库存品积压、资金占用、成本上升及资源浪费等问题。此外,受市场影响,银行资金安全系数下降,卖方收到的承兑汇票不能按期转化为现金,则其现金周转速度受到影响,面临的风险也将随之增加。

图2 保兑仓参与主体相互关系图 从盈利的角度来看,该模式下,银行不仅沿着供应链拓宽了业务范围,而且在满足其他三方需求的同时还具有风险控制的优势;而买方企业则获得了间接融资;卖方一方面增加了销售机会,另一方面还降低了库存产品积压的风险;而第三方物流企业则在该模式中获得了货物存储与管理费,为银行提供价值评估与质押监管的中介服务费。但该模式并不是尽善尽美的,其不足之处表现在,风险过于集中于银行一方。如监管工作并非银行的核心竞争优势,若第三方物流企业不合作或者存在信用问题,则一方面银行的预期收益会受到影响,甚至出现亏损;另一方面保兑仓模式也难以得到广泛的发展[3]。 下面根据该模式的业务关系分别对业务开展的各个环节可能存在的风险进行分析,这些风险大致可概括为:信用风险、不良品风险、监管风险、市场风险及操作风险等。 3 保兑仓模式下的风险分析 从保兑仓模式图不难看出,该模式涉及的主体有买方、卖方、银行和第三方物流企业四方。交易过程中的风险也来源于这些环节,下面从银行—买方、卖方、第三方物流企业;卖方—银行、买方;第三方物流企业—卖方、买方;买方—卖方四个角度展开分析: 3.1 银行—买方、卖方、第三方物流企业 由图1和图2知,买方先将与卖方签订的合同呈递给银行审核,审核通过后,向银行缴纳一定的保证金,银行根据相关规定与政策按比例为买方开出可用于直接购买卖方产品的承兑汇票。银行通过与买方签订的《银企合作协议》、《账户监管协议》,对买方进行监督以及对该交易过程的各类风险进行防范。 从银行的角度出发,银行面临的风险主要是来自于买方与卖方的信用风险。信用风险是由于银行与买方之间存在信息不对称而引发的,其主要表现为道德风险。买方为获得承兑汇票,在银行对其资信状况进行审核时,刻意隐瞒质押物信息或者自身财务状况。或者买方和卖方相互勾结,卖方违背协议,提供质押物时以次充好,这两种情况是协议无法防范的,无疑会给银行造成一定的信贷风险。 第三方物流企业受银行委托代其行使质押物监管权,且对质押物进行鉴别和评估,为银行提供质押仓单。在该模式下,第三方物流企业不享有货物的收益权,故不承担抵押货物的风险,如果第三方物流企业为了追求其自身利益最大化,监守自盗,隐瞒质押物的真实价值或者与买方联合,没有对质押物做出公正、准确的评价,那么银行的信贷风险将大大增加。另外,物流企业自身的资信状况、规模、仓储能力,以及监管能力等都将影响银行面临的风险。 3.2 卖方—银行、买方 结合图1,从卖方的角度考虑,卖方承担更多的是市场风险及买方企业的经营风险。当买方与卖方、买方与银行达成合作后,卖方负责将货物权转给银行以作为买方的质押物,当买方到期无法偿还除保证金以外的差额部分时,卖方需无条件承担货物回购的责任。一方面当该产品的市场出现下降趋势或不稳定时,产品供大于求,买方销售风险增加,资金回笼困难,则其清偿到期债务的能力也随之大大降低;另一方面当买方失信,实现产品完全销售后,卷款消失。在这两种情况下,卖方按签订的协议无条件回购货物,显然会造成其库存品积压、资金占用、成本上升及资源浪费等问题。此外,受市场影响,银行资金安全系数下降,卖方收到的承兑汇票不能按期转化为现金,则其现金周转速度受到影响,面临的风险也将随之增加。