云南省图书馆机构用户,欢迎您!

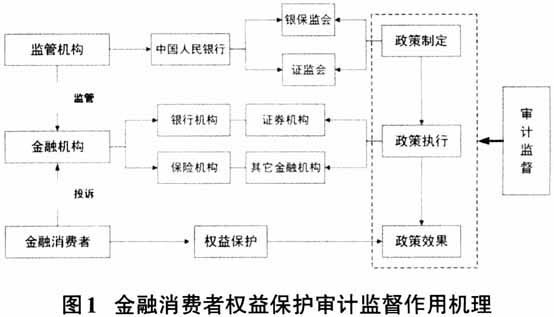

透明度监管是金融消费者权益保护监督的重点。从信息经济学的角度来看,金融产品一般是商业银行、基金公司、证券公司等金融机构处理过企业的信息后设计产生的。信息经过商业银行的收集和处理,聚集到商业银行体系内,之后这些产品再在证券市场上发行。而对于投资者而言,所获知的信息是金融机构有选择性地发布到金融市场上,投资者对风险的判断则基于与产品相关的各种信息。对于这些新的金融产品而言,它们的投资信息经历了两次加工,第一次是在商业银行等金融机构阶段,第二次是在形成新的证券化产品阶段(吴晓求,2017)。这种多次的信息加工,加长了信息传递的链条,金融消费者与最终投资标的之间的信息成本显著上升,同时容易导致信息失灵。当信息链条被加长之后,要保证这些信息的真实性和完整性就需要相应的监管措施。 审计作为党和国家的重要监督组成部分,在防范系统性重要风险、保障金融消费者权益方面发挥了重大作用。审计中要坚持金融消费问题导向的客观需要,把主动防范化解系统性金融风险放在更加重要的位置,发挥好金融消费者权益保护工作金融领域“减震器”和“舒压阀”的基础性作用。金融机构与金融消费者属于金融交易的一体两面,金融乱象的根本驱动是获取更多利益。所以,很大程度上,金融机构的违规经营、管理不善等问题均会直接或间接表现为对消费者权益的侵害。反过来,重视金融消费者权益保护的监管,能有效压缩金融机构实施不当行为的空间,迫使其稳健合规,可持续发展。 二、金融消费中存在的风险点 根据上述理论分析可知,近年来,随着金融产品的多元化和消费纠纷的复杂化,相对于金融机构,分散的金融消费者难以充分占有信息,加上在专业知识、交易经验、风险识别、承受能力等方面的原因,致使金融消费争议上升趋势明显,维护消费者合法权益的问题日益突出。理清风险类型和不同风险源的重要目的,就是试图找到相应的监管准则的逻辑。金融消费者权益保护,其所设立的监管准则本质都是试图对冲和管控潜在风险。站在金融消费者角度,具体来说,金融消费中存在的风险主要有: 1.遭受金融消费欺诈的风险。金融行业作为具有一定公共性的行业,金融机构欺诈行为不仅损害个体的金融消费者利益,而且给金融市场造成无形的损失,甚至带来区域性或系统性金融风险(阳建勋,2019),进而危及整个社会的金融稳定与金融安全。金融消费者面临的欺诈风险主要来自三个方面:一是金融机构弱化风险信息传递。金融机构销售金融产品时,收益和风险宣传失衡,过度宣传产品收益,刻意淡化风险提示,诱导消费者购买,结果很多产品未能实现目标收益,有的甚至还出现了负收益,引发了大量的金融消费争议,甚至出现金融挤兑现象。二是故意模糊金融产品概念。如近年来出现的“存款变保险”现象,甚至安排保险人员在银行大厅里推销保险产品,让客户误认为是存款,误导、诱使消费者违背初衷“签字画押”,引发了大量的消费争议,严重影响银行的声誉。金融科技创新应用中信息不对称所导致的欺诈行为及其隐蔽性,使得金融消费者遭受欺诈的几率大大增加。三是不法分子网络诈骗。随着线上金融产品销售,不法分子通过假冒正规金融机构、“克隆”金融机构网站、电话、短信等方式,谎称正规金融机构以广告推销金融产品,以高收益为诱饵,对网络金融消费进行诈骗。针对金融储备知识不全的消费者而言,容易面临金融欺诈而带来的风险,从而损失惨重。

透明度监管是金融消费者权益保护监督的重点。从信息经济学的角度来看,金融产品一般是商业银行、基金公司、证券公司等金融机构处理过企业的信息后设计产生的。信息经过商业银行的收集和处理,聚集到商业银行体系内,之后这些产品再在证券市场上发行。而对于投资者而言,所获知的信息是金融机构有选择性地发布到金融市场上,投资者对风险的判断则基于与产品相关的各种信息。对于这些新的金融产品而言,它们的投资信息经历了两次加工,第一次是在商业银行等金融机构阶段,第二次是在形成新的证券化产品阶段(吴晓求,2017)。这种多次的信息加工,加长了信息传递的链条,金融消费者与最终投资标的之间的信息成本显著上升,同时容易导致信息失灵。当信息链条被加长之后,要保证这些信息的真实性和完整性就需要相应的监管措施。 审计作为党和国家的重要监督组成部分,在防范系统性重要风险、保障金融消费者权益方面发挥了重大作用。审计中要坚持金融消费问题导向的客观需要,把主动防范化解系统性金融风险放在更加重要的位置,发挥好金融消费者权益保护工作金融领域“减震器”和“舒压阀”的基础性作用。金融机构与金融消费者属于金融交易的一体两面,金融乱象的根本驱动是获取更多利益。所以,很大程度上,金融机构的违规经营、管理不善等问题均会直接或间接表现为对消费者权益的侵害。反过来,重视金融消费者权益保护的监管,能有效压缩金融机构实施不当行为的空间,迫使其稳健合规,可持续发展。 二、金融消费中存在的风险点 根据上述理论分析可知,近年来,随着金融产品的多元化和消费纠纷的复杂化,相对于金融机构,分散的金融消费者难以充分占有信息,加上在专业知识、交易经验、风险识别、承受能力等方面的原因,致使金融消费争议上升趋势明显,维护消费者合法权益的问题日益突出。理清风险类型和不同风险源的重要目的,就是试图找到相应的监管准则的逻辑。金融消费者权益保护,其所设立的监管准则本质都是试图对冲和管控潜在风险。站在金融消费者角度,具体来说,金融消费中存在的风险主要有: 1.遭受金融消费欺诈的风险。金融行业作为具有一定公共性的行业,金融机构欺诈行为不仅损害个体的金融消费者利益,而且给金融市场造成无形的损失,甚至带来区域性或系统性金融风险(阳建勋,2019),进而危及整个社会的金融稳定与金融安全。金融消费者面临的欺诈风险主要来自三个方面:一是金融机构弱化风险信息传递。金融机构销售金融产品时,收益和风险宣传失衡,过度宣传产品收益,刻意淡化风险提示,诱导消费者购买,结果很多产品未能实现目标收益,有的甚至还出现了负收益,引发了大量的金融消费争议,甚至出现金融挤兑现象。二是故意模糊金融产品概念。如近年来出现的“存款变保险”现象,甚至安排保险人员在银行大厅里推销保险产品,让客户误认为是存款,误导、诱使消费者违背初衷“签字画押”,引发了大量的消费争议,严重影响银行的声誉。金融科技创新应用中信息不对称所导致的欺诈行为及其隐蔽性,使得金融消费者遭受欺诈的几率大大增加。三是不法分子网络诈骗。随着线上金融产品销售,不法分子通过假冒正规金融机构、“克隆”金融机构网站、电话、短信等方式,谎称正规金融机构以广告推销金融产品,以高收益为诱饵,对网络金融消费进行诈骗。针对金融储备知识不全的消费者而言,容易面临金融欺诈而带来的风险,从而损失惨重。