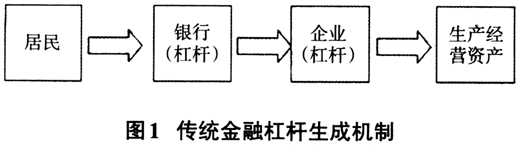

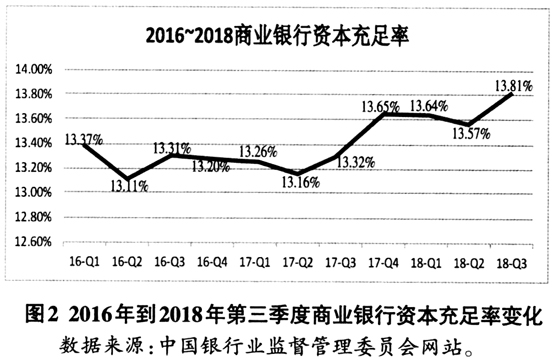

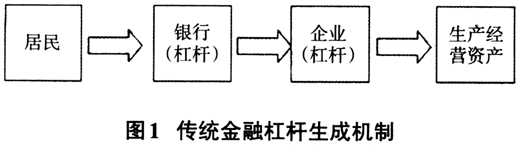

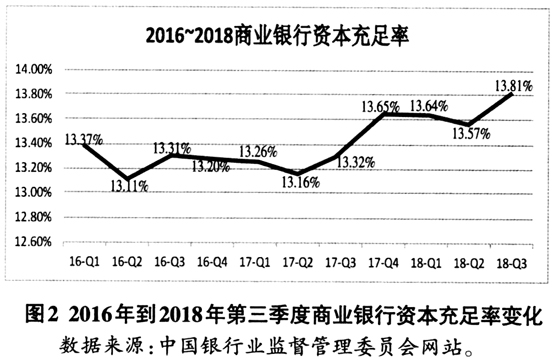

系统性金融风险的影响主要以宏观经济的大幅度跃动为特征,但其微观基础同样应当受到关注。张方波(2018)基于马克思借贷资本理论,认为借贷资本追求更高增值是金融杠杆快速扩张的主要原因,提出了规范借贷资本运动、积累和增值的去杠杆建议。王倩、赵峥(2018)从收入差异对金融杠杆的影响展开研究,使用高收入与低收入居民的效用函数证明了收入差异是推高金融杠杆、损害金融稳定的根源。马勇、陈雨露(2017)与潘敏、袁哥聘(2018)均以多个国家和地区的动态面板数据为研究样本,实证检验了金融去杠杆会抑制经济增长,加大经济波动。丁刊鹏、刘立新(2018)从金融机构在险价值的角度阐述金融杠杆与危机间的传导机制,并结合国情从供给侧去杠杆角度提出了化解金融风险思路。马亚明、王虹珊(2018)通过构建包含影子银行、金融杠杆的动态随机一般均衡模型,分析了不同货币政策的有效性。张方波(2018)通过研究金融杠杆中的“非标”资产的发展历程,站在金融监管与金融杠杆周期的大逻辑下提出了“非标”如何实现理性转型的建议。夏越(2018)对金融杠杆与系统性金融风险之间的关联进行了实证研究,发现不合理的金融杠杆水平会推动系统性金融风险上升。 目前已有的对金融杠杆的研究多偏重于宏观视角,而且多站在金融杠杆已经形成的既定事实下进行研究,更多重视了总体性的影响,政策研究较多但落实策略及其绩效未能有所考察,在微观层面杠杆具体形成机制探索方面相对较薄弱。本文尝试通过梳理加入了“派生信用中介”的金融杠杆生成机制,并大致估测出真实的杠杆率水平,进而通过分析资金的流向找出最容易放大金融杠杆的路径,将其确认为审计的重点。 二、金融杠杆:传统生成机制及其改进 (一)传统金融杠杆生成机制 杠杆的本质就是负债。通过投入少量自有资本为基础,借入高于自有资本几倍以上的资金,并将其投入生产经营,最终发挥以小博大的效果,因此被形象地称为“加杠杆”。可以说,只要有债务融资方式存在,就必然存在杠杆。银行的运行基础之一就是杠杆,以自身出资的少量核心资本吸引来自社会的大量闲置资金,同时,企业因生产经营的需要向银行贷入资金是企业加给自身的杠杆。在整个社会资金运行链条中,银行、企业两个环节都会形成杠杆,这就是传统的金融杠杆生成机制。目前,我国社会融资的主体是银行的间接信贷,因此整个经济体中存在着的杠杆比重更高,影响更大。 图1中右侧杠杆是企业负债经营的结果,合理使用会产生税盾的效果,可以通过计算利息保障倍数来分析企业的偿债能力,其不属于本文讨论的“金融杠杆”,也不是金融监管机构直接管辖的领域,因此不做过多赘述。而前一个杠杆为银行杠杆,即本文所要讨论的典型的金融杠杆。对于银行杠杆率的监管,通常会选择考虑了不同资产组合风险权重的资本充足率为指标。根据2010年巴塞尔委员会的《第三版巴塞尔协议》和2011年中国银监会《中国银行业实施新监管标准的指导意见》的要求,全行业的资本充足率、一级资本充足率、核心一级资本充足率标准分别为10.5%、8.5%、7.5%,其中的系统重要银行再增加1个百分点。如图2所示,截至2018年三季度末,从商业银行资本充足率为13.81%来看,是处于非常健康的水平。

(二)“派生信用中介”与“模糊”的金融杠杆 信用中介是商业银行的基本职能,在这一职能的实现过程中,银行充当着“资本商品”买卖过程中的商人,通过银行的负债业务,把社会上的各种闲散资金集中买进,买价为利息;再通过资产业务,把它卖向各经济部门。商业银行全过程参与了资本盈余方和短缺方之间的融通,作为货币商品的中介人,并从发放利息与投资收益的差额中,形成银行利润。 经济新常态下经济下行压力加大,企业经营成本增加,导致银行放贷给小微企业的意愿受到抑制,出现“惜贷”现象。目前,商业银行普遍存在业绩考核压力,在目标客户群的安全性不能达到其要求时,便转而寻找一些从其身份或资产状况来考察相对“安全”的借款客户。实际运行中,这些客户往往成为资金链条上的一个新增环节,未必是最终的资金使用者,暂且称这类客户为“派生信用中介”。派生信用中介角色的出现,使图1所述的杠杆链条更加繁琐、更长、更复杂。 站在普通的储户视角下对信用中介的理解就是银行,但若站在银行的位置上,就会发现其身后是一群“派生信用中介”。随着经济环境的变化和起伏,银行所需要的派生中介更加复杂多样、更有针对性。其中典型的派生信用中介,包括国企、城投公司、事业单位等拥有政府信用的部门,拥有土地信用的房地产,拥有壳价值的已上市公司与包含各类资产管理产品的非银金融机构等。由于这些机构的资产有很强的变现能力,因此在经济下行阶段依然具有较高的信用等级。于是,银行资金的流动出现以下两种变化:一是众多中介导致链条变长。不像传统的银行系统充当唯一信用中介的情形,由于新增的派生信用中介的介入,使银行与最终资金使用者之间的环节变多,而越拉越长、愈发复杂的信用传递链条无形中降低了参与者尤其是银行的单体可观测风险,但从整个链条考察的话,同样也会使得监管部门对严重变形的金融杠杆的识别更加模糊。二是多环节增加风险识别难度。信用中介间的关系层叠复杂无法明确识别,暗中抬升了资金的投向风险,扩大银行自身的杠杆。比如银行以派生信用中介为通道,实现向监管部门限制放款的非合意部门放款,或者以典型的委外业务形式抬高资金投放的杠杆水平和期限错配水平。因此,派生信用中介充当了嵌套功能,表面上有利于小微等信用等级低的企业借贷,却使得风险难以穿透识别,最终绝大多数风险会由银行自己承担。

(二)“派生信用中介”与“模糊”的金融杠杆 信用中介是商业银行的基本职能,在这一职能的实现过程中,银行充当着“资本商品”买卖过程中的商人,通过银行的负债业务,把社会上的各种闲散资金集中买进,买价为利息;再通过资产业务,把它卖向各经济部门。商业银行全过程参与了资本盈余方和短缺方之间的融通,作为货币商品的中介人,并从发放利息与投资收益的差额中,形成银行利润。 经济新常态下经济下行压力加大,企业经营成本增加,导致银行放贷给小微企业的意愿受到抑制,出现“惜贷”现象。目前,商业银行普遍存在业绩考核压力,在目标客户群的安全性不能达到其要求时,便转而寻找一些从其身份或资产状况来考察相对“安全”的借款客户。实际运行中,这些客户往往成为资金链条上的一个新增环节,未必是最终的资金使用者,暂且称这类客户为“派生信用中介”。派生信用中介角色的出现,使图1所述的杠杆链条更加繁琐、更长、更复杂。 站在普通的储户视角下对信用中介的理解就是银行,但若站在银行的位置上,就会发现其身后是一群“派生信用中介”。随着经济环境的变化和起伏,银行所需要的派生中介更加复杂多样、更有针对性。其中典型的派生信用中介,包括国企、城投公司、事业单位等拥有政府信用的部门,拥有土地信用的房地产,拥有壳价值的已上市公司与包含各类资产管理产品的非银金融机构等。由于这些机构的资产有很强的变现能力,因此在经济下行阶段依然具有较高的信用等级。于是,银行资金的流动出现以下两种变化:一是众多中介导致链条变长。不像传统的银行系统充当唯一信用中介的情形,由于新增的派生信用中介的介入,使银行与最终资金使用者之间的环节变多,而越拉越长、愈发复杂的信用传递链条无形中降低了参与者尤其是银行的单体可观测风险,但从整个链条考察的话,同样也会使得监管部门对严重变形的金融杠杆的识别更加模糊。二是多环节增加风险识别难度。信用中介间的关系层叠复杂无法明确识别,暗中抬升了资金的投向风险,扩大银行自身的杠杆。比如银行以派生信用中介为通道,实现向监管部门限制放款的非合意部门放款,或者以典型的委外业务形式抬高资金投放的杠杆水平和期限错配水平。因此,派生信用中介充当了嵌套功能,表面上有利于小微等信用等级低的企业借贷,却使得风险难以穿透识别,最终绝大多数风险会由银行自己承担。

(二)“派生信用中介”与“模糊”的金融杠杆 信用中介是商业银行的基本职能,在这一职能的实现过程中,银行充当着“资本商品”买卖过程中的商人,通过银行的负债业务,把社会上的各种闲散资金集中买进,买价为利息;再通过资产业务,把它卖向各经济部门。商业银行全过程参与了资本盈余方和短缺方之间的融通,作为货币商品的中介人,并从发放利息与投资收益的差额中,形成银行利润。 经济新常态下经济下行压力加大,企业经营成本增加,导致银行放贷给小微企业的意愿受到抑制,出现“惜贷”现象。目前,商业银行普遍存在业绩考核压力,在目标客户群的安全性不能达到其要求时,便转而寻找一些从其身份或资产状况来考察相对“安全”的借款客户。实际运行中,这些客户往往成为资金链条上的一个新增环节,未必是最终的资金使用者,暂且称这类客户为“派生信用中介”。派生信用中介角色的出现,使图1所述的杠杆链条更加繁琐、更长、更复杂。 站在普通的储户视角下对信用中介的理解就是银行,但若站在银行的位置上,就会发现其身后是一群“派生信用中介”。随着经济环境的变化和起伏,银行所需要的派生中介更加复杂多样、更有针对性。其中典型的派生信用中介,包括国企、城投公司、事业单位等拥有政府信用的部门,拥有土地信用的房地产,拥有壳价值的已上市公司与包含各类资产管理产品的非银金融机构等。由于这些机构的资产有很强的变现能力,因此在经济下行阶段依然具有较高的信用等级。于是,银行资金的流动出现以下两种变化:一是众多中介导致链条变长。不像传统的银行系统充当唯一信用中介的情形,由于新增的派生信用中介的介入,使银行与最终资金使用者之间的环节变多,而越拉越长、愈发复杂的信用传递链条无形中降低了参与者尤其是银行的单体可观测风险,但从整个链条考察的话,同样也会使得监管部门对严重变形的金融杠杆的识别更加模糊。二是多环节增加风险识别难度。信用中介间的关系层叠复杂无法明确识别,暗中抬升了资金的投向风险,扩大银行自身的杠杆。比如银行以派生信用中介为通道,实现向监管部门限制放款的非合意部门放款,或者以典型的委外业务形式抬高资金投放的杠杆水平和期限错配水平。因此,派生信用中介充当了嵌套功能,表面上有利于小微等信用等级低的企业借贷,却使得风险难以穿透识别,最终绝大多数风险会由银行自己承担。