云南省图书馆机构用户,欢迎您!

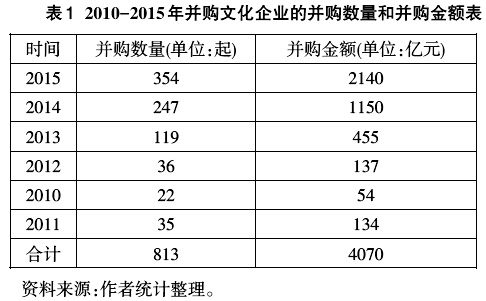

近年来,我国资本市场上掀起了文化产业并购热潮。理性看待这股并购热潮对于文化产业的健康发展具有重要意义。文化产业并购可分为四种不同的类型,行业和区域集聚、标的资产高溢价以及业绩补偿协议成为并购的主要特征。文化产业并购热潮的形成,是理性因素和非理性因素共同作用的结果。深入分析发现,我国当前的文化产业并购还存在许多亟待解决的障碍和隐患:部分企业过度追求政策红利,盲目进行跨界并购;条块分割与进入壁垒降低了跨地区并购的效率;国有资本与民营资本缺乏实质性融合,跨所有制并购难度大;“三跨”并购整合效果不理想,等等。由此本文从政府、中介和企业三个层面提出了规避粗放型并购、提升并购绩效的对策建议:政府层面,从政策推动转向体制和法律保障;中介层面,大力发展文化中介,完善中介服务职能;企业层面,正确评估自身的并购能力,健全公司治理机制,做好核心人力资源的整合。

(1)第一类:拓展产业链、打造文化帝国的文化产业内部相关并购 杜龙政等认为随着全球竞争的加剧,产业链之间的竞争已经取代了原有的企业间的竞争和企业集团间的竞争⑨。培育“龙头企业”、“七寸企业”成为提升产业竞争力的关键⑩。此外,完善的产业链能够降低公司单一经营带来的风险。在明确战略布局的基础上,许多文化企业借助兼并重组,提升其在行业中的地位,通过发挥协同效应打造文化产业中的龙头企业,在文化产业生态系统中占据有利的生态位(11)。 实施该类并购的企业主要是文化产业中的领头公司,以凤凰传媒、浙报传媒、华闻传媒、蓝色光标等为典型代表。坚持数字化和国际化发展战略的蓝色光标,以兼并重组为工具扎实稳健地推动企业战略的实施。在大数据、互联网思维的冲击和政府“走出去”战略的引导下,2014年蓝色光标收购了We Are Very Social Limited、密达美渡传播有限公司、北京美广互动广告有限公司等八家公司,其在资本市场的频繁并购行为是其实施外延发展战略的重要体现。同时,蓝色光标通过并购实现了对稀缺资源的补充和服务内容的完善,增强了其在数字营销领域中的服务能力。根据资源基础理论,以并购为手段获得稀缺资源,对于蓝色光标维持和提升其在文化产业中的市场竞争力大有裨益,也是其打造数字营销帝国必不可少的重要战略举措。

(1)第一类:拓展产业链、打造文化帝国的文化产业内部相关并购 杜龙政等认为随着全球竞争的加剧,产业链之间的竞争已经取代了原有的企业间的竞争和企业集团间的竞争⑨。培育“龙头企业”、“七寸企业”成为提升产业竞争力的关键⑩。此外,完善的产业链能够降低公司单一经营带来的风险。在明确战略布局的基础上,许多文化企业借助兼并重组,提升其在行业中的地位,通过发挥协同效应打造文化产业中的龙头企业,在文化产业生态系统中占据有利的生态位(11)。 实施该类并购的企业主要是文化产业中的领头公司,以凤凰传媒、浙报传媒、华闻传媒、蓝色光标等为典型代表。坚持数字化和国际化发展战略的蓝色光标,以兼并重组为工具扎实稳健地推动企业战略的实施。在大数据、互联网思维的冲击和政府“走出去”战略的引导下,2014年蓝色光标收购了We Are Very Social Limited、密达美渡传播有限公司、北京美广互动广告有限公司等八家公司,其在资本市场的频繁并购行为是其实施外延发展战略的重要体现。同时,蓝色光标通过并购实现了对稀缺资源的补充和服务内容的完善,增强了其在数字营销领域中的服务能力。根据资源基础理论,以并购为手段获得稀缺资源,对于蓝色光标维持和提升其在文化产业中的市场竞争力大有裨益,也是其打造数字营销帝国必不可少的重要战略举措。