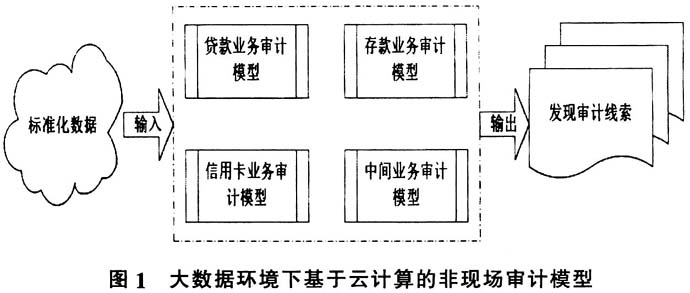

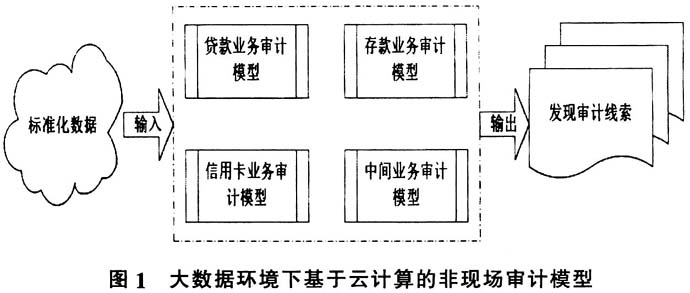

在传统商业银行内部审计体系下,内部审计部门需要处理大量的数据信息。这些数据信息的收集、审核与评价过程,很多依靠人工操作,不仅容易出错,而且很难满足内部审计的效率和效果。而大数据时代则提供了新的思维模式,大幅扩大非现场审计范围,不仅实现了内部审计的及时性并且提高了内部审计认可度。 一、大数据和云计算的基本原理 在大数据时代,数据资产的核心价值是预测,它本质上提供了一种基于数据分析的决策行为,从而替代了传统的经验和直觉。换句话说,大数据技术能够在获取了广泛数据的基础上,快速撷取和整理有价值的信息,并通过对数据的整合分析建立多样化的预测模型,从中快速比较和判断出更为精准的模型,从而为相关决策服务。而对于商业银行内部审计部门来讲,随着其掌握的数据数量不断增多,数据种类日渐细化,数据来源逐步扩展,数据之间的关系也趋向于复杂化和网络化。在拥有海量数据资产的基础上,应用大数据技术对商业银行进行分析和审核,将颠覆传统内部审计体系和流程。 而应用大数据技术的前提,即获取海量数据资产,是云计算的支持。云计算是互联网计算的重要发展领域,它运用网络间技术对现存的网络和数据中心的架构、部署和实施做出重大改变,从而实现平台的无限扩展性和资源的使用均衡性。简单来说,云计算突破了单台计算机性能的物理限制,将多台可能处在异地的计算机整合为一个可供用户使用的整体(平台),随着新的计算机的加入,这个平台的性能可以不断提高,从而为处理大数据提供了有效的基础设施保障;此外,云平台还具有跨系统特性和地域无关特性。也就是说,无论云平台的用户身处海外的项目现场,还是在总部的办公室内,无论通过个人电脑、智能手机,还是通过平板电脑都可以使用云平台,从而为利用大数据技术提供了广泛的应用可能性。 二、信息化环境下审计线索的发现 审计线索是指内部审计人员根据相关财务数据和非财务数据发现其中存在的违法违规行为的特征。 内部审计人员利用各种手段对数据进行分析获得审计线索,发现疑点,以便开展详细审计过程。目前内部审计人员主要利用数据分析性复核、原始资料查阅、业务流程内在逻辑分析等方法发现审计线索,而这些方法均需要利用信息化技术。运用计算机对大量数据进行分析、挖掘,可获取数据内在的一般性联系及规律,以便快速准确地发现其中的“可疑点”,这些“可疑点”就是内部审计人员寻找的审计线索。 三、大数据环境下基于云计算的商业银行非现场审计模型构建 首先,大数据技术可解决数据标准化问题,将不同数据进行筛选、分类,并对数据格式标准化。由于商业银行需要同时处理结构化、半结构化或非结构化数据,因此银行内各业务部门不同的应用系统或分析系统生成的数据,可通过大数据技术,形成可供审计部门使用的专属数据。内部审计人员利用云计算技术可方便获取各银行网点、支行等部门的标准化数据,大幅扩大非现场审计范围,提高审计数据获取效率。 其次,利用云平台技术,建立不同业务类别的分析模型,可包括贷款业务审计模型、存款业务审计模型、信用卡业务审计模型、中间业务审计模型等。各模型参照相应业务类别的特征规律、操作流程建立,具有专属性,可准确快捷地发现数据中的问题。内部审计人员将经过大数据技术处理过的标准化数据输入匹配的审计业务模型中,可快速地对数据进行针对性分析。 最后,各业务类别的审计模型如同一个个“风险探测器”,通过查找商业银行业务经营风险在数据上的具体表现,识别审计线索,有效地揭示商业银行各类业务中的风险和发现存在重大违法违规问题(见图1)。