云南省图书馆机构用户,欢迎您!

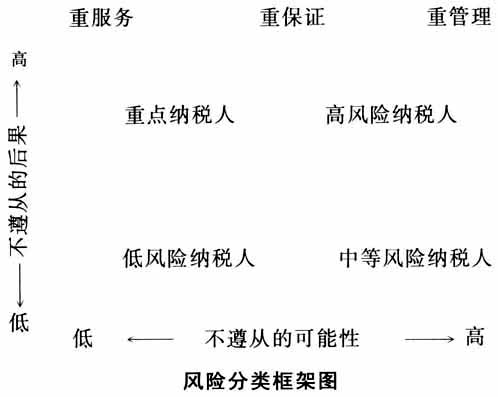

二、风险分类框架(RDF) 以风险识别设定的不遵从可能性和不遵从严重程度作为风险评估指标,按照风险分类框架(如下图)将大企业纳税人分为高风险纳税人、重点纳税人、中等风险纳税人和低风险纳税人四大类,这是进行税务风险管理的基础。 (1)高风险纳税人。上图框架将不遵从可能性大、不遵从后果严重的纳税人归为高风险纳税人。澳大利亚税务局对该类纳税人投入了大量资源,进行持续审查。采取全面审计、风险评估等措施,及时了解和发现相关风险点,掌握更多潜在问题的信息;同时,让纳税人能够在信息更加充分的情况下选择恰当的税法遵从方式。

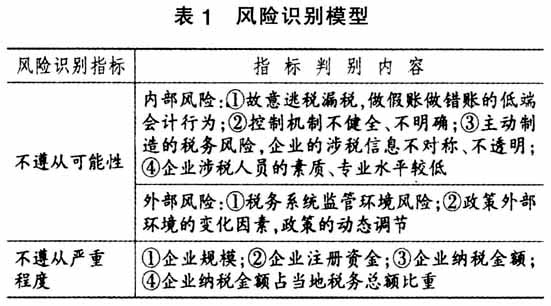

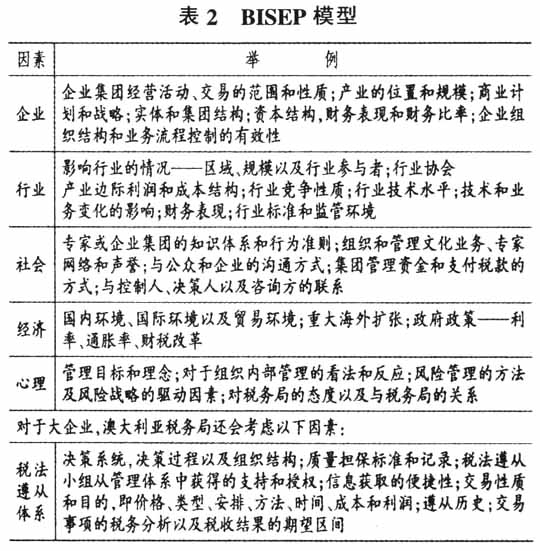

二、风险分类框架(RDF) 以风险识别设定的不遵从可能性和不遵从严重程度作为风险评估指标,按照风险分类框架(如下图)将大企业纳税人分为高风险纳税人、重点纳税人、中等风险纳税人和低风险纳税人四大类,这是进行税务风险管理的基础。 (1)高风险纳税人。上图框架将不遵从可能性大、不遵从后果严重的纳税人归为高风险纳税人。澳大利亚税务局对该类纳税人投入了大量资源,进行持续审查。采取全面审计、风险评估等措施,及时了解和发现相关风险点,掌握更多潜在问题的信息;同时,让纳税人能够在信息更加充分的情况下选择恰当的税法遵从方式。  (2)重点纳税人。风险框架图将不遵从可能性低、不遵从后果严重的纳税人归为重点纳税人,大多数特大型企业归入此类。由于重点纳税人对整个税收体系影响重大,因此澳大利亚税务局特别将该部分纳税人纳入降低税法遵从风险管理和治理框架。重点纳税人应在潜在的争议事项出现时及时向税务局完整地披露相关事宜。澳大利亚税务局一直重视投入必要的资源与重点纳税人建立良好的征纳关系,以便及时了解企业的生产经营情况。如果识别了潜在的争议事项,税务局将与该类纳税人共同解决问题,并评估他们的税法遵从度。 (3)中等风险纳税人。风险框架图将不遵从可能性高,不遵从后果轻微的纳税人归为中等风险纳税人。澳大利亚税务局采取特定措施来处理识别出的遵从问题,包括风险复评、审计等。根据识别的风险,国家税务局对存在同类型问题的纳税人采取特定类型的风险评估方式,确保在风险处理过程中保持较高的一致性。 (4)低风险纳税人。风险框架图将不遵从可能性低、不遵从后果轻微的纳税人归为低风险纳税人,多数大企业归为此类。对这类纳税人主要采取定期监控方式,确保分类的正确性。主要遵从活动包括:询问特定事件情况、了解企业的生产经营情况、进行常规内部检查等。 三、风险处理 在自我评税的大环境下,澳大利税务局将工作重点确定为:为大企业纳税人自愿遵从国家税法提供支持和帮助。如果发现交易事项存在潜在涉税问题,国家各级税务局将采取一系列措施包括提供服务和帮助,使纳税人自愿遵从税务管理。 税务风险的处理过程也就是税务审计程序,针对处于不同级别的税务风险的企业,采用差异化的应对政策,其审计流程主要分为三个阶段: (1)风险分析与选案。其主要目的是确定实施风险复评的纳税人、主要风险点以及应对措施。首先通过对所有大企业进行初步筛查,采用量化分析和数据系统参数来选取存在潜在风险的案件,其关注领域通常是澳大利亚税务局已经公开发布的年度遵从方案中所概括的领域。然后进一步确定或调整纳税人在风险分类框架中的位置。通过分级流程,将所有不遵从后果较高的纳税人确定为持续风险复评对象,而选定为不遵从后果较低的纳税人,则要接受一次性的风险复评。 (2)风险复评。风险复评是遵从管理工作的重要环节,也是税务审计的前置环节,澳大利亚税务局利用风险复评程序鉴别企业是否存在涉税风险,判断税法遵从事项是否需要进行税务审计。风险复评过程中,税务局会利用BISEP模型(见表2)重点了解企业的业务范围、经营环境以及公司税务治理结构,并根据“不遵从的可能性”和“不遵从的后果”对企业税务风险进行评估。

(2)重点纳税人。风险框架图将不遵从可能性低、不遵从后果严重的纳税人归为重点纳税人,大多数特大型企业归入此类。由于重点纳税人对整个税收体系影响重大,因此澳大利亚税务局特别将该部分纳税人纳入降低税法遵从风险管理和治理框架。重点纳税人应在潜在的争议事项出现时及时向税务局完整地披露相关事宜。澳大利亚税务局一直重视投入必要的资源与重点纳税人建立良好的征纳关系,以便及时了解企业的生产经营情况。如果识别了潜在的争议事项,税务局将与该类纳税人共同解决问题,并评估他们的税法遵从度。 (3)中等风险纳税人。风险框架图将不遵从可能性高,不遵从后果轻微的纳税人归为中等风险纳税人。澳大利亚税务局采取特定措施来处理识别出的遵从问题,包括风险复评、审计等。根据识别的风险,国家税务局对存在同类型问题的纳税人采取特定类型的风险评估方式,确保在风险处理过程中保持较高的一致性。 (4)低风险纳税人。风险框架图将不遵从可能性低、不遵从后果轻微的纳税人归为低风险纳税人,多数大企业归为此类。对这类纳税人主要采取定期监控方式,确保分类的正确性。主要遵从活动包括:询问特定事件情况、了解企业的生产经营情况、进行常规内部检查等。 三、风险处理 在自我评税的大环境下,澳大利税务局将工作重点确定为:为大企业纳税人自愿遵从国家税法提供支持和帮助。如果发现交易事项存在潜在涉税问题,国家各级税务局将采取一系列措施包括提供服务和帮助,使纳税人自愿遵从税务管理。 税务风险的处理过程也就是税务审计程序,针对处于不同级别的税务风险的企业,采用差异化的应对政策,其审计流程主要分为三个阶段: (1)风险分析与选案。其主要目的是确定实施风险复评的纳税人、主要风险点以及应对措施。首先通过对所有大企业进行初步筛查,采用量化分析和数据系统参数来选取存在潜在风险的案件,其关注领域通常是澳大利亚税务局已经公开发布的年度遵从方案中所概括的领域。然后进一步确定或调整纳税人在风险分类框架中的位置。通过分级流程,将所有不遵从后果较高的纳税人确定为持续风险复评对象,而选定为不遵从后果较低的纳税人,则要接受一次性的风险复评。 (2)风险复评。风险复评是遵从管理工作的重要环节,也是税务审计的前置环节,澳大利亚税务局利用风险复评程序鉴别企业是否存在涉税风险,判断税法遵从事项是否需要进行税务审计。风险复评过程中,税务局会利用BISEP模型(见表2)重点了解企业的业务范围、经营环境以及公司税务治理结构,并根据“不遵从的可能性”和“不遵从的后果”对企业税务风险进行评估。  在风险复评结束后,澳大利亚税务局与大企业共同讨论复评的结果,并告知大企业是否需要采取进一步的措施。如果风险重大,税务局很有可能会实施审计程序。如果风险不重大,一般不会进行审计。根据风险的性质,税务局还会与企业进行一次约谈,讨论可供企业选择的降低审计可能性或降低潜在负面影响的策略。 (3)税务审计。税务审计是对已识别的特定风险展开的深入检查程序,包括审计计划、收集信息、确定审计意见、沟通和结束四个环节。 一是审计计划。审计负责人在风险假设的基础上制定审计计划,并检查大企业是否与税务局存在其他交涉事项,尽量协调时间。在准备和制定审计计划阶段,案件负责人需要通过电话告知大企业审计事项,并安排约谈时间,在约谈时并要做好会议纪要。 二是收集信息。制定收集信息的策略,一般情况下,税务局采用非正式的途径获取信息。在特殊情况下使用正式途径。需要使用正式途径时,提前通知大企业并确定具体过程。澳大利亚税务局收集纳税人的信息既包括来自于纳税人自身的信息,也包括来自于第三方的信息。

在风险复评结束后,澳大利亚税务局与大企业共同讨论复评的结果,并告知大企业是否需要采取进一步的措施。如果风险重大,税务局很有可能会实施审计程序。如果风险不重大,一般不会进行审计。根据风险的性质,税务局还会与企业进行一次约谈,讨论可供企业选择的降低审计可能性或降低潜在负面影响的策略。 (3)税务审计。税务审计是对已识别的特定风险展开的深入检查程序,包括审计计划、收集信息、确定审计意见、沟通和结束四个环节。 一是审计计划。审计负责人在风险假设的基础上制定审计计划,并检查大企业是否与税务局存在其他交涉事项,尽量协调时间。在准备和制定审计计划阶段,案件负责人需要通过电话告知大企业审计事项,并安排约谈时间,在约谈时并要做好会议纪要。 二是收集信息。制定收集信息的策略,一般情况下,税务局采用非正式的途径获取信息。在特殊情况下使用正式途径。需要使用正式途径时,提前通知大企业并确定具体过程。澳大利亚税务局收集纳税人的信息既包括来自于纳税人自身的信息,也包括来自于第三方的信息。